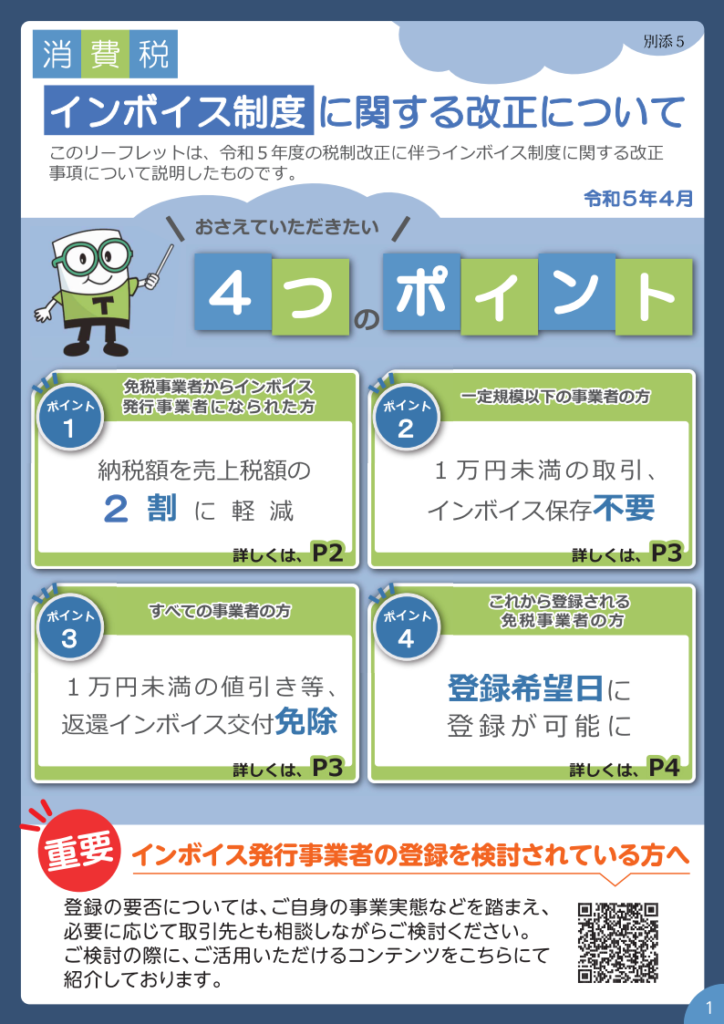

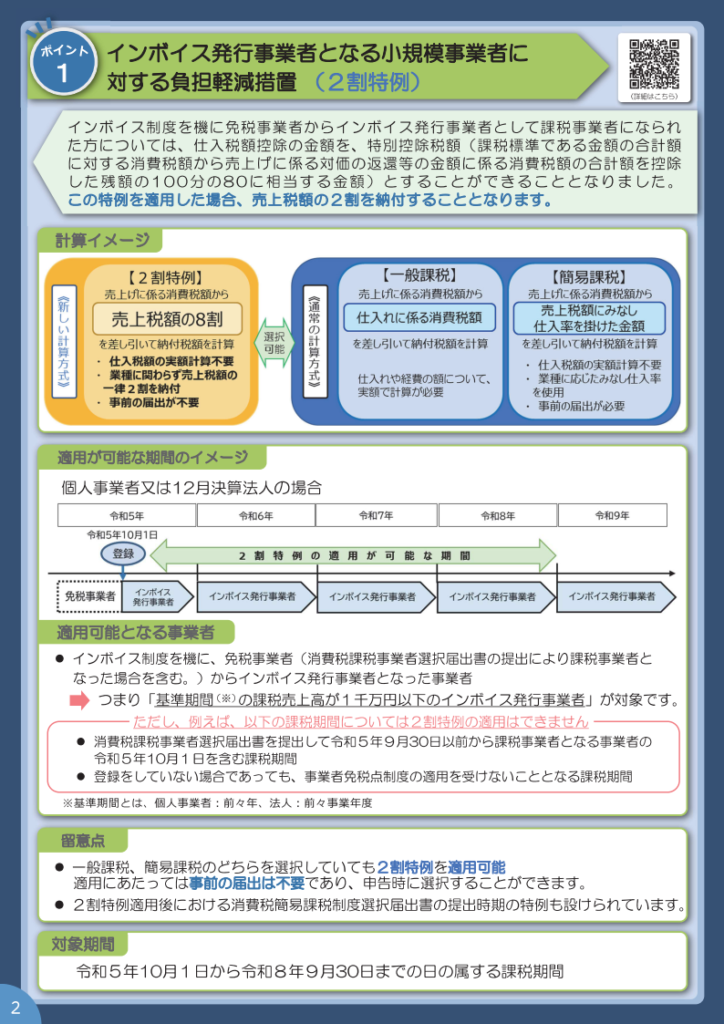

消費税の申告方法には、仕入控除税額について実額で計算する「本則課税」、業種ごとに決められたみなし仕入率を用いて仕入控除税額を計算する「簡易課税」、売上税額の2割を納税額として計算する「2割特例」による方法があります。

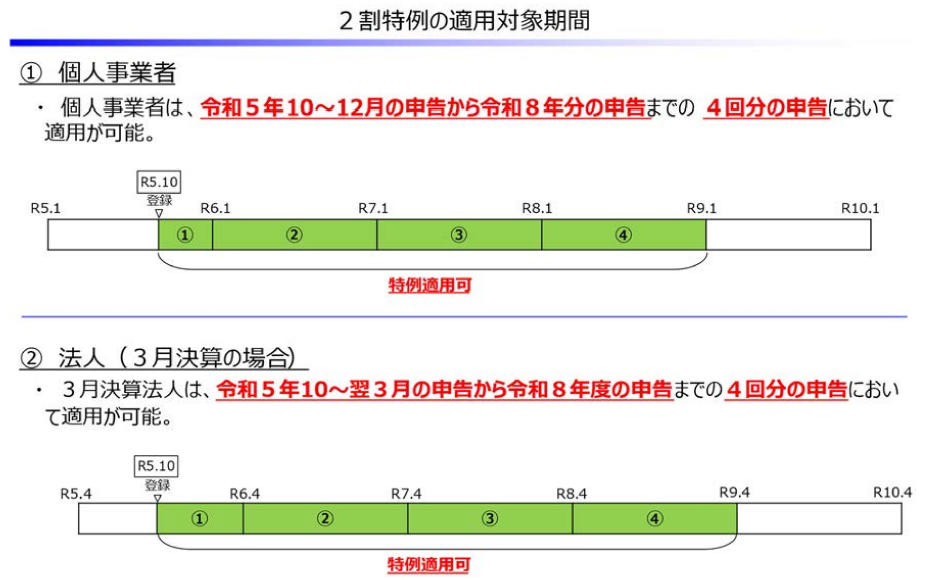

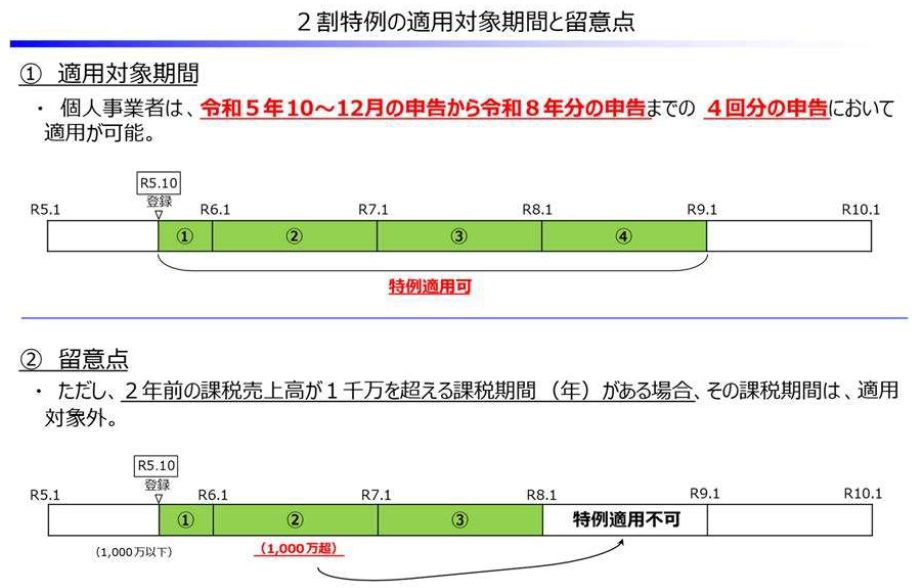

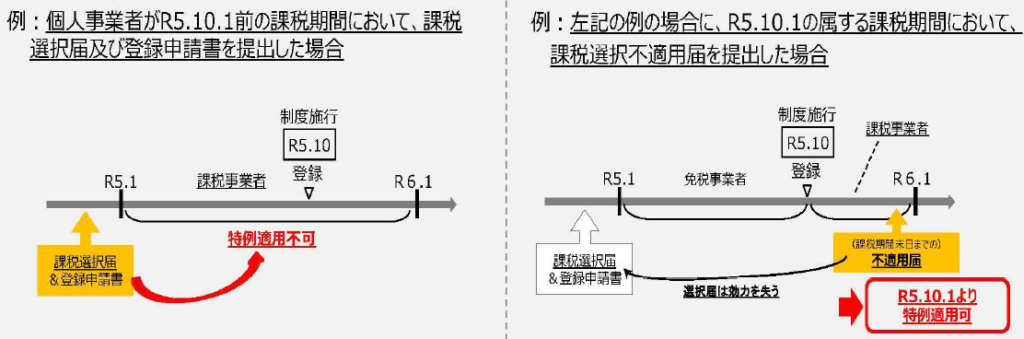

このうち2割特例は、インボイス制度導入の際の経過措置※により免税事業者からインボイス発行事業者となった事業者が対象となっています。

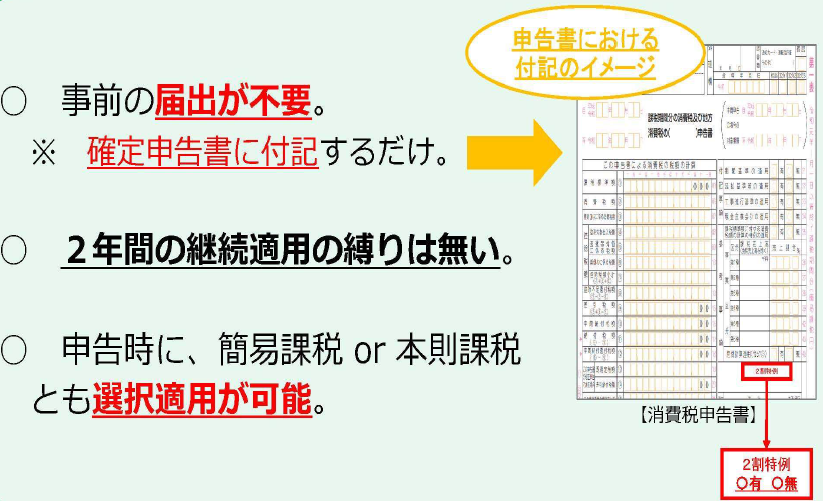

2割特例については、事前の届出が不要で、適用を受ける旨を確定申告書に付記することで適用できますが、簡易課税は、原則として、適用を受けようとする課税期間の初日の前日までに「消費税簡易課税制度選択届出書」を提出する必要があります。

しかし、経過措置により免税事業者から課税事業者になった事業者には、「消費税簡易課税制度選択届出書の提出に係る特例」が設けられており、必ずしも適用を受けようとする課税期間の初日の前日までに提出する必要はありません。

以下では、経過措置により免税事業者から課税事業者になった2つのケースについて、簡易課税制度選択届出書をいつまでに提出すればいいかを確認します。

※ 免税事業者が、2023(令和5)年10月1日から2029(令和11)年9月30日までの日の属する課税期間中にインボイス発行事業者の登録を受けることとなった場合には、登録日から課税事業者となる経過措置が設けられています。

1.インボイス登録日の属する課税期間の簡易課税

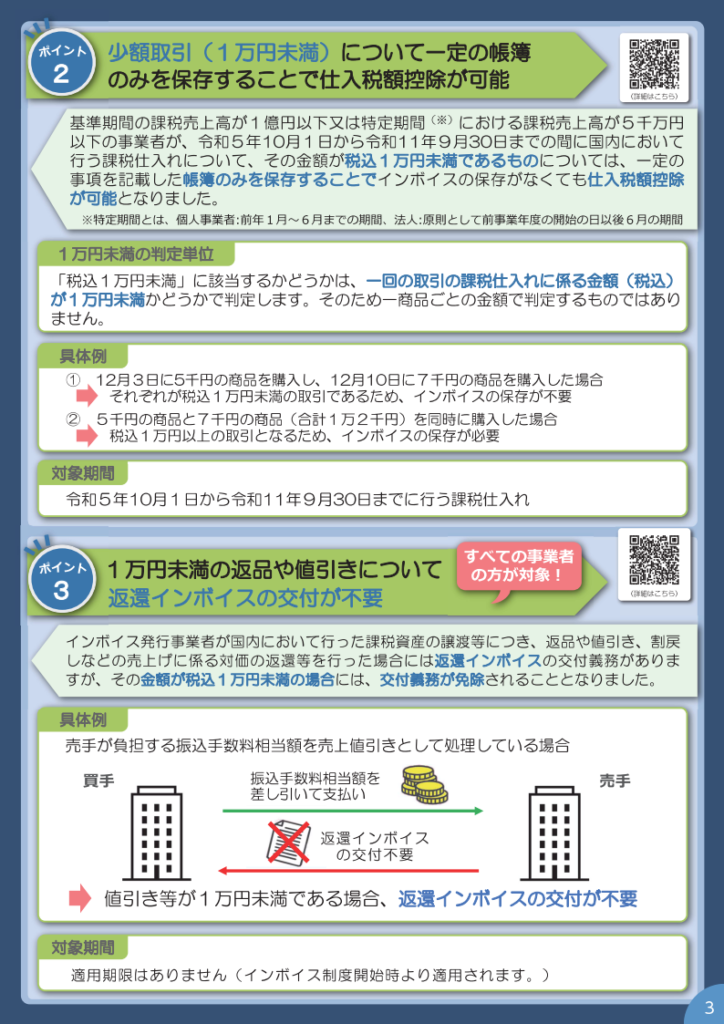

経過措置により免税事業者から課税事業者になった事業者が、インボイス登録日の属する課税期間について、簡易課税制度選択届出書を事前(インボイス登録日の属する課税期間の初日の前日まで)に提出していない状況において、2割特例より簡易課税の方が有利であることが判明した場合は※、2割特例(又は本則課税)を適用するしかないのでしょうか?

答えは「否」です。

経過措置の適用を受ける事業者が、インボイス登録日の属する課税期間中に、その課税期間から簡易課税制度の適用を受ける旨を記載した簡易課税制度選択届出書を提出した場合には、その課税期間の初日の前日に簡易課税制度選択届出書を提出したものとみなされます(消費税簡易課税制度選択届出書の提出に係る特例)。

例えば、免税事業者である個人事業者が令和7年9月1日からインボイス登録を受けた場合で、令和7年分の申告において簡易課税制度の適用を受けたいときは、令和7年分から適用を受ける旨を記載した簡易課税制度選択届出書を課税期間の末日(令和7年12月31日)までに提出すれば、令和7年分は簡易課税制度の適用を受けることができます。

※ 参考記事:「売上税額の2割納税の特例と簡易課税制度はどちらが有利か?」

2.2割特例を適用した課税期間後の簡易課税

2割特例の適用を受けていた事業者が、翌課税期間から2割特例が適用できなくなる場合に※、簡易課税制度選択届出書を事前(翌課税期間の初日の前日まで)に提出していなければ、翌課税期間は本則課税しか適用できないのでしょうか?

答えは「否」です。

2割特例の適用を受けた事業者が、その適用を受けた課税期間の翌課税期間中に、その課税期間から簡易課税制度の適用を受ける旨を記載した簡易課税制度選択届出書を提出した場合には、その課税期間の初日の前日に簡易課税制度選択届出書を提出したものとみなされます(消費税簡易課税制度選択届出書の提出に係る特例)。

例えば、、令和8年分まで2割特例により申告を行った個人事業者が、翌年分(令和9年分)から簡易課税制度の適用を受けようとする場合には、令和9年分から簡易課税制度の適用を受ける旨を記載した簡易課税制度選択届出書を課税期間の末日(令和9年12月31日)までに提出すれば、令和9年分から簡易課税制度の適用を受けることができます。

※ 参考記事:「個人事業者が令和7年分と令和8年分で2割特例を適用する際の注意点」

3.課税期間の末日に関する注意点

上記1と2のケースともに、簡易課税制度の適用を受けたい課税期間の末日までに簡易課税制度選択届出書を提出すれば、簡易課税制度を適用することができます。

ただし、課税期間の末日が日曜日、国民の祝日に関する法律に規定する休日その他一般の休日、土曜日又は12月29日、同月30日若しくは同月31日であったとしても、提出期限はこれらの日の翌日とはなりませんのでご注意ください。