2023(令和5)年10月1日からインボイス制度(適格請求書等保存方式)がスタートします。このインボイス制度は、免税事業者を中心に多くの事業者へ影響を及ぼすことから、その影響を緩和するために、2023(令和5)年度税制改正で以下の負担軽減措置(支援措置)が講じられました。

(1) 売上税額の2割を納税額とする「2割特例」

(2) 帳簿保存のみで仕入税額控除ができる「少額特例」

(3) 少額な返還インボイスの交付義務の免除

(4) 登録制度の見直しと手続きの柔軟化

今回は、上記の負担軽減措置のうち、(1)の「2割特例」の適用期間の留意点について確認します。

※ (1)の「2割特例」の制度概要については、本ブログ記事「インボイス制度に係る支援措置:売上税額の2割納税」を、(2)(3)の制度概要等については「インボイス制度に係る支援措置:R5年4月以降の申請可・少額取引のインボイス保存不要等」を、(4)については「登録制度の見直しと手続きの柔軟化:インボイス制度負担軽減措置」をご参照ください。

1.2割特例の適用対象期間

2割特例は、免税事業者がインボイス発行事業者として課税事業者になる場合の税負担や事務負担を軽減するために設けられ、消費税納税額を売上税額(売ったときに受け取った消費税)の2割とする特例です。

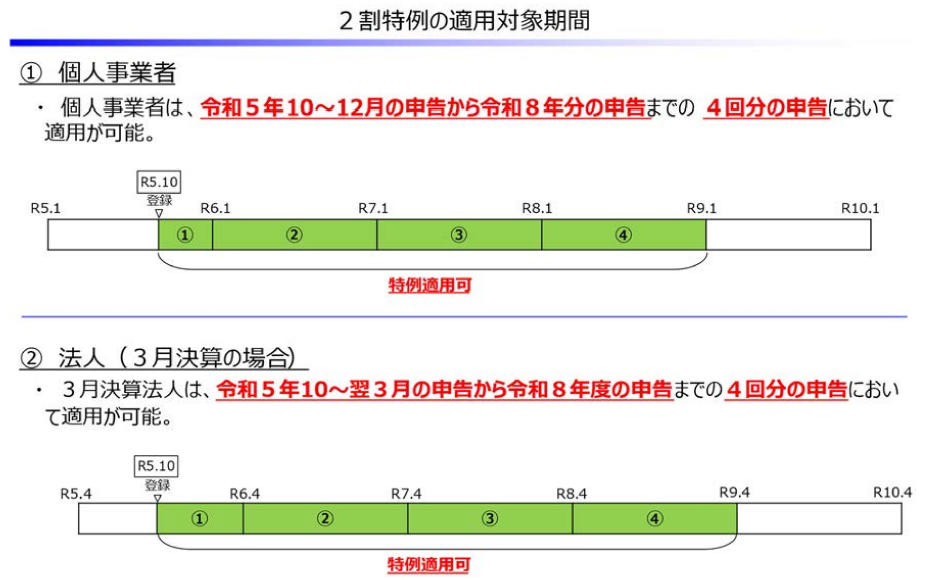

その適用対象期間は、2023(令和5)年10月1日から2026(令和8)年9月30日までの日の属する各課税期間です。

具体的には上図のように、免税事業者である個⼈事業者が2023(令和5)年10⽉1⽇から登録を受ける場合は、2023(令和5)年分(令和5年10~12⽉分のみ)の申告から2026(令和8)年分の申告までの計4回の申告が適⽤対象となります。

また、免税事業者である3⽉決算法⼈が2023(令和5)年10⽉1⽇から登録を受ける場合は、2024(令和6)年3⽉決算分(令和5年10⽉〜翌3⽉分のみ)から2027(令和9)年3⽉決算分までの計4回の申告が適⽤対象となります。

2.基準期間の課税売上高が1,000万円超の場合

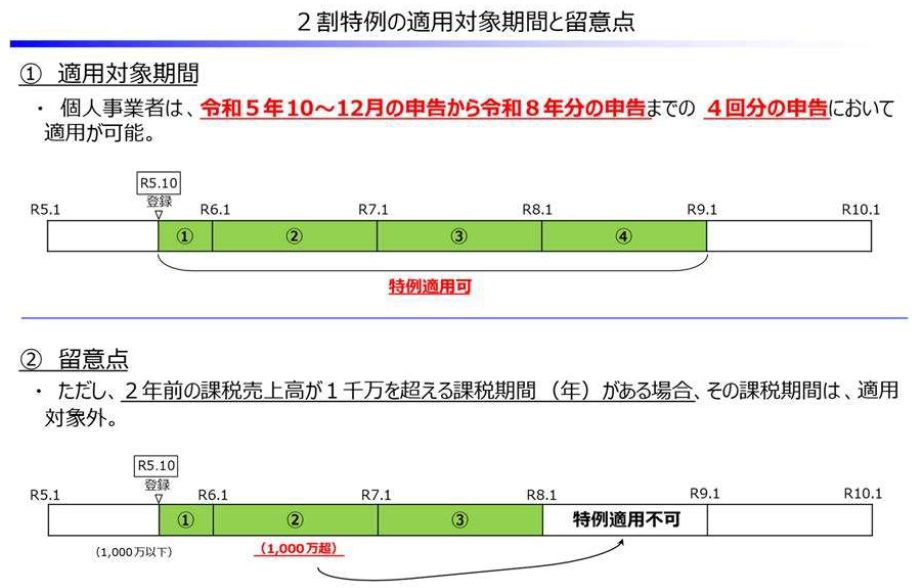

ただし、2割特例の適用対象期間内であっても、基準期間(法人は2期前、個人は2年前)における課税売上高が1,000万円を超える場合は、その課税期間は2割特例の適用を受けることができません。

例えば、上図において、免税事業者である個⼈事業者が2023(令和5)年10⽉1⽇から登録を受ける場合は、2023(令和5)年分(令和5年10~12⽉分のみ)の申告から2026(令和8)年分の申告までの計4回の申告が適⽤対象となりますが、2026(令和8)年分の申告については、基準期間である2024(令和6)年の課税売上高が1,000万円を超えていますので、2割特例の適用を受けることはできません。

したがって、2割特例の適用対象期間内であっても、申告する課税期間が2割特例の適⽤対象となるか否かについては確認が必要です。

3.課税事業者を選択してインボイス登録した場合

2割特例は、免税事業者からインボイス発行事業者になった者(基準期間の課税売上高が1,000万円以下等の要件を満たす者で、インボイス発行事業者の登録をしなければ課税事業者にならなかった者)が対象となります。

この対象者には、課税事業者選択届出書を提出し、登録を受けてインボイス発行事業者となる者も含まれます。

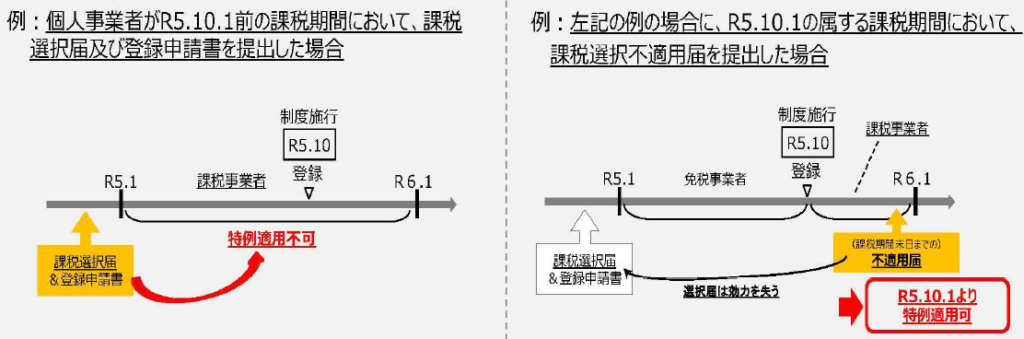

ただし、2023(令和5)年10月1日前から課税事業者選択届出書を提出していることにより、引き続き事業者免税点制度の適用を受けられないこととなる同日の属する課税期間については適用されません。

例えば、免税事業者である個⼈事業者が2022(令和4)年12月に課税事業者選択届出書とインボイス登録申請書を提出して2023(令和5)年10月1日から登録を受け、2023(令和5)年1月1日から同年12月31日までの課税期間について納税義務が生じる場合は、当該課税期間(令和5年分)の申告については2割特例の適用を受けることができません(上図・左の例)。

ただし、このような場合でも令和5年分の申告について2割特例の適⽤を受けるかどうかを検討できるように、その課税期間中(上記の例では、改正法の施⾏⽇である2023(令和5)年4⽉1⽇から同年12⽉31⽇まで)に、課税事業者選択不適⽤届出書を提出することで、その課税期間(令和5年分)から課税事業者選択届出書の効⼒を失効できることとされます。

したがって、本⼿続を行うことにより、上記の例では、2023(令和5)年1⽉1日から同年9月30日までの納税義務が改めて免除され、インボイス発⾏事業者として登録を受けた2023(令和5)年10⽉1⽇から同年12⽉31⽇までの期間について納税義務が⽣じることとなり、その期間について2割特例を適⽤することが可能となります(上図・右の例)。

※ 2024(令和6)年度税制改正により、課税期間の初日において恒久的施設を有しない国外事業者は、簡易課税制度及び2割特例の適用を受けられないことになりました。

この改正は、2024(令和6)年10月1日以後に開始する課税期間から適用されます。