2023(令和5)年10月1日からインボイス制度(適格請求書等保存方式)がスタートします。このインボイス制度は、免税事業者を中心に多くの事業者へ影響を及ぼすことから、その影響を緩和するために、2023(令和5)年度税制改正で以下の負担軽減措置(支援措置)が講じられました。

(1) 売上税額の2割を納税額とする「2割特例」

(2) 帳簿保存のみで仕入税額控除ができる「少額特例」

(3) 少額な返還インボイスの交付義務の免除

(4) 登録制度の見直しと手続きの柔軟化

今回は、上記の負担軽減措置のうち、(3)の「少額な返還インボイスの交付義務の免除」の内容を確認します。

1.返還インボイスとは?

インボイス制度がスタートすると、値引きや返品等があった場合に、インボイス発行事業者である売り手に返還インボイス(適格返還請求書)の交付義務が課せられます。

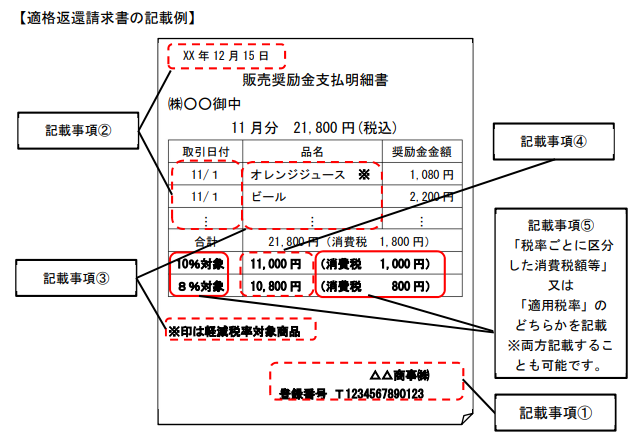

返還インボイスの記載事項と記載例は次のとおりです。

① インボイス発行事業者のの氏名又は名称及び登録番号

② 値引・返品等を行う年月日及びその値引・返品等の基となった売上を行った年月日

③ 値引・返品等の基となる売上の内容

④ 値引・返品等の税抜価額又は税込価額を税率ごとに区分して合計した金額

⑤ 値引・返品等の金額に係る消費税額等又は適用税率

2.値引等が税込1万円未満であれば交付義務免除

インボイス発行事業者である売り手が値引をしたり返品を受けたりする場合には、原則として上記1のような返還インボイスを発行する必要があります。

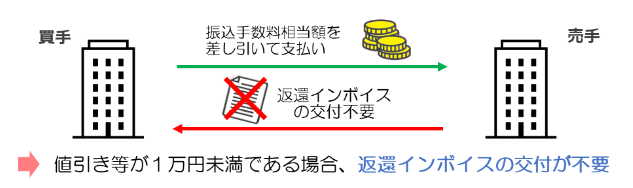

しかし、売り手が負担する振込手数料(買い手からの売上代金の振込時に差し引かれる振込手数料)について売り手が値引として処理する場合に、振込手数料という少額な値引にまで返還インボイスの交付義務が課される点については、事務負担などの懸念が示されていました。

そのため、2023(令和5)年度税制改正で返還インボイスの交付義務の見直しが行われ、値引や返品等の税込価額が1万円未満である場合は、返還インボイスの交付義務が免除されることとなりました。

この見直しにより、振込手数料は通常1万円未満と考えられるため、売り手負担の振込手数料に係る事務負担が解消されます。

なお、この措置(少額な返還インボイスの交付義務の免除)は「2割特例」や「少額特例」と異なり、すべての事業者が対象(適用対象者に制限なし)であり、適用期限のない恒久的な措置となっています。

※ 「2割特例」については本ブログ記事「インボイス制度に係る支援措置:売上税額の2割納税」を、「少額特例」については「インボイスの保存がなくても仕入税額控除が認められる「少額特例」とは?」をご参照ください。

3.売り手負担の振込手数料を支払手数料で処理する場合

上記のように、売り手負担の振込手数料を「売上値引(売上げに係る対価の返還等)」として処理する場合は、返還インボイスの交付義務は免除されます。

では、売り手負担の振込手数料を「支払手数料(課税仕入)」として処理する場合も交付義務免除の対象となるのでしょうか?

この場合は、値引(対価の返還等)ではなく支払手数料(課税仕入)として処理していますので、そもそも返還インボイスの交付は必要ありません。

ただし、支払手数料として仕入税額控除を行うためには、金融機関や取引先等からの支払手数料に係るインボイスが必要ですが、振込手数料は通常1万円未満と考えられるため、「少額特例」の対象にはなります。