2022(令和4)年度税制改正で、2023(令和5)年分以後の財産債務調書の提出義務者や提出期限などについて見直しが行われました。

財産債務調書とは、保有する財産の種類、数量及び価額並びに債務の金額その他必要な事項を記載した書類をいい、一定の条件に該当する人は、その年の翌年の6月30日までに、所得税の納税地等の所轄税務署長に提出しなければなりません。

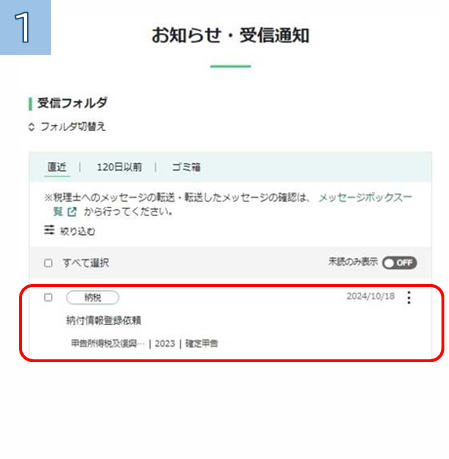

2024(令和6)年分の財産債務調書の提出期限は、2025(令和7)年6月30日(月)となっていますが、ゴールデンウィークの半ばに財産債務調書に関する国税庁からのお知らせがe-Taxメッセージボックスに格納されています。

今回は、財産債務調書について、どのような人に提出義務があるのか、提出しなかった場合にペナルティはあるのか、などの制度の概要を確認します。

1.財産債務調書の提出義務者

財産債務調書を提出しなければならない人は、以下の(1)又は(2)に該当する人です(令和4年度税制改正で(2)に該当する人が提出義務者として追加されました)。

(1) 次の①と②のどちらも満たす人

① 所得税の確定申告書を提出する必要がある人又は所得税の還付申告書※1を提出することができる人で、その年分の退職所得を除く各種所得金額の合計額※2が2千万円を超える場合

② その年の12月31日において、その価額の合計額が3億円以上の財産又はその価額の合計額が1億円以上の国外転出特例対象財産※3を有する場合

※1 その年分の所得税の額の合計額が配当控除の額及び年末調整で適用を受けた住宅借入金等特別控除額の合計額(令和6年分については所得税の定額減税額を含みます)を超える場合におけるその還付申告書に限ります。

※2 申告分離課税の所得がある場合には、それらの特別控除後の所得金額の合計額を加算した金額です。

ただし、純損失や雑損失の繰越控除や上場株式等に係る譲渡損失の繰越控除などを受けている場合は、その適用後の金額をいいます。

※3 国外転出特例対象財産とは、所得税法第60条の2第1項に規定する有価証券等並びに同条第2項に規定する未決済信用取引等及び同条第3項に規定する未決済デリバティブ取引に係る権利をいいます。

(2) その年の12月31日において、その価額の合計額が10億円以上の財産を有する居住者

2.財産債務調書の提出期限

財産債務調書の提出期限は、税制改正前は所得税の確定申告期限と同様にその年の翌年の3月15日とされていましたが、令和4年度税制改正によりその年の翌年6月30日に後倒しされました。

3.財産債務調書の記載事項

財産債務調書には、氏名、住所(又は居所等)及びマイナンバー(個人番号)のほか、財産の種類、数量、価額、所在並びに債務の金額等を記載することとされています。

また、財産及び債務に係る事項については、種類別、用途別(一般用及び事業用の別)及び所在別に記載する必要があります。

財産の価額は、その年の12月31日における時価※4又は時価に準ずるものとして見積価額※5によることとされています。

※4 時価とは、その年の12月31日における財産の現況に応じ、不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額をいいます。

その価額は財産の種類に応じて異なりますが、例えば、動産及び不動産等については専門家による鑑定評価額、上場株式等(金融商品取引所に上場されている株式等のほか、登録銘柄等の公表相場があるものを含みます)については、金融商品取引所等の公表する同日の最終価格(その年の12月31日における最終価格がない場合には、同日前の最終価格のうち同日に最も近い日の価格)等となります。

※5 見積価額とは、その財産の種類等に応じて、次の方法で算定した価額をいいます。

① 事業所得の基因となる棚卸資産・・・その年の12月31日における「棚卸資産の評価額」

② 不動産所得、事業所得、山林所得又は雑所得に係る減価償却資産・・・その年の12月31日における「減価償却資産の償却後の価額」

③ 上記①及び②以外の財産・・・その年の12月31日における「財産の現況に応じ、その財産の取得価額や売買実例価額などを基に、合理的な方法により算定した価額」(合理的な方法により算定した価額とは、例えば、土地や建物の場合は、その年の12月31日が属する年中に課された固定資産税の計算の基となる固定資産税評価額や、その年の翌年1月1日から財産債務調書の提出期限までにその財産を譲渡した場合における譲渡価額、財産評価基本通達で定める方法により評価した価額などをいいます)

4.提出しなかった場合のペナルティ

令和4年度税制改正により、財産債務調書の提出期限が改正前の3月15日から6月30日に後倒しされたため、従前よりは財産債務調書の提出に余裕が持てるようになりましたが、財産債務調書を提出しなかった場合、何かペナルティはあるのでしょうか?

答えは「否」です。財産債務調書を提出しなかったとしても、そのこと自体にペナルティが科されるわけではありません。

ただし、財産債務調書の適正な提出に向けたインセンティブとして、過少申告加算税等(過少申告加算税及び無申告加算税)の特例措置が設けられています。

具体的には、次のような措置が講じられています。

(1) 財産債務調書を提出期限内に提出した場合に、財産債務調書に記載がある財産又は債務に関して所得税・相続税の申告漏れが生じたときは、その財産又は債務に係る過少申告加算税等が5%軽減されます。

(2) 財産債務調書の提出が提出期限内にない場合又は提出期限内に提出された財産債務

調書に記載すべき財産又は債務の記載がない場合(重要なものの記載が不十分と認められる場合を含みます)に、その財産又は債務に関して所得税の申告漏れ(死亡した方に係るものを除きます)が生じたときは、その財産又は債務に係る過少申告加算税等が5%加重されます(相続財産債務について、相続財産債務を有する方の責めに帰すべき事由がなく提出等がない場合には、加重の対象となりません)。