事業者が物品を購入した後に、その購入先からキャッシュバックを受ける場合があります。

また、物品をクレジットカードで購入した後、その代金決済高に応じてクレジットカード会社や金融機関からキャッシュバックを受ける場合もあります。

キャッシュバックはキャンペーンの一環として行われることが多く、その目的は販売促進にあります(自社製品の購入や自社のクレジットカードの利用を促すなど)。

一口にキャッシュバックと言ってもいろんなケースがありますが、以下では代表的な例について、キャッシュバックが消費税の課税取引になるのか、それとも不課税取引(課税対象外)となるのかについて、購入者の立場から確認します。

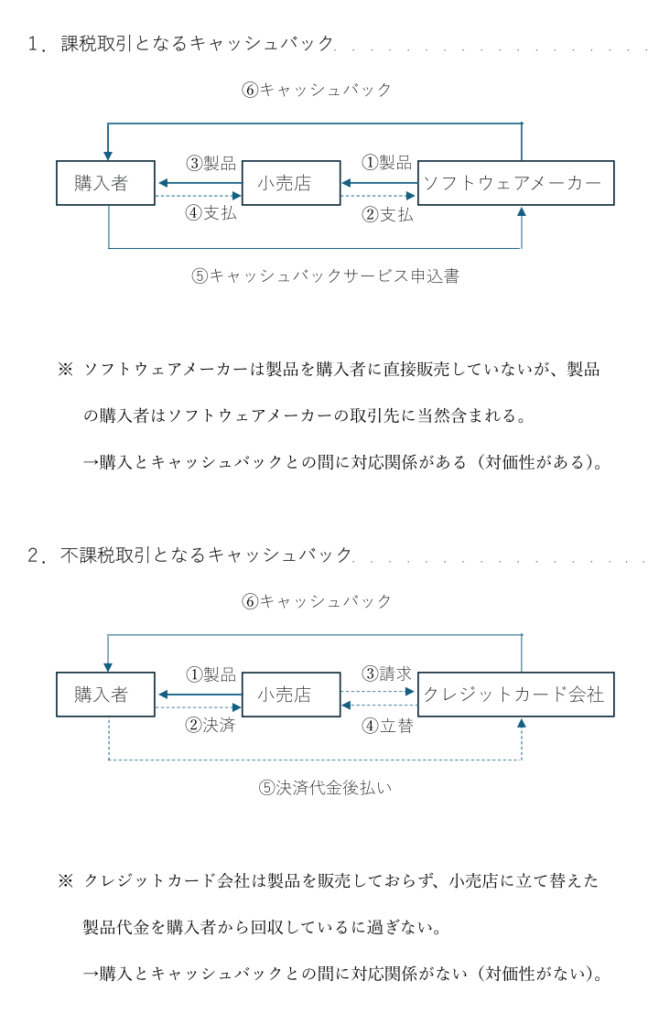

1.課税取引となるキャッシュバック

課税取引となるキャッシュバックについて、国税庁ホームページの質疑応答事例(消費者に対するキャッシュバックサービスの課税関係)に以下の例が示されています(下線は筆者による)。

【照会要旨】

ソフトウェアメーカーであるM社は、新製品キャンペーンの一環として、製品を購入した消費者に対して次のとおりキャッシュバックサービスを行うことにしました。

(1) 消費者は、小売店で製品のパッケージを購入します。

(2) 購入者は製品のパッケージに同梱されている「ユーザー登録はがき」と「キャッシュバックサービス申込書」をソフトウェアメーカーへ返送します。

(3) ソフトウェアメーカーは、「キャッシュバックサービス申込書」に記載されている消費者の預金口座にキャッシュバックサービス対象となる現金を振り込みます。

なお、このキャッシュバックサービスは、「キャッシュバックサービス申込書」をソフトウェアメーカーへ返送した購入者全員に対して行われるもので、懸賞として行われるものではありません。

このとき、ソフトウェアメーカーが購入者に対してキャッシュバックした金銭の消費税の課税関係はどうなるのでしょうか。

【回答要旨】

ソフトウェアメーカーが製品の購入者に対してキャッシュバックする金銭は、売上げに係る対価の返還等に該当します。

(理由)

消費税法基本通達14-1-2において「事業者が販売促進の目的で販売奨励金等の対象とされる課税資産の販売数量、販売高等に応じて取引先(課税資産の販売の直接の相手方としての卸売業者等のほか販売先である小売業者等の取引関係者を含む。)に対して金銭により支払う販売奨励金等は、売上げに係る対価の返還等に該当する。」旨規定されていますが、ソフトウェアメーカーの製品の購入者は、当該ソフトウェアメーカーの取引先に当然含まれるものです。

したがって、照会のような方法で、ソフトウェアメーカーが当該製品の購入者に対し、もれなくキャッシュバックする金銭は、売上げに係る対価の返還等に該当することになります。

上記の質疑応答事例では、売手側であるソフトウェアメーカーの立場から、このキャッシュバックが課税取引(売上げに係る対価の返還等)であることが示されています。

この質疑応答事例の下線部から、購入者側の立場からも、次の消費税法基本通達12-1-2(事業者が収受する販売奨励金等)により、このキャッシュバックが課税取引(仕入れに係る対価の返還等)であることは明白です。

12-1-2 事業者が販売促進の目的で販売奨励金等の対象とされる課税資産の販売数量、販売高等に応じて取引先(課税仕入れの相手方のほか、その課税資産の製造者、卸売業者等の取引関係者を含む。)から金銭により支払を受ける販売奨励金等は、仕入れに係る対価の返還等に該当する。

したがって、購入者側では製品購入時の課税仕入れの修正が必要となり、仕入れに係る消費税額からキャッシュバックの消費税額を控除する(控除対象仕入税額を減額する)ことになります。

2.不課税取引となるキャッシュバック

クレジットカードの利用者が、支払高に応じてクレジットカード会社や金融機関から受けるキャッシュバックは、不課税取引(消費税の課税対象外)となります。

例えば、クレジットカードの利用による支払高が50,000円だった場合、翌月にその1%である500円が口座に振り込まれる場合などです。

このキャッシュバックが不課税である理由は、次の消費税法基本通達12-1-7(債務免除)にあります。

12-1-7 事業者が課税仕入れの相手方に対する買掛金その他の債務の全部又は一部について債務免除を受けた場合における当該債務免除は、仕入れに係る対価の返還等に該当しないことに留意する。

クレジットカード会社等から受けるキャッシュバックはクレジットカード会社等から受ける債務免除になりますので、上記通達にあるとおり、仕入れに係る対価の返還等には該当しません。

したがって、その債務が課税仕入れに係る債務であったとしても、購入者側では課税仕入れを修正する必要はありません。

3.なぜ課税と不課税に分かれるのか?

上記1のケースも2のケースも、キャッシュバックとして金銭を受け取っている点は同じですが、なぜ課税と不課税に分かれるのでしょうか?

消費税法では、消費税の課税対象となる取引は、次の4つの要件をすべて満たす取引とされています。

① 国内取引であること

② 事業者が事業として行うものであること

③ 対価を得て行われるものであること

④ 資産の譲渡及び貸付け並びに役務の提供であること

上記1の購入者が、自身の事業のために製品を購入した場合は、この4要件を満たすので、購入者がソフトウェアメーカーから受けたキャッシュバックは課税取引となります。

一方、上記2のクレジットカード会社等から購入者が受けたキャッシュバックは、この4要件を満たさないので、課税取引とはならずに不課税取引となります。

両者で課税と不課税を分けるポイントとなったのは、4要件のうち③④(特に③の対価性)を満たすかどうかです(下図参照)。

上図におけるソフトウェアメーカーは、小売店を通して製品を販売しており、購入者に製品を直接販売していませんが、上記1の質疑応答事例にあるとおり、製品の購入者はソフトウェアメーカーの取引先に含まれます。

したがって、製品の購入とソフトウェアメーカーが行ったキャッシュバックとの間には対応関係(対価性)が認められ、購入者側では金銭による販売奨励金を受け取ったものとして、このキャッシュバックは課税取引(仕入れに係る対価の返還等)となります。

これに対して、上図におけるクレジットカード会社は、製品の販売には関わっておらず、小売店から請求されて立替払いした製品代金を購入者から回収しているに過ぎません。

したがって、製品の購入とクレジットカード会社が行ったキャッシュバックとの間には対応関係(対価性)が認められず、購入者側では債務免除を受けたものとして、このキャッシュバックは不課税取引となります。

この場合、購入者と小売店との間で行われた製品売買は課税取引になりますが、購入者側では課税仕入れから生じた債務であっても課税仕入れの修正は行いません。

なお、クレジットカード会社が、消費者(会員)から受け取るクレジットカードの年会費は、クレジットカード会社が消費者に提供する「クレジットカードの利用」という役務と明確な対応関係(対価性)が認められますので課税取引となります。

この年会費についてクレジットカード会社がキャッシュバックを行った場合は、消費者側でもそのキャッシュバックは課税取引(仕入れに係る対価の返還等)となります。