2025(令和7)年度税制改正により、「我が国の防衛力の抜本的な強化等のために必要な財源の確保に関する特別措置法(防確法)」が改正され、防衛力強化に係る財源確保のための税制措置として、防衛特別法人税が創設されました。

この防衛特別法人税は全法人が対象となっており、2026(令和8)年4月1日以後に開始する事業年度から、各事業年度の所得に対する法人税を課される法人は防衛特別法人税の納税義務者となり、防衛特別法人税確定申告書の提出が必要となります(防衛特別法人税額が0であっても申告は必要となります)。

以下では、防衛特別法人税の概要と、防衛特別法人税が実務に及ぼす影響について確認します。

1.防衛特別法人税の概要

各事業年度の所得に対する法人税を課される法人は、2026(令和8)年4月1日以後に開始する各事業年度において、所得税額控除など一定の税額控除を適用しないで計算した法人税の額から年500万円の基礎控除額を控除した金額に4%の税率を乗じて計算した金額を、防衛特別法人税額として申告し、納付することが必要となります。

(1) 納税義務者

各事業年度の所得に対する法人税を課される法人(人格のない社団等及び法人課税信託の引受けを行う個人を含みます)は、防衛特別法人税を納める義務があります。

(2) 課税事業年度

2026(令和8)年4月1日以後に開始する事業年度から、防衛特別法人税が課されます。

(3) 税額の計算

防衛特別法人税は、所得税額控除など一定の税額控除を適用しないで計算した法人税の額(基準法人税額※1)から年500万円の基礎控除額※2を控除した金額(課税標準法人税額)に4%の税率を乗じて計算します※3。

※1 基準法人税額とは、次の制度を適用しないで計算した各事業年度の所得に対する法人税の額をいいます。

① 所得税額の控除

② 外国税額の控除

③ 分配時調整外国税相当額の控除 など

※2 基礎控除額は年500万円とされています。課税事業年度が1年に満たない法人は、「500万円を12で除し、これにその課税事業年度の月数(1月未満の端数は切り上げます)を乗じて計算した金額」となります。

※3 防衛特別法人税=課税標準法人税額×4%

課税標準法人税額=基準法人税額-基礎控除額

(4) 申告及び納付

防衛特別法人税確定申告書は、原則として、各課税事業年度終了の日の翌日から2月以内に納税地を所轄する税務署長に提出しなければなりません※4。

なお、所得金額が欠損等の理由により基準法人税額が0となる場合や年500万円の基礎控除額の控除により課税標準法人税額が0となる場合であっても、防衛特別法人税確定申告書を提出する必要がありますので、ご注意ください※5。

この場合、別表一次葉一の「課税標準法人税額の計算」及び「防衛特別法人税額の計算」の各欄を記載し、同表の「防衛特別法人税額」及び「防衛特別法人税額計」の各欄に「0」と記載して提出してください。

※4 法人税確定申告書の提出期限が延長されている場合には、防衛特別法人税確定申告書の提出期限も、その延長された提出期限となります。

また、2027(令和9)年4月1日以後に開始する課税事業年度において、法人税の中間申告書を提出すべき法人は、防衛特別法人税についても中間申告書を提出する必要があります。

※5 各事業年度の所得に対する法人税の納税義務がない法人(例えば、公益法人等及び人格のない社団等で収益事業を行っていないものや国内源泉所得を有しない外国法人)などについては、防衛特別法人税確定申告書を提出する必要はありません。

2.防衛特別法人税が実務に及ぼす影響

2025(令和7)年度税制改正で新設された防衛特別法人税が、実務に及ぼす影響として、次の2点を検証します。

(1) 実際に課税される法人は少ない?

上記1(3)のとおり、防衛特別法人税の計算には中小法人に配慮した年500万円の基礎控除額があることから、課税所得が2,400万円程度までの法人に対しては課税されないことになります※6。

※6 課税所得が2,400万円の場合、所得800万円以下の部分は800万円×15%=120万円の法人税、800万円超の部分は1,600万円×23.2%=371.2万円の法人税となり、120万円+371.2万円=491.2万円が基準法人税額となります。

ここから基礎控除額500万円を控除すると、課税標準法人税額は0となりますので、防衛特別法人税は課税されません。

財務省主税局によると、全法人の94%が課税対象外と見込まれています。

(2) 税効果会計への影響

防衛特別法人税の新設により、法定実効税率の見直しが求められることとなり、これにより(税効果会計)繰延税金資産・負債への影響が見込まれるため、特に3月決算の法人においては注意が必要です※7。

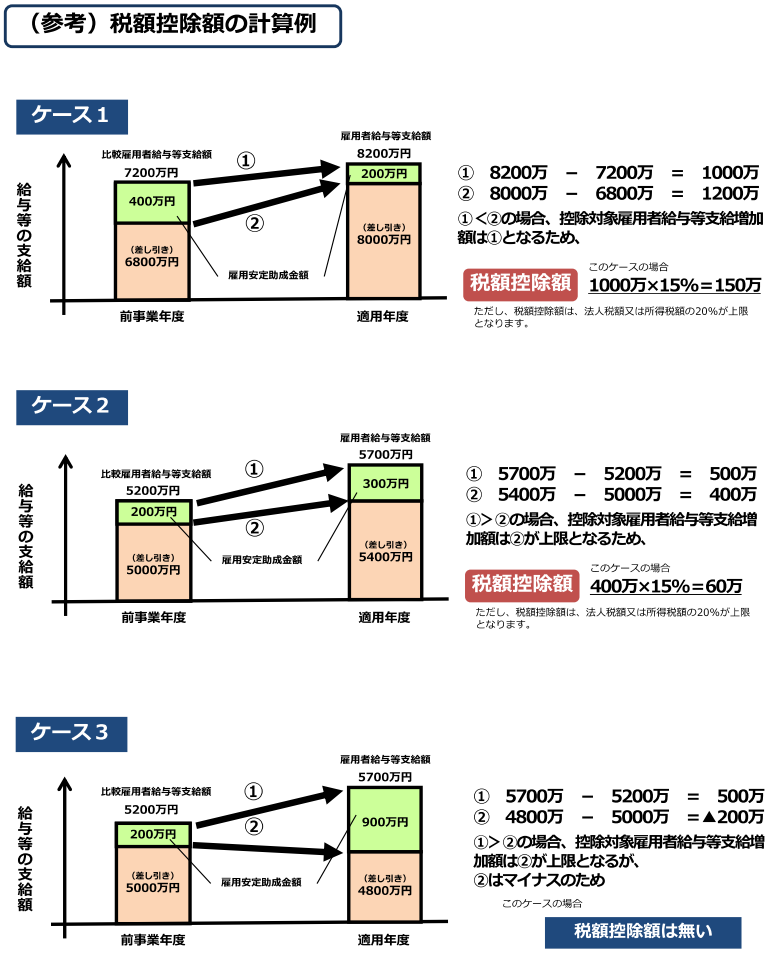

※7 法定実効税率は、下表のようになります。

| (改正前)2026(令和8)年3月31日までの間に解消が見込まれる一時差異等 |

| 法定実効税率={法人税率×(1+地方法人税率+住民税率)+事業税率+事業税率(標準税率)×特別法人事業税率}/{1+事業税率+事業税率(標準税率)×特別法人事業税率}={23.2%×(1+10.3%+7.8%)+1.216%+1.2%×260%}/{1+1.216%+1.2%×260%}=30.07% |

| (改正後)2026(令和8)年4月1日以後に解消が見込まれる一時差異等 |

| 法定実効税率={法人税率×(1+地方法人税率+防衛特別法人税率+住民税率)+事業税率+事業税率(標準税率)×特別法人事業税率}/{1+事業税率+事業税率(標準税率)×特別法人事業税率}={23.2%×(1+10.3%+4%+7.8%)+1.216%+1.2%×260%}/{1+1.216%+1.2%×260%}=30.96% |