1.自販機の住所を帳簿に記載する?

以下の取引については、適格請求書(以下「インボイス」といいます)がなくても一定の事項を記載した帳簿のみの保存で仕入税額控除が認められます。

(1) インボイスの交付義務が免除される3万円未満の公共交通機関による旅客の運送(公共交通機関特例)

(2) 簡易インボイスの記載事項(取引年月日を除きます)が記載されている入場券等が使用の際に回収される取引(回収特例)

(3) 古物営業を営む者のインボイス発行事業者でない者からの古物の購入

(4) 質屋を営む者のインボイス発行事業者でない者からの質物の取得

(5) 宅地建物取引業を営む者のインボイス発行事業者でない者からの建物の購入

(6) インボイス発行事業者でない者からの再生資源又は再生部品の購入

(7) インボイスの交付義務が免除される3万円未満の自動販売機及び自動サービス機からの商品の購入等(自動販売機特例)

(8) インボイスの交付義務が免除される郵便切手類のみを対価とする郵便・貨物サービス(郵便ポストにより差し出されたものに限ります)

(9) 従業員等に支給する通常必要と認められる出張旅費等(出張旅費、宿泊費、日当及び通勤手当)

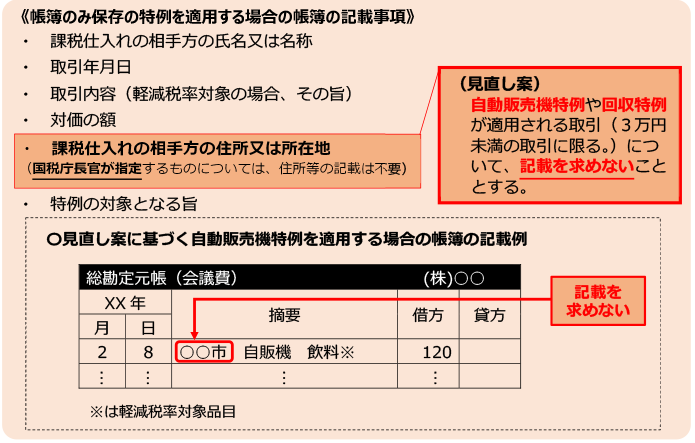

これらの取引の帳簿記載に関しては、通常必要な記載事項に加えて次の事項の記載が必要です。

(a) 帳簿のみの保存で仕入税額控除が認められる上記(1)~(9)のいずれかの仕入れに該当する旨

例えば、上記(1)に該当する場合は「3万円未満の鉄道料金」や「公共交通機関特例」など、上記(2)に該当する場合は「入場券等」や「回収特例」など、上記(7)に該当する場合は「自動販売機特例」などと記載します。

(b) 仕入れの相手方の住所又は所在地(一定の者を除きます)

例えば、上記(7)に該当する場合は「○○市 自販機」や「××銀行□□支店ATM」などと記載します(参考:国税庁ホームページ「適格請求書等保存方式に関するQ&A」問110)。

ここで、上記(b)についての記載に関しては少なからず疑問が生じます。

例えば、神戸市内の自販機で飲料を購入した場合に「神戸市 自販機」と記載することに意味があるのでしょうか?そう記載することで飲料を購入した自販機を特定できるのでしょうか?

この点に関して、2023(令和5)年12月22日に「令和6年度税制改正の大綱」が閣議決定され、仕入税額控除に係る帳簿の記載事項の見直しについて、以下のとおり、その方針が示されました。

一定の事項が記載された帳簿のみの保存により仕入税額控除が認められる自動販売機及び自動サービス機による課税仕入れ並びに使用の際に証票が回収される課税仕入れ(3万円未満のものに限る。)については、帳簿への住所等の記載を不要とする。

注)上記の改正の趣旨を踏まえ、令和5年10月1日以後に行われる上記の課税仕入れに係る帳簿への住所等の記載については、運用上、記載がなくとも改めて求めないものとする。

この閣議決定に基づき、「自動販売機特例が適用される取引」や「回収特例が適用される取引(3万円未満の取引に限る)」における帳簿の記載事項については、「公共交通機関特例」などの取扱いと同様に「住所又は所在地」の記載を不要とする取扱いが整備されます(国税庁告示を改正予定)。

なお、この整備前においても、運用上「住所又は所在地」の記載を求めないこととされています。

2.自販機特例・回収特例(3万円未満)の帳簿への記載例

令和6年度税制改正の大綱によって、インボイス制度が開始された令和5年10月1日以降に自販機特例や回収特例(3万円未満)が適用される取引については、帳簿に「住所又は所在地」を記載する必要がなくなりました。

これらの取引については、具体的には次のように帳簿に記載します。

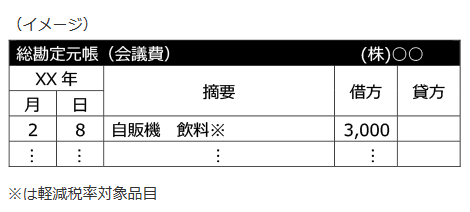

(1) 自販機特例

例えば、会議の際に提供する飲み物として自動販売機で飲料(1本150円)を20本(3,000円)購入した場合、帳簿には次のように記載します。

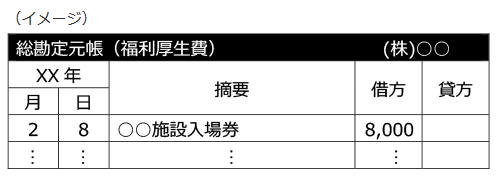

(2) 回収特例(3万円未満)

例えば、従業員の福利厚生目的で〇〇施設の入場券(1枚2,000円)を4枚(8,000円)購入し使用した場合、帳簿には次のように記載します。

なお、自販機特例や回収特例(3万円未満)が適用される取引かどうかは、1回の取引の税込価額が3万円未満かどうかで判定します。

また、帳簿に記載する「課税仕入れの相手方の氏名又は名称」及び「特例の対象となる旨」は、「自販機」との記載で差し支えありません。

この記載方法に関する取扱いは、今回の見直し前後で変更はありません。