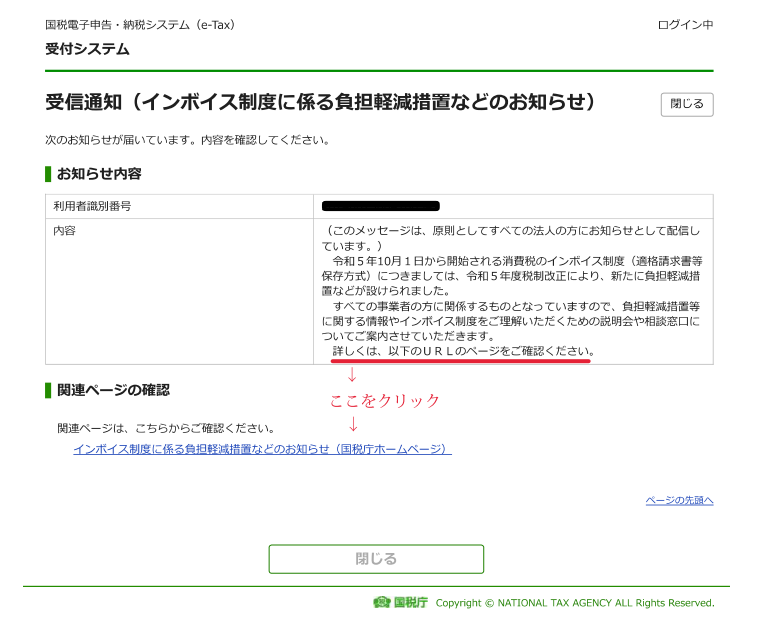

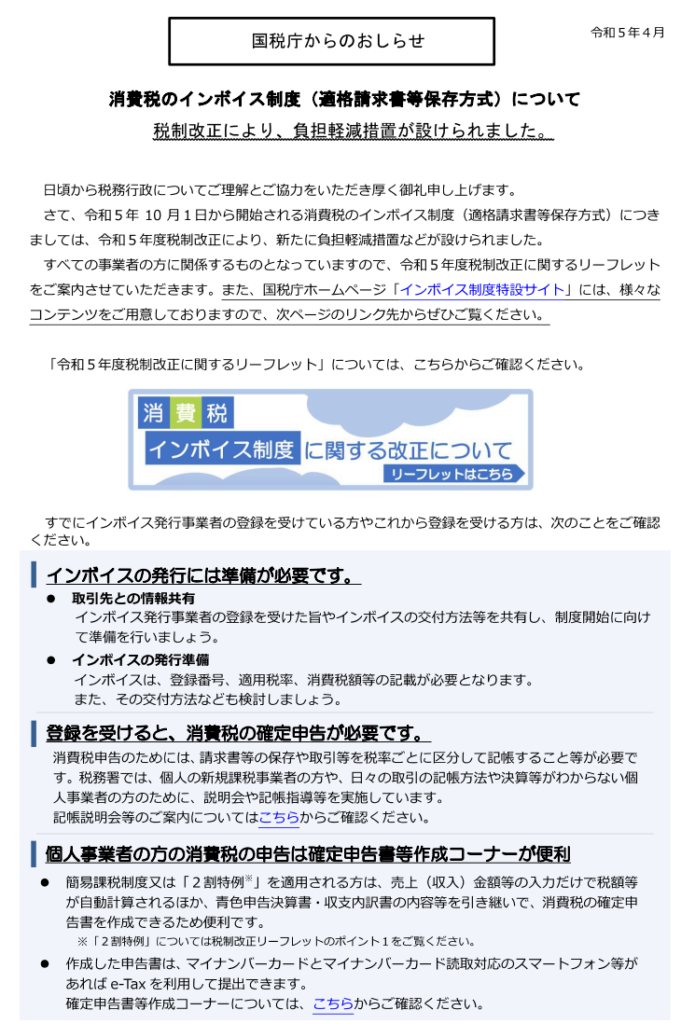

インボイス制度が始まる2023(令和5)年10月1日から登録を受けようとする事業者は、2023(令和5)年9月30日までに納税地を所轄する税務署長に登録申請書を提出しなければなりません。

2023(令和5)年9月30日までに登録申請書を提出した場合は、制度開始日の2023(令和5)年10月1日までに登録通知が届かなかったとしても、同日から登録を受けたものとみなされます。

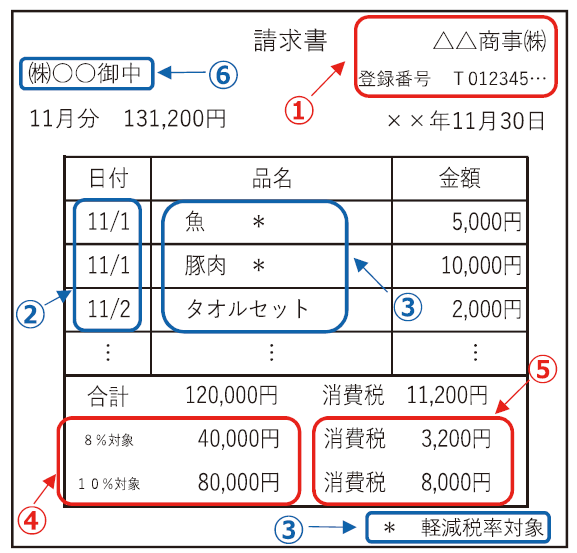

しかし、登録通知が届かないということは、売り手が発行する請求書等に登録番号を記載できないということであり、インボイスの記載事項を欠くことになります。

そうすると、登録番号のない請求書等を受け取った買い手がそのまま申告期限を迎えた場合、仕入税額控除を行っていいのかどうかという疑問が生じます※。

以下では、登録申請手続を2023(令和5)年9月30日までに行ったものの、同年10月1日までに登録番号の通知が届かなかった場合の売り手のインボイスの交付と買い手の仕入税額控除について確認します。

※ 国税庁が2023(令和5)年8月25日に更新した情報によると、登録申請書を提出してから登録通知が届くまでの期間が1か月~2か月半と想定されていますので、記載事項を満たしたインボイスを受領しないまま申告期限を迎える可能性はあります。

登録通知時期の目安等については、本ブログ記事「令和5年10月1日(日)からインボイス発行事業者になる場合の登録申請期限と登録通知時期の目安」をご参照ください。

1.売り手の対応①:インボイスの事後交付・再交付・登録番号の別途通知

インボイスを交付しなければならないタイミングまでに登録番号の通知が届かない場合、売り手は例えば次のように対応することが考えられます。

(1) 事前にインボイスの交付が遅れる旨を取引先に伝え、通知後にインボイスを交付する。

(2) 取引先に対して、通知を受けるまでは登録番号のない請求書等を交付し、通知後に改めてインボイスを交付し直す。

(3) 取引先に対して、通知を受けるまでは登録番号のない請求書等を交付し、その請求書等との関連性を明らかにした上で、インボイスに不足する登録番号を書類やメール等でお知らせする。

2.売り手の対応②:小売業等の事後交付等が困難な場合

小売業等の不特定かつ多数の者に対して事業を行う場合には、上記1の事後交付等の対応が困難な場合があると考えられます。

そのため、小売店などを営む事業者が不特定かつ多数の者に登録番号のないレシート等を交付している場合、売り手は事前にインボイスの交付が遅れる旨を事業者のHPや店頭にてお知らせした上で、例えば次のように対応することが考えられます。

(1) 当該事業者のHP等において、以下のように掲示する。

「弊社の登録番号は『T1234・・・』となります。令和5年10月1日から令和5年○月○日(通知を受けた日)までの間のレシート等をお持ちの方で仕入税額控除を行う方におきましては、当ページを印刷するなどの方法により、レシート等と併せて保存してください。」

(2) 買い手側から電話等を受け、その際に登録番号をお知らせし、買い手側においてその登録番号の記録とレシート等とを併せてインボイスとして保存してもらう。

なお、これらの取扱いは、登録申請手続を令和5年9月30日までに行ったものの、令和5年10月1日までに登録番号の通知が届かなかった場合における経過的な取扱いとなります。

したがって、登録番号の通知が届き、登録番号を記載したインボイスを交付できるようになった日以降は、記載事項を満たしたインボイスを交付する必要があります。

3.売り手が登録申請中であることを以って買い手は仕入税額控除できるか?

売り手の対応は上記1及び2のとおりですが、いずれにしても登録番号の通知が届くまでは、登録番号を記載したインボイスを交付することができません。

そうすると、登録番号のない請求書等を受け取った買い手がそのまま申告期限を迎えた場合、仕入税額控除を行っていいのかどうかという疑問が生じます。

この点については、事前に売り手からインボイス発行事業者の登録を受ける旨の連絡等があったときは、申告期限後に記載事項を満たすインボイスを受領する又は登録番号のお知らせを受けることとなった場合であっても、登録番号のない請求書等に記載された金額を基礎として仕入税額控除を行うこととして差し支えないとされています。

この場合には、事後的に交付されたインボイスや登録番号のお知らせを保存することが必要となります。

なお、事後的にインボイスの交付等を受けることができなかった場合には、仕入税額控除を行った翌課税期間において、本来の控除税額との差額を調整することとして差し支えないとされています。

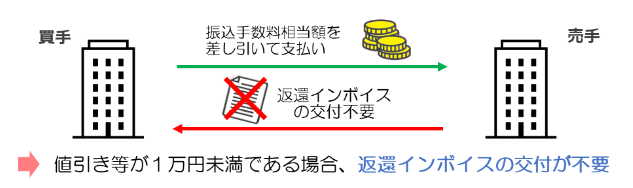

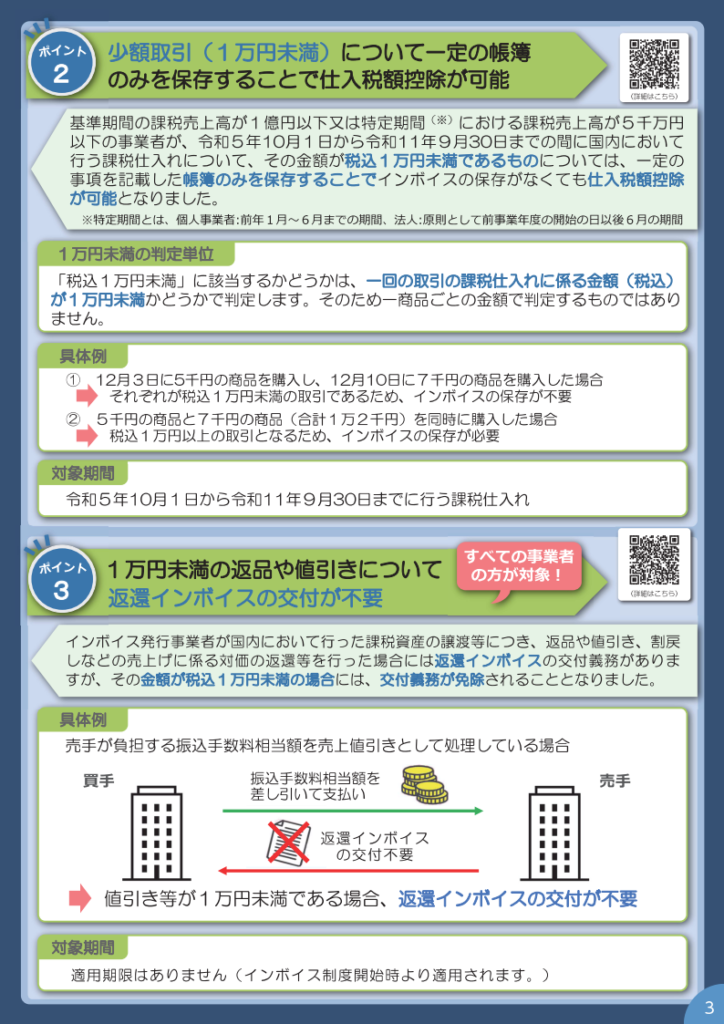

※ 基準期間における課税売上高が1億円以下又は特定期間における課税売上高が5千万円以下の事業者は、税込1万円未満の課税仕入れについて、インボイスの保存がなくても帳簿の保存のみで仕入税額控除が可能とされています(少額特例)。

そのため、この少額特例の適用対象となる買い手においては、こうした課税仕入れについて上記のような対応は必要ありません。