年末調整では、勤務先に各種申告書(扶養控除等申告書、基礎控除・配偶者控除等・所得金額調整控除申告書、保険料控除申告書、住宅借入金等特別控除申告書)を提出することで、いろいろな控除を受けることができます(年末調整で勤務先に提出する書類については本ブログ記事「年末調整に必要な書類(各種申告書と証明書等)」をご参照ください)。

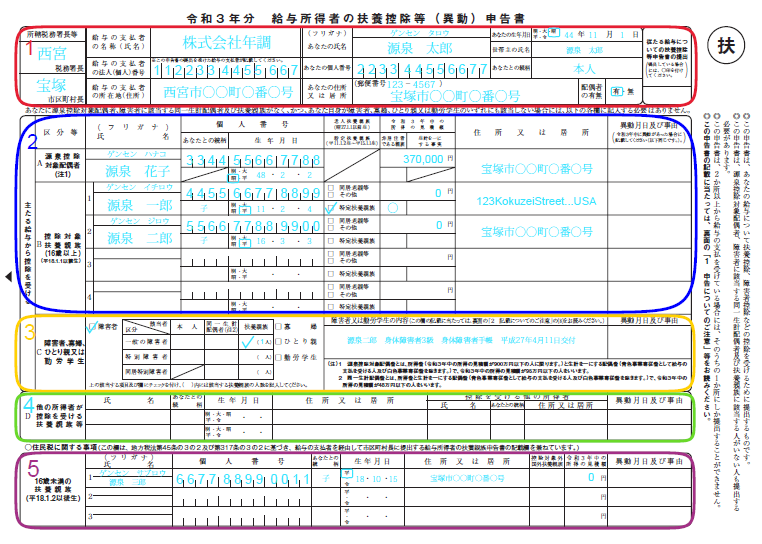

これらの申告書のうち、今回は2021(令和3)年分扶養控除等申告書の書き方を確認します。扶養控除等申告書には2022(令和4)年分もありますが、令和3年分は今年(令和3年)の年末調整の計算に使用するため、令和4年分は来年(令和4年)1月から支払う給与の計算に使用するため、勤務先に提出します。

令和3年分扶養控除等申告書は、昨年(令和2年)の年末調整時に提出済み、途中入社の方は入社時に提出済みだと思われますが、今年(令和3年)の年末調整で修正事項(結婚や出産により扶養者が増えた等)の有無を確認するため、勤務先より配布されます。

以下で、令和3年分扶養控除等申告書の書き方について確認します※。

※ 令和7年分については、「令和7年分給与所得者の扶養控除等(異動)申告書の書き方と記載例」をご参照ください。

1.氏名、住所などの記入

(1) 所轄税務署長等

給与の支払者(勤務先)の所在地等の所轄税務署長とあなた(給与所得者)の住所地等の市区町村長を記載します。

(2) 給与の支払者の法人(個人)番号

この申告書を受理した給与の支払者が、給与の支払者の個人番号又は法人番号を付記します。給与の支払者が法人の場合は、給与の支払者の法人番号をあらかじめ記載(印字)して、給与所得者に配付しても差し支えありません。

(3) あなたの個人番号

あなたの個人番号を記載する必要がありますが、一定の要件の下※、個人番号の記載を要しない場合がありますので、給与の支払者に確認してください。

※本ブログ記事「給与所得者の扶養控除等(異動)申告書」のマイナンバー記載を省略する方法」をご参照ください。

(4) あなたの住所又は居所

令和3年分は、令和3年12月31日時点の住所を記載します(給与の支払者の指示に従ってください)。令和4年分は、令和4年1月1日時点の住所を記載します。

(5) 配偶者の有無

ここでいう配偶者とは、一定の要件を満たす必要のある源泉控除対象配偶者のことではありません。単に配偶者がいれば「有」に○、いなければ「無」に○を付けます。

(6) 従たる給与についての扶養控除等申告書の提出

2か所以上から給与の支払を受けている人が、他の給与の支払者に「従たる給与についての扶養控除等申告書」を提出している場合に◯を付けます。

2.源泉控除対象配偶者、控除対象扶養親族の記入

(1) 源泉控除対象配偶者

配偶者が「源泉控除対象配偶者」となるには、以下の要件を満たす必要があります。

① あなたの所得金額が900万円以下である(給与収入のみならば年収1,095万円以下)

② 配偶者の所得金額が95万円以下である(給与収入のみならば年収150万円以下)

③ あなたと生計を一にする配偶者である※

※「生計を一にする」については、本ブログ記事「所得控除における『生計を一にする』の判定基準」をご参照ください。

④ 青色事業専従者として給与の支払を受ける人及び白色事業専従者のいずれにも該当しない

上記4要件を満たす場合は、配偶者の情報を記入します。なお、年末調整において配偶者(特別)控除の適用を受けるには、この欄の記載の有無に関わらず「給与所得者の配偶者控除等申告書」の提出が必要です。

(2) 控除対象扶養親族

親族が「控除対象扶養親族」となるには、以下の要件を満たす必要があります(①~③は扶養親族の要件)。

① 親族の所得金額が48万円以下である(給与収入のみならば年収103万円以下)

② あなたと生計を一にする親族である

③ 配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者のいずれにも該当しない

④ 年齢16歳以上である(平成18年1月1日以前生)

上記4要件を満たす場合は、親族の情報を記入します。なお、児童福祉法の規定により養育を委託されたいわゆる里子や老人福祉法の規定により養護を委託されたいわゆる養護老人で、あなたと生計を一にし、令和3年中の合計所得金額の見積額が48万円以下の人も扶養親族に含まれます。

(3) 個人番号

源泉控除対象配偶者及び控除対象扶養親族の個人番号を記載する必要がありますが、一定の要件の下、個人番号の記載を要しない場合がありますので、給与の支払者に確認してください(上記1.(3)参照)。

(4) 老人扶養親族

控除対象扶養親族が年齢70歳以上(昭和27年1月1日以前生)の場合には、次のとおりいずれかに✓を付けます。

① その人があなた又はあなたの配偶者の直系尊属で、あなた又はあなたの配偶者のいずれかと同居を常況としている人であるとき→「同居老親等」に✓を付けます。

② その人が①以外の人であるとき →「その他」に✓を付けます。

(5) 特定扶養親族

控除対象扶養親族が年齢19歳以上23歳未満(平成11年1月2日~平成15年1月1日生)の場合に、✓を付けます。

(6) 非居住者である親族

源泉控除対象配偶者又は控除対象扶養親族が非居住者※である場合に○を付けます。この場合、親族関係書類の添付等が必要です。

※「非居住者」とは、国内に住所を有せず、かつ、現在まで引き続いて1年以上国内に居所を有しない個人をいいます。

3.障害者、寡婦、ひとり親又は勤労学生の記入

(1) 同一生計配偶者

同一生計配偶者※が一般の障害者、特別障害者又は同居特別障害者に該当する場合には、該当する欄に✓を付けます。

※「同一生計配偶者」とは、あなたと生計を一にする配偶者(青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます)で、令和3年中の合計所得金額の見積額が48万円以下の人をいいます。

(2) 扶養親族

扶養親族が一般の障害者、特別障害者又は同居特別障害者に該当する場合には、該当する欄に✓を付けます。

なお、障害者控除の対象となる扶養親族は、控除対象扶養親族とは異なり、年齢16歳未満(平成18年1月2日以後生)の扶養親族も対象となります。

(3) 寡婦、ひとり親、勤労学生

あなたが寡婦、ひとり親、勤労学生に該当する場合に✓を付けます※。

寡婦は、ひとり親に該当しない女性で、以下のいずれかに当てはまる人です。

① 所得金額が500万円以下で、夫と離婚した後に婚姻をしておらず、扶養親族がいる

② 所得金額が500万円以下で、夫と死別した後婚姻をしていない、もしくは夫の生死が明らかでない

ひとり親は、現在婚姻していない人、もしくは配偶者の生死が明らかでない一定の人のうち、以下のすべてに当てはまる人です。

① 所得金額が500万円以下である(給与収入のみならば、年収6,777,778円以下)

② 生計を一にする子がいる

③ 事実上の婚姻関係にある人がいない

※寡婦、ひとり親については、本ブログ記事「ひとり親控除の新設と寡婦(夫)控除の改正」をご参照ください。

勤労学生は、以下のすべてに当てはまる人です。

① あなたが学生である(小学校、中学校、高等学校、高等専門学校、大学の学生、国や地方公共団体、学校法人などが設立した専修学校、各種学校、または職業訓練学校のうち一定の要件を満たす学校の学生)

② アルバイトなどの勤労による所得金額が75万円以下である(収入が1つの勤務先からのアルバイト代(給与収入)のみならば、年収130万円以下)

(4) 障害者又は勤労学生の内容

左記の障害者又は勤労学生に該当する(人がいる)場合、その該当する事実やその人の氏名を記載します。

(例)障害者の場合・・・障害の状態又は交付を受けている手帳などの種類と交付年月日、障害の程度(等級)などの障害者に該当する事実を記載します。

(注)寡婦、ひとり親に該当する方について、死別、離婚、生死不明の別、生計を一にする子の氏名及びその子の所得の見積額など、寡婦又はひとり親に該当する事実の記載は必要ありません。

4.他の所得者が控除を受ける扶養親族等の記入

他の所得者が控除を受ける扶養親族等の欄については、共働きなどで子供を扶養親族としなかった方が子供の氏名等を記入する欄ですが、空欄でも構いません。記入しなかったとしても「控除額が減り、損をする」というわけではありません。

5.住民税に関する事項の記入

(1) 16歳未満の扶養親族

年齢16歳未満(平成18年1月2日以後生)の扶養親族について記載します。16歳未満の扶養親族は「扶養控除」の対象外ですが、住民税の計算で利用するためあわせて記載します。

(2) 控除対象外国外扶養親族

国内に住所を有しない扶養親族に該当する場合に○を付けます。