1.なぜ今回の改正が注目されているのか?

電子帳簿保存法とは、帳簿や決算書、請求書などの国税関係帳簿・書類を電子データで保存するための要件を定めた法律です。この法律自体は1998(平成10)年に施行されており、その後に何度か改正されていますが、これまではあまり注目されることはなかったように思います。

ところが、2022(令和4)年1月1日から施行されている今回の改正法が注目されているのは、「電子取引※」については電子データ保存が義務化されたためです。

この改正法により、電子取引については、これまでのようにプリントアウトして「紙」で保存することは認められなくなり、「電子データ」で保存しなければならなくなりました。この改正は、法人・個人や規模の大小にかかわらず、すべての事業者が対応しなければならないため、過去の改正に比べて注目度が上がっています。

なお、2022(令和4)年1月1日からの対応が難しい場合は、2024(令和6)年1月1日からの対応でもよいことになっています。

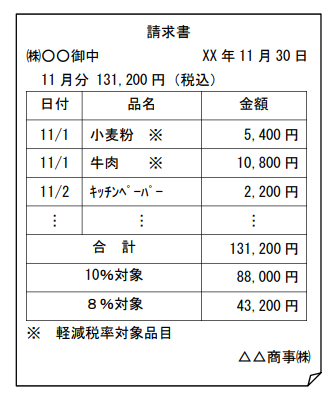

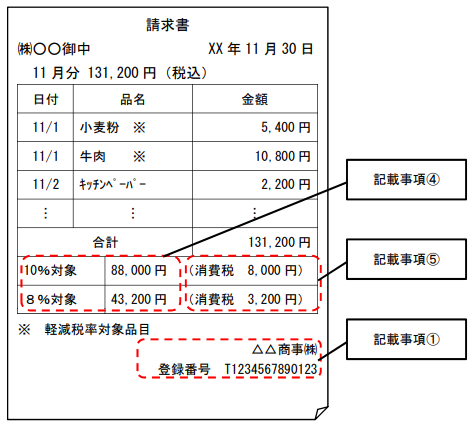

※ 電子取引とは、例えば、次のようなものが該当します(詳細については、本ブログ記事「改正電子帳簿保存法~電子取引と電子データの具体例」をご参照ください)。

・電子メールに添付されている請求書や領収書等のPDFを授受する

・ショッピングサイトで商品を購入した際に、そのWEBサイトから請求書や領収書等のPDFをダウンロードする

・クレジットカードの利用明細データやスマートフォンアプリの決済データ等をクラウドサービスなどから受領する

2.すべてが電子化されるわけではない

「電子データ」での保存が必要ということは、何か専用のシステムを導入しないといけないのでは?と考えがちですが、必ずしもそうとは言えません。

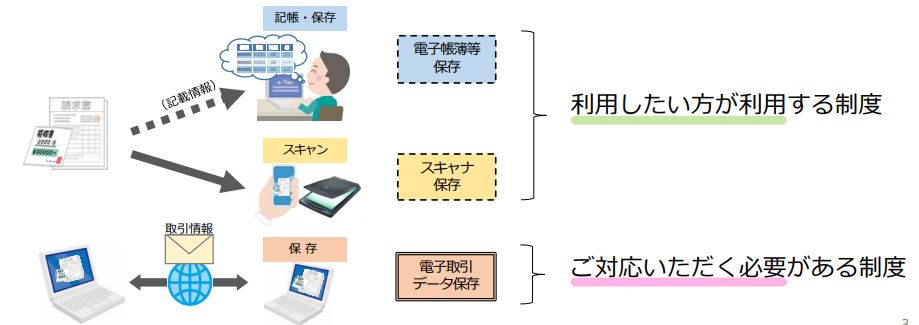

この点に関しては、改正された電子帳簿保存法が次の3つに区分されていることを理解し、それぞれ別個に対応を考えることが重要です。

(1) 電子帳簿等保存

(2) スキャナ保存

(3) 電子取引データ保存

これらのうち、端的に言うと、(1)と(2)に対応するためには専用のシステム(会計ソフトや証票管理システムなど)の導入が必要ですが、(3)については専用のシステムがなくても対応することができます。

また、今回の改正法では、(1)と(2)について対応するかどうかは任意とされていますので、この制度を利用したい事業者(対応可能な事業者)のみが対応すればいいことになっています。したがって、今回の改正法で全ての事業者が対応しなければならないのは(3)です。

(3)だけに対応する場合、これまでと何が変わるのかと言えば、電子取引で受領した電子データ(例えば、メールに添付された請求書のPDF)は「紙」ではなく「電子データ(PDF)」のまま保存するということです。言い換えれば、電子取引に該当しない「紙」で受け取った請求書は、これまで通り「紙」で保存するということです。すべてが電子化されるわけではありません。

3.最低限必要な対応とは?

改正電子帳簿保存法の全て(上記2.(1)~(3))に対応しようとすると、専用システムの導入などにコストがかかります。現時点でそこまで考えていない事業者の方(コストをかけないで改正法に対応したい事業者の方)は、最低限、(3)電子取引データ保存への対応を考えて下さい。

具体的な対応方法は、次のとおりです。

① 不当な訂正削除の防止に関する「事務処理規程」の制定・遵守

② モニター・操作説明書等の備付け

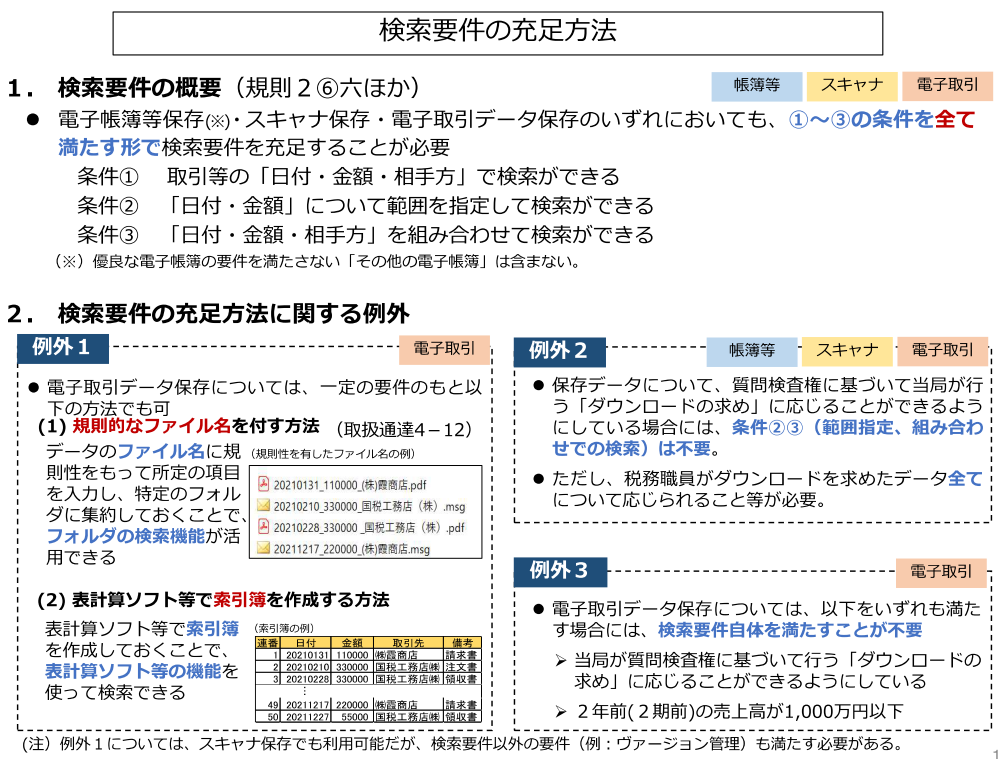

③ 検索要件の充足

①については、国税庁ホームページから事務処理規定のひな型(法人の例と個人事業者の例)をダウンロードすることができますので、それを参考に自社の業務内容に合わせて作成してください。

③については、電子データのファイル名に規則性を持たせて(「日付・金額・相手方」を記載して)検索可能な状態で電子データを保存する方法と、表計算ソフト等で索引簿を作成し、その索引簿を使用して電子データを検索できるようにする方法があります。

4.将来のDXを見据えて電子帳簿保存法に対応

電子帳簿保存法に対応することによって、業務のデジタル化が進み、業務の効率化や生産性の向上などを図ることができます。また、業務のデジタル化は、ビジネスモデルを変革して新たな価値を生み出すDX(デジタルトランスフォーメーション)にもつながります。

いきなり電子帳簿保存法のすべてに対応する必要はありませんので、まずは「電子取引データ保存」に対応し、その後はできるところから始めていきましょう。