1.概要

2023(令和5)年10月1日より適格請求書等保存方式(インボイス制度)が開始されます。

適格請求書とは、売手が買手に対し正確な適用税率や消費税額等を伝えるための手段であり、登録番号の他一定の事項が記載された請求書や納品書、領収書等をいいます。

この適格請求書を発行できるのは適格請求書発行事業者に限られており、適格請求書の保存と帳簿の保存が仕入税額控除の要件とされています。

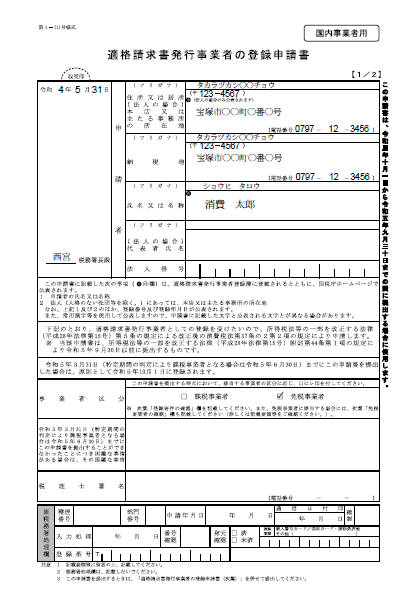

以下において、国内事業者(個人事業者かつ免税事業者)が適格請求書発行事業者の登録を受けようとする場合に税務署長に提出する「適格請求書発行事業者の登録申請書」の書き方について確認します。

なお、2023(令和5)年10月1日から適格請求書発行事業者の登録を受けるためには、原則として2023(令和5)年3月31日までに申請書を提出する必要があります※。

※ 2022(令和4)年12月23日に閣議決定された令和5年度税制改正大綱において、2023(令和5)年4月以降の申請でも制度開始時に登録が可能となりました。インボイス制度に関する令和5年度税制改正大綱については、本ブログ記事「インボイス制度に係る支援措置:R5年4月以降の申請可・少額取引のインボイス保存不要等」、「インボイス制度に係る支援措置:売上税額の2割納税」をご参照ください。

2.具体的な記載方法

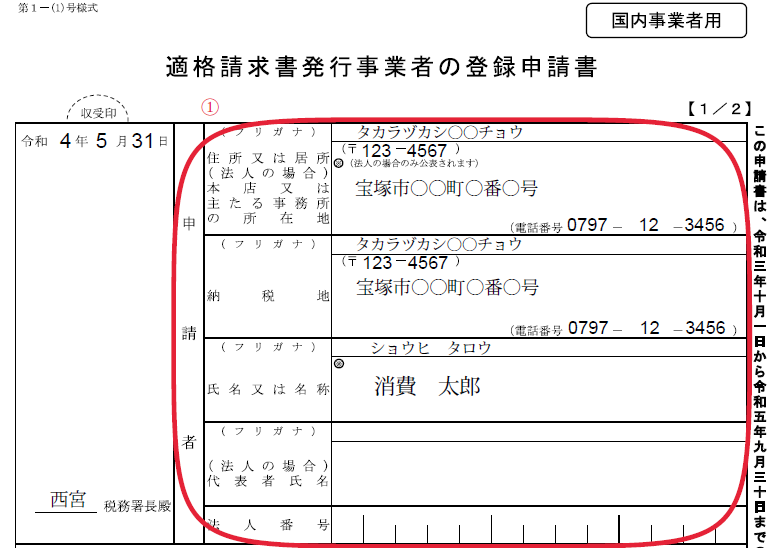

(1) 「申請者」欄

「氏名又は名称」欄には、屋号は記載せずに氏名(姓と名の間は1文字空けます)のみを記載します。

屋号の公表を希望する場合は、別途「適格請求書発行事業者の公表事項の公表(変更)申出書」の提出が必要です。

「代表者氏名」欄と「法人番号」欄は、個人事業者の場合は記載不要です。

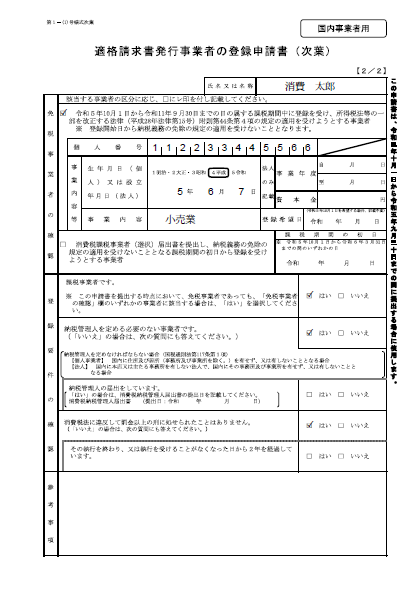

(2) 「事業者区分」欄

「事業者区分」欄は、この申請書を提出する時点において課税税事業者である場合は課税事業者に、免税事業者である場合は免税事業者に✓を付けます。

免税事業者に✓を付ける場合は、次葉「免税事業者の確認」欄の記載が必要です。

(3) 「困難な事情」欄

「困難な事情」欄は、2023(令和5)年10月1日から登録を受けようとする事業者が、2023(令和5)年3月31日(特定期間における課税売上高又は給与等支払額が1,000万円を超えたことにより納税義務が免除されないこととなる場合は2023(令和5)年6月30日)までにこの申請書を提出できなかったことにつき困難な事情がある場合は、その困難な事情を記載します※。

例えば、「令和5年8月1日開業」などと記載します。なお、困難の度合いは問われません。

※ 2022(令和4)年12月23日に閣議決定された令和5年度税制改正大綱において、事業者の準備状況を考慮して、「困難な事情」の記載がなくても2023(令和5)年4月以降の申請ができるようになりました(詳細については、本ブログ記事「登録制度の見直しと手続きの柔軟化:インボイス制度負担軽減措置」をご参照ください)。

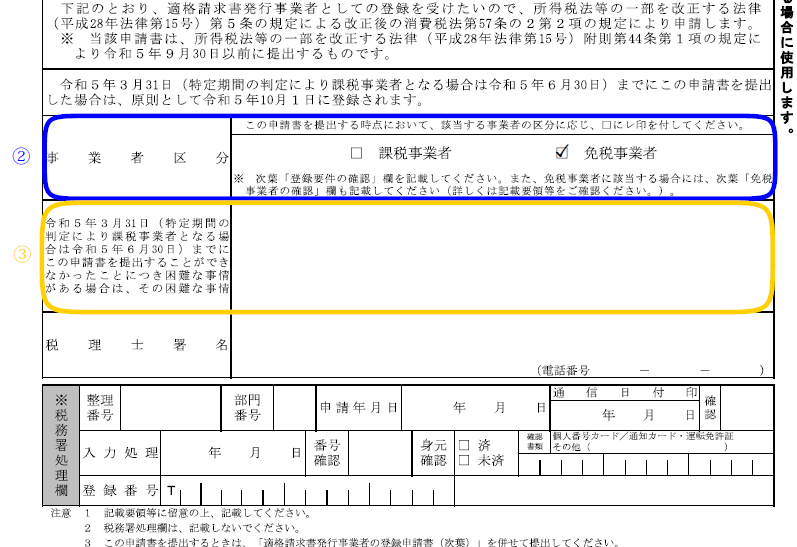

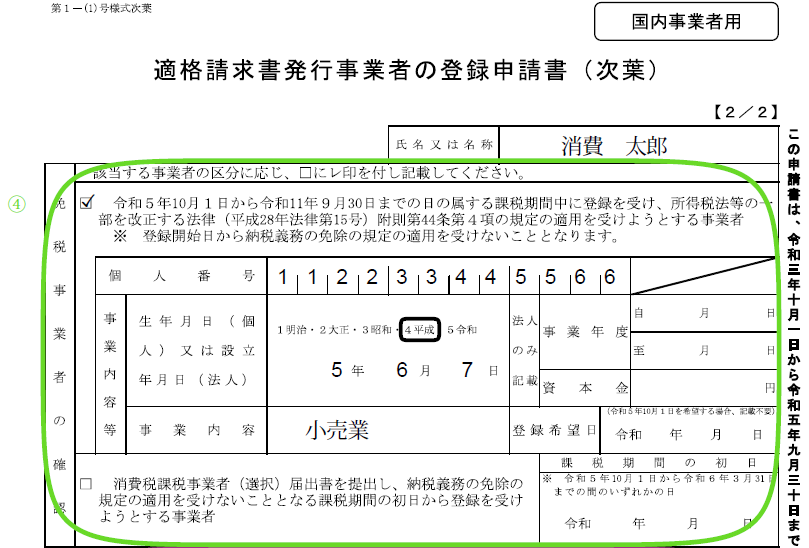

(4) 「免税事業者の確認」欄

「免税事業者の確認」欄は、初葉の「事業者区分」欄で免税事業者に✓を付けた場合に記載します。

2023(令和5)年10月1日から適格請求書発行事業者の登録を受ける場合は、上のチェックボックスに✓を付けます(下のチェックボックスに✓を付けた場合を除きます)。

例えば、申請書提出時点(令和4年5月31日)において免税事業者であり、令和5年分(令和5年1月1日~令和5年12月31日)も免税事業者ですが、この申請書を提出して令和5年10月1日から適格請求書発行事業者の登録を受ける場合が該当します。

上のチェックボックスに✓を付けた場合は、「個人番号」欄や「事業内容等」欄も記載します(個人番号を必ず記載し、本人確認書類の写しを添付します)。

この新様式では「登録希望日」欄が新設されましたが、これは棚卸資産の調整措置の適用を考慮して設けられました。令和5年10月1日に登録を受けることを希望する場合は、記載不要です。令和5年10月2日以後に登録を受けることを希望する場合は、その日付を記載してください(令和5年10月2日から令和6年3月31日までの日に限ります)。

なお、登録希望日を記載できるのは、登録希望日の属する課税期間の基準期間が終了し、登録希望日において免税事業者である事業者に限ります。例えば、個人事業者又は12月決算の法人が、令和6年1月1日を登録希望日として記載するには、令和4年が終了し、令和4年の課税売上高が1,000万円以下である場合となります。

下のチェックボックスは、消費税課税事業者届出書又は消費税課税事業者選択届出書を提出している場合で、課税期間の初日から適格請求書発行事業者の登録を受ける場合に✓を付けます。

例えば、申請書提出時点(令和4年5月31日)では免税事業者ですが、令和3年分(令和3年1月1日~令和3年12月31日)の課税売上高が1,000万円を超えたことにより令和5年分(令和5年1月1日~令和5年12月31日)は課税事業者となる場合(課税事業者届出書を提出しています)が該当します。

この場合、右側にある「課税期間の初日」欄には、令和5年1月1日と令和5年10月1日のどちらを記載しても構いません。どちらを記載しても、登録年月日は令和5年10月1日となります。

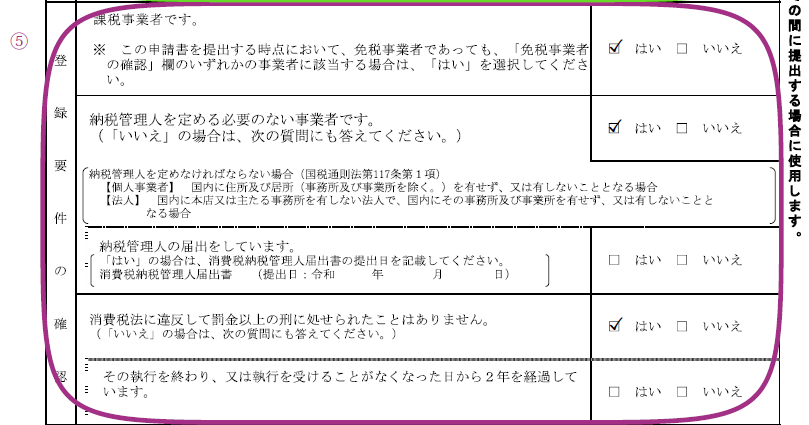

(5) 「登録要件の確認」欄

「登録要件の確認」欄は、すべての事業者が記載する必要があります。

「課税事業者です。」欄は、申請書提出時点(令和4年5月31日)において免税事業者であっても、令和5年10月1日から適格請求書発行事業者の登録を受ける場合に「はい」に✓を付けます。

「納税管理人を定める必要のない事業者です。」欄は、定める必要がない場合に「はい」に✓を付けます※。

「消費税法に違反して罰金以上の刑に処せられたことはありません。」欄は、処せられたことがない場合に「はい」に✓を付けます(加算税や延滞税は罰金ではありません)。

※ 2022(令和4)年10月11日午前8時30分以降は、e-Taxにおける旧様式(令和4年度税制改正反映前の登録申請書)による提出はできなくなります。