2023(令和5)年10月1日からインボイス制度(適格請求書等保存方式)がスタートします。このインボイス制度は、免税事業者を中心に多くの事業者へ影響を及ぼすことから、その影響を緩和するために、2023(令和5)年度税制改正で以下の負担軽減措置(支援措置)が講じられました。

(1) 売上税額の2割を納税額とする「2割特例」

(2) 帳簿保存のみで仕入税額控除ができる「少額特例」

(3) 少額な返還インボイスの交付義務の免除

(4) 登録制度の見直しと手続きの柔軟化

今回は、上記の負担軽減措置のうち、2023(令和5)年4月1日から改正内容の一部が反映される(4)について確認します。

※ (1)の「2割特例」の制度概要については、本ブログ記事「インボイス制度に係る支援措置:売上税額の2割納税」を、(2)(3)の制度概要等については「インボイス制度に係る支援措置:R5年4月以降の申請可・少額取引のインボイス保存不要等」ご参照ください。

1.インボイス登録手続きの柔軟化

2023(令和5)年度税制改正では、上述したとおり4つの負担軽減措置が講じられました。

そのほとんどが、インボイス制度がスタートする2023(令和5)年10月1日から適用されますが、「登録制度の見直しと手続きの柔軟化」のうち「手続きの柔軟化」については、2023(令和5)年4月1日から適用されます。

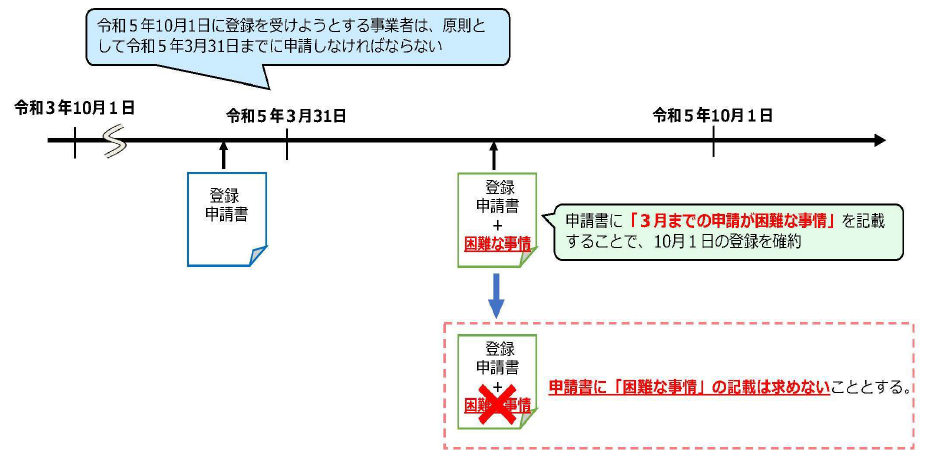

改正前は、インボイス制度がスタートする2023(令和5)年10月1日からインボイス発行事業者(適格請求書発行事業者)になるためには同年3月31日までに登録申請しなければならず、同年4月1日以降に登録申請する場合は、同年3月31日までに申請することにつき「困難な事情」を申請書に記載する必要がありました。

改正後は、2023(令和5)年4月1日以降の登録申請であっても、「困難な事情」の記載は不要となり、同年9月30日までに登録申請すれば同年10月1日からインボイス発行事業者になることができます。

2.インボイス登録制度の見直し

「登録制度の見直しと手続きの柔軟化」のうち「登録制度の見直し」については、2023(令和5)年10月1日から適用されます。

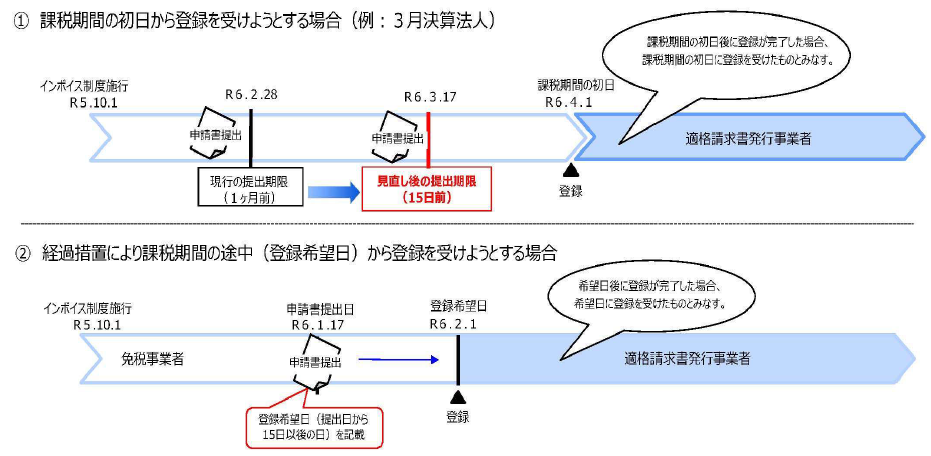

免税事業者がインボイス発行事業者の登録申請をして課税期間の初日から登録を受けようとする場合、現行(改正前)では、当該課税期間の初日の前日から起算して1か月前の日までに登録申請書を提出しなければなりません。

改正後は、当該課税期間の初日の前日から起算して15日前の日までに短縮されます。

したがって、2023(令和5)年10月1日後にインボイス発行事業者の登録を受けようとする免税事業者は、その登録申請書に、提出日から15日以後の日を登録希望日として記載することとなります。

この場合、登録希望日後に登録がされたときは、当該登録希望日に登録を受けたものとみなされます。

なお、登録を取り消す場合の届出書の提出期限についても、同様の措置が講じられています。

すなわち、インボイス発行事業者が登録取消届出書を提出し、その提出があった課税期間の翌課税期間の初日から登録を取り消そうとする場合は、当該翌課税期間の初日から起算して15日前の日(現行(改正前)は、その提出があった課税期間の末日から起算して30日前の日の前日)までに届出書を提出しなければなりません。