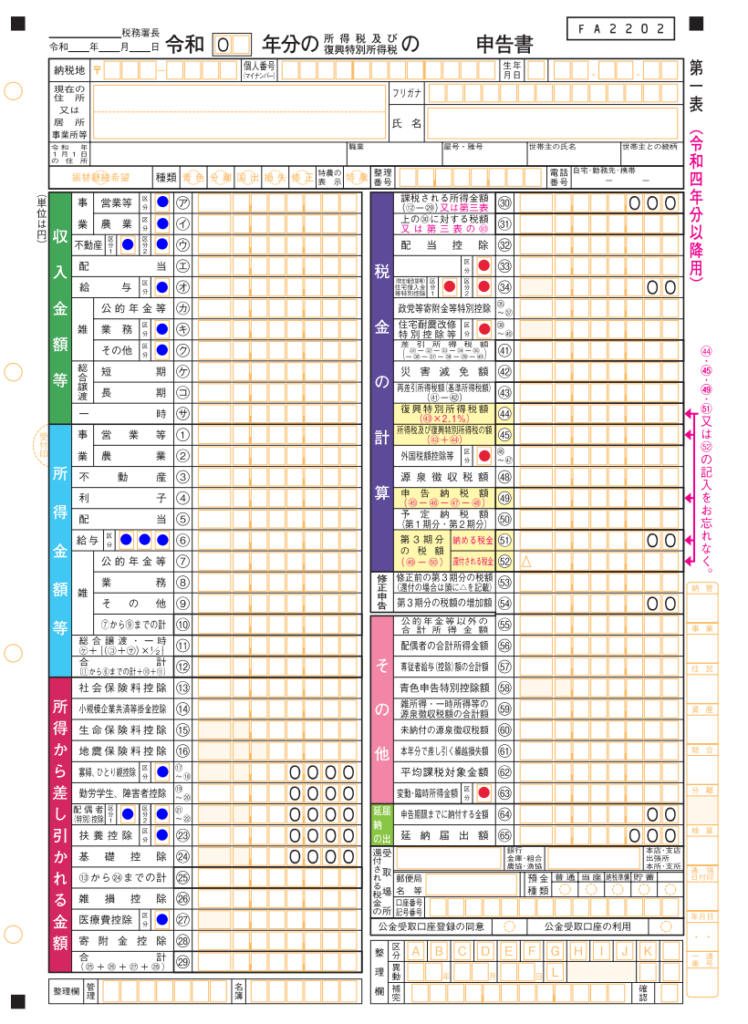

2021(令和3)年分から、確定申告書第一表左側の「収入金額等」、「所得金額等」、「所得から差し引かれる金額」の各欄に、新たに15か所の「区分」欄(下図の🔵部分)が設けられていることにお気づきでしょうか?

また、確定申告書第一表右側の「税金の計算」、「その他」の各欄には、少しづつ形を変えながら、2022(令和4)年分では6か所の「区分」欄(下図の🔴部分)が設けられています。

この「区分」欄には、何を記載すればいいのでしょうか?

以下では、この「区分」欄の記載内容について確認します。

1.収入金額等の㋐欄又は㋑欄の「区分」

㋐欄又は㋑欄の「区分」には、その年の記帳・帳簿の保存の状況について、次の場合に応じて、それぞれ次の数字を記入します。

なお、4又は5に当てはまる場合、10万円を超える青色申告特別控除の適用は受けられません。

| 電子帳簿保存法の規定に基づく優良な電子帳簿の要件を満たし、電磁的記録による保存に係る届出書(又は電磁的記録に係る承認申請書)を提出し、総勘定元帳、仕訳帳等について電磁的記録による備付け及び保存を行っている場合 | 1 |

| 会計ソフト等の電子計算機を使用して記帳している場合(1に該当する場合を除きます) | 2 |

| 総勘定元帳、仕訳帳等を備え付け、日々の取引を正規の簿記の原則(複式簿記)に従って記帳している場合(1又は2に該当する場合を除きます) |

3 |

| 日々の取引を正規の簿記の原則(複式簿記)以外の簡易な方法で記帳している場合(2に該当する場合を除きます) | 4 |

| 上記のいずれにも該当しない場合(記帳の仕方が分からない場合を含みます) | 5 |

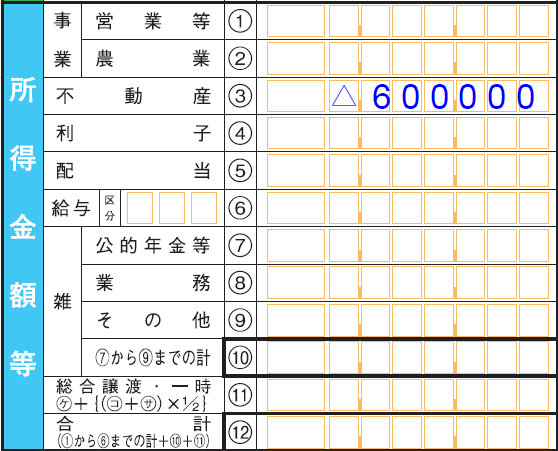

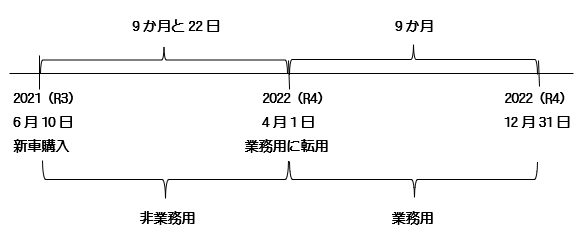

2.収入金額等の㋒欄の「区分1」と「区分2」

㋒欄の「区分1」又は「区分2」には、次の場合に応じて、それぞれ次の数字を記入します。

| ㋒欄の「区分1」には、国外中古建物の不動産所得に係る損益通算等の特例(措法41の4の3)の適用がある場合は、「1」を記入します。 | 1 |

| ㋒欄の「区分2」には、上記1.収入金額等の㋐欄又は㋑欄の「区分」の記入の仕方を参照し、その年の記帳・帳簿の保存の状況について記入します。 | 1~5 |

3.収入金額等の㋔欄の「区分」

㋔欄の「区分」には、次の場合に応じて、それぞれ次の数字を記入します。

| (1) あなたの給与等の収入金額(税込)が850万円を超え、①あなた、同一生計配偶者若しくは扶養親族のいずれかが特別障害者である場合、又は②23歳未満の扶養親族がいる場合 | 1 |

| (2) あなたに給与所得と公的年金等の雑所得がある場合で、給与所得控除後の給与等の金額と公的年金等の雑所得の金額の合計額が10万円を超える場合 | 2 |

| (1)及び(2)の両方に該当する場合 | 3 |

4.収入金額等の㋖欄の「区分」

㋖欄の「区分」には、次の場合に該当するときは、次の数字を記入します。

| 業務に係る雑所得の金額の計算上、現金主義の特例を適用する場合 | 1 |

5.収入金額等の㋗欄の「区分」

㋗欄の「区分」には、次の場合に応じて、それぞれ次の数字を記入します。

| 個人年金保険に係る収入がある場合 | 1 |

| 暗号資産取引に係る収入がある場合 | 2 |

| 個人年金保険に係る収入及び暗号資産取引に係る収入の両方がある場合 | 3 |

6.所得金額等の⑥欄の「区分」

⑥欄の「区分」には、給与所得者の特定支出控除を受ける場合にのみ、「給与所得者の特定支出に関する明細書」の区分番号を記入します。

| 通勤費 | 1 |

| 職務上の旅費 | 256 |

| 転居費(転任に伴うもの) | 2 |

| 研修費 | 4 |

| 資格取得費(人の資格を取得するための費用) | 8 |

| 帰宅旅費(単身赴任に伴うもの) | 16 |

| 勤務必要経費:図書費 | 32 |

| 勤務必要経費:衣服費 | 64 |

| 勤務必要経費:交際費等 | 128 |

7.所得から差し引かれる金額の⑰~⑱欄の「区分」

⑰~⑱欄の「区分」には、次の場合に該当するときは、次の数字を記入します。

| ひとり親控除の適用を受ける場合 | 1 |

8.所得から差し引かれる金額の㉑~㉒欄の「区分1」と「区分2」

㉑~㉒欄の「区分1」又は「区分2」には、次の場合に応じて、それぞれ次の数字を記入します。

| 配偶者控除の適用を受ける場合は、「区分1」には記入しません。 | 不要 |

| 配偶者特別控除の適用を受ける場合は、「区分2」に「1」を記入します。 | 1 |

| 国外居住親族の配偶者がいる場合、「親族関係書類」及び「送金関係書類」の両方を給与等の支払者に提出・提示している場合以外は「区分2」に「1」を、「親族関係書類」及び「送金関係書類」の両方を給与等の支払者に提出・提示している場合は「2」を記入します。 | 1又は2 |

9.所得から差し引かれる金額の㉓欄の「区分」

㉓欄の「区分」には、次の場合に応じて、それぞれ次の数字を記入します。

| 国外居住親族の扶養親族がいる場合、「親族関係書類」及び「送金関係書類」の両方を給与等の支払者に提出・提示している場合以外は「1」を、「親族関係書類」及び「送金関係書類」の両方を給与等の支払者に提出・提示している場合は「2」を記入します。 国外居住親族の扶養親族が複数いる場合は、その全員の「親族関係書類」及び「送金関係書類」を提出・提示している場合にのみ、「2」を記入します。 |

1又は2 |

10.所得から差し引かれる金額の㉗欄の「区分」

㉗欄の「区分」には、次の場合に応じて、それぞれ次の数字を記入します。

| 医療費控除を選択する場合は、「区分」には記入しません。 | 不要 |

| セルフメディケーション税制による医療費控除の特例を選択する場合は、「区分」に「1」と記入します。 | 1 |

11.税金の計算の㉝欄の「区分」

㉝欄の「区分」には、次の場合に該当するときは、次の数字を記入します。

| 事業を営む方が、中小事業者が機械等を取得した場合の所得税額の特別控除など、事業所得等の特例に係る税額控除の適用を受ける場合には、左側空欄 に「投資税額等」、「区分」 に「1」と記入し、控除額を記入します。 | 1 |

12.税金の計算の㉞欄の「区分1」と「区分2」

㉞欄の「区分1」と「区分2」には、次の場合に応じて、それぞれ次の数字を記入します。

| 「区分1」は、東日本大震災の被災者の方が、適用期間の特例や住宅の再取得等に係る住宅借入金等特別控除の控除額の特例又は重複適用の特例の適用を受ける場合、「東日本大震災により自己の所有する家屋が被害を受け居住の用に供することができなくなった場合に住宅借入金等特別控除等を受けられる方へ」を参考に記入します。 | 左記 |

| 給与所得者が、既に年末調整でこの控除の適用を受けている場合には、源泉徴収票の「住宅借入金等特別控除の額」欄の額(摘要欄の「住宅借入金等特別控除可能額」欄に金額が記載されている場合はその額)を㉞欄に転記し、「区分2」に「1」を記入します。 | 1 |

13.税金の計算の㊳~㊵欄の「区分」

㊳~㊵欄の「区分」には、次の場合に応じて、それぞれ次の数字を記入します。

| 住宅耐震改修特別控除の場合 | 1 |

| 住宅特定改修特別税額控除の場合 | 2 |

| 認定住宅等新築等特別税額控除の場合 | 3 |

| 複数の控除がある場合 | 4 |

14.税額の計算の㊻~㊼欄の「区分」

㊻~㊼欄の「区分」には、次の場合に応じて、それぞれ次の数字を記入します。

| 外国税額控除のみ適用があり、かつ、外国税額控除が復興特別所得税から控除されている場合 | 1 |

| 分配時調整外国税相当額控除のみ適用があり、かつ、分配時調整外国税相当 額控除が復興特別所得税から控除されている場合 |

2 |

| 外国税額控除及び分配時調整外国税相当額控除の両方の適用があり、かつ、どちらかの控除(又は両方の控除)が復興特別所得税から控除されている場合 | 3 |

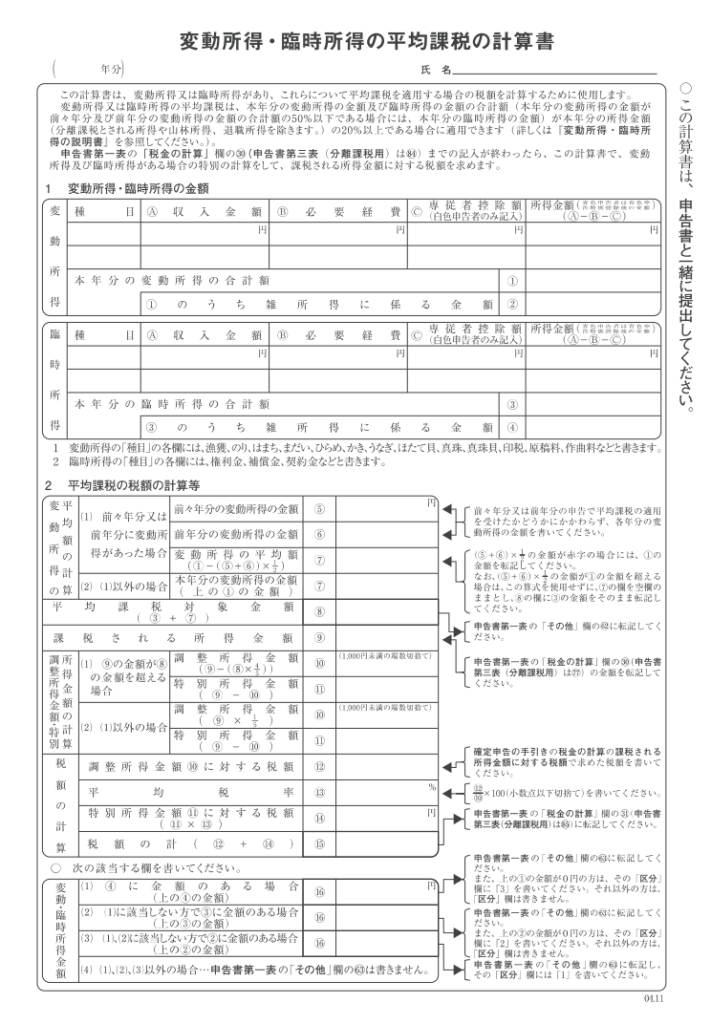

15.その他の63欄の「区分」

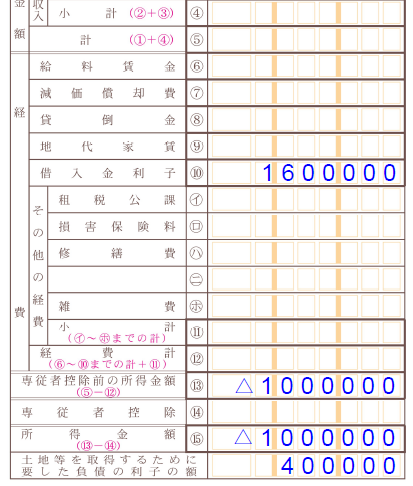

63欄の「区分」には、「変動所得・臨時所得の平均課税の計算書」の記載に基づいて、次の場合に応じて、それぞれ次の数字を記入します。

| (1) 計算書④欄に金額がある場合 計算書①欄に金額がないときは「3」を記入し、それ以外のときは記入を要しません。 |

3又は不要 |

| (2) (1)に該当しない場合で計算書③欄に金額があるとき 計算書②欄に金額がないときは「2」を記入し、それ以外のときは記入を要しません。 |

2又は不要 |

| (3) (1)及び(2)に該当しない場合で計算書②欄に金額があるとき 区分欄には「1」を記入します。 |

1 |

| (4) (1)、(2)及び(3)に該当しない場合 区分欄の記入は要しません。 |

不要 |