法定調書は、「所得税法」、「相続税法」、「租税特別措置法」、「内国税の適正な課税の確保を図るための国外送金等に係る調書の提出等に関する法律」の規定により、税務署への提出が義務づけられている資料です。

2025(令和7)年12月31日時点において63種類の法定調書があり、そのうち所得税法に規定するものは43種類あります。

この43種類のうち不動産関係の支払調書は3種類ありますが、なかでも「不動産の使用料等の支払調書」については、支払調書を提出しなければならない人の範囲が判然としないケースもあり、ネット上でも誤った情報が散見されます。

以下では、個人事業者(借主)が個人(貸主)に対して家賃を支払った場合において、不動産関係の支払調書を提出する必要があるのか否かについて確認します。

1.不動産の使用料等の支払調書

個人事業者が、事務所や店舗等の家賃を支払った場合に、まず提出が想定されるのが「不動産の使用料等の支払調書」です。

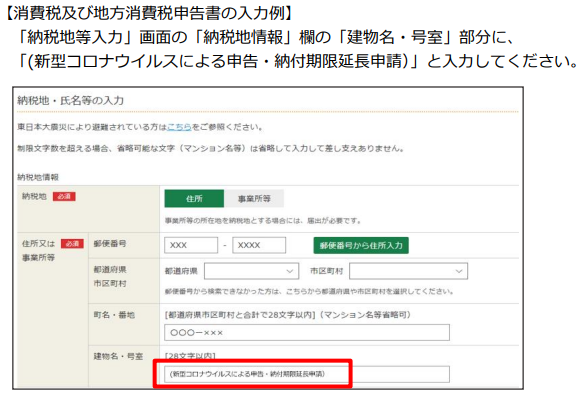

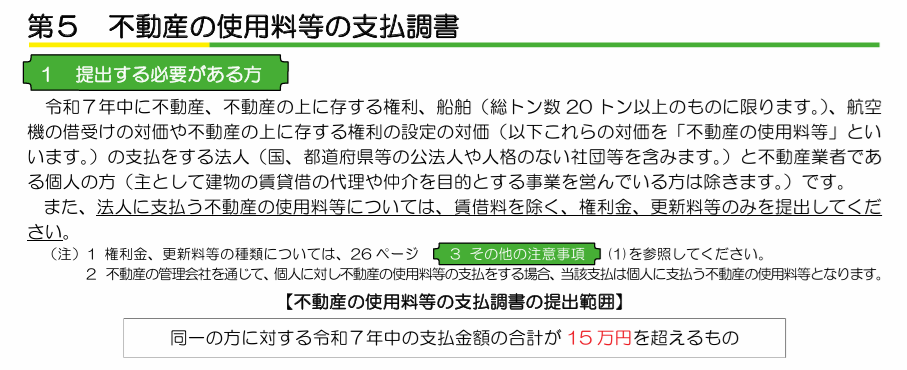

国税庁の「令和7年分給与所得の源泉徴収票等の法定調書の作成と提出の手引」(以下「手引き」といいます)には、「提出する必要がある方」と「支払調書の提出範囲」が次のように記載されています。

支払調書の提出範囲については、「同一の方に対する令和7年中の支払金額の合計が15万円を超えるもの」とされていますので、15万円という金額を基準に提出範囲を判定する点に疑義は生じないものと思われます。

一方、支払調書を提出する必要のある方については、手引きに明確に記載されているにもかかわらず誤った情報が散見されます。

例えば、「個人事業者が個人に対して支払った家賃が年間15万円を超える場合は、その個人事業者は支払調書を提出しなければならない」とか、「支払った相手先の個人が不動産業者である場合は支払調書を提出しなければならない」などです。

ここでもう一度、手引きの文言を確認します(太字と下線は筆者による)。

令和7年中に不動産、不動産の上に存する権利、船舶(総トン数20トン以上のものに限ります。)、航空機の借受けの対価や不動産の上に存する権利の設定の対価(以下これらの対価を「不動産の使用料等」といいます。)の支払をする法人(国、都道府県等の公法人や人格のない社団等を含みます。)と不動産業者である個人の方(主として建物の賃貸借の代理や仲介を目的とする事業を営んでいる方は除きます。)です。

また、法人に支払う不動産の使用料等については、賃借料を除く、権利金、更新料等のみを提出してください。

上記手引きの文言から、支払調書を提出しなければならないのは、端的にいうと、法人と不動産業者である個人です。

したがって、例えば、飲食店を営む個人事業者が、個人に対して年間15万円を超える家賃を支払ったとしても、その個人事業者は「不動産の使用料等の支払調書」を提出する必要はありません。

また、不動産業者である個人事業者でも、建物の賃貸借の代理や仲介を主な業務としている場合は、個人に対して年間15万円を超える家賃を支払ったとしても、その個人事業者は「不動産の使用料等の支払調書」を提出する必要はありません。

ここで気になるのは、個人事業者が、貸主である個人から事務所や店舗を借りる際に、不動産業者に仲介手数料を支払った場合です。

この場合、仲介手数料を支払った個人事業者は、年間の家賃支払額が15万円を超えたとしても「不動産の使用料等の支払調書」を提出する必要はありませんが、「不動産等の売買又は貸付けのあっせん手数料の支払調書」は提出しなければならないのでしょうか?

2.不動産等の売買又は貸付けのあっせん手数料の支払調書

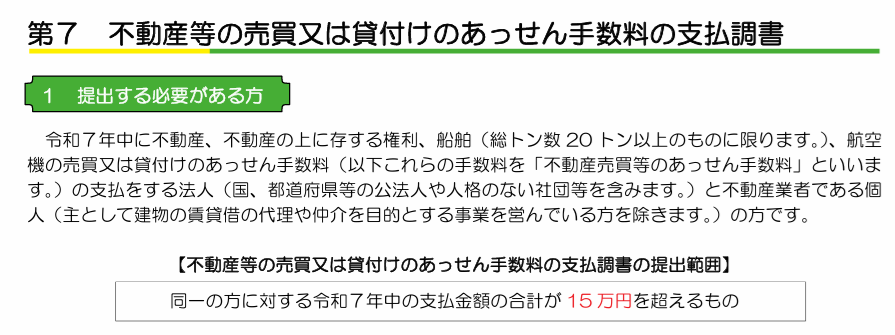

「不動産等の売買又は貸付けのあっせん手数料の支払調書」について、「提出する必要がある方」と「支払調書の提出範囲」が手引きに記載されています。

上記1と同様に、15万円という金額を基準に支払調書の提出範囲を判定することが記載されています。

また、提出する必要がある方についても、次のように記載されています(太字と下線は筆者による)。

令和7年中に不動産、不動産の上に存する権利、船舶(総トン数20トン以上のものに限ります。)、航空機の売買又は貸付けのあっせん手数料(以下これらの手数料を「不動産売買等のあっせん手数料」といいます。)の支払をする法人(国、都道府県等の公法人や人格のない社団等を含みます。)と不動産業者である個人(主として建物の賃貸借の代理や仲介を目的とする事業を営んでいる方を除きます。)の方です。

上記文言から明らかなように、支払調書を提出しなければならないのは、端的にいうと、法人と不動産業者である個人です。

したがって、例えば、飲食店を営む個人事業者が、店舗を借りる際に不動産業者に15万円を超える仲介手数料を支払ったとしても、その個人事業者は「不動産等の売買又は貸付けのあっせん手数料の支払調書」を提出する必要はありません。

3.まとめ

今回は、個人事業者が個人に対して家賃を支払った場合に、その個人事業者が支払調書を提出する必要があるのか否かについて確認しました。

また、個人事業者が店舗等を借りる際に仲介手数料を支払った場合に、その個人事業者が支払調書を提出する必要があるのか否かについても確認しました。

いずれの場合も、家賃や仲介手数料の金額の多寡にかかわらず、個人事業者は支払調書を提出する必要はありません。

不動産業者である個人事業者で不動産の売買等を主な業務としている場合は、15万円という金額を基準として支払調書の提出の要否を判定します。

※ 関連記事:「『不動産の使用料等の支払調書』の注意事項」、「『不動産の使用料等の支払調書』に定額の水道代・電気代は含まれるか?」、「返還されない敷金・保証金と『不動産の使用料等の支払調書』」、「支払調書の提出の要否で迷いやすいケース」