例えば、不動産売買業を営む法人が個人の顧客から土地付建物を購入した場合、その金額が100万円を超えるときは「不動産等の譲受けの対価の支払調書」(以下「支払調書」といいます)を税務署に提出しなければなりません。

この支払調書の書き方は、「給与所得の源泉徴収票等の法定調書の作成と提出の手引」に記載されています。しかし、土地のみを購入した場合の記載例はあるものの、土地付建物を購入した場合の記載例はありません。

以下では、土地建物を一括購入した場合の支払調書の書き方を確認します。

1.支払調書の提出義務者

支払調書を提出しなければならないのは、譲り受けた不動産、不動産の上に存する権利、総トン数20トン以上の船舶、航空機の対価の支払をする法人と不動産業者である個人です。

ただし、不動産業者である個人のうち、主として建物の賃貸借の代理や仲介を目的とする事業を営んでいる方は、提出義務がありません。

支払調書の提出範囲は、同一人に対するその年中の支払金額の合計が100万円を超えるものです。

この100万円には、消費税および地方消費税の額を含めて判断しますが、消費税および地方消費税の額が明確に区分されている場合には、その額を含めないで判断しても差し支えありません。

なお、不動産等の譲受けには、売買のほか、交換、競売、公売、収用、現物出資等による取得も含まれます。

2.支払調書の記載要領と記載例

支払調書の各欄の書き方は、「給与所得の源泉徴収票等の法定調書の作成と提出の手引」に次のように記載されています。

| 記載欄名 |

記載すべき事項 |

| ① 支払を受ける者 |

支払調書を作成する日の現況における不動産等の譲渡者の住所(居所)、本店又は主たる事務所の所在地、氏名(個人名)又は名称(法人名など)を契約書等で確認して記載してください。

また、【個人番号又は法人番号】欄には、支払を受ける者のマイナンバー又は法人番号を記載してください(マイナンバーを記載する場合は、左端を空白にし、右詰で記載してください)。

(注)支払を受ける者等に支払調書の写しを交付する場合には、マイナンバーを記載して交付することはできませんので、ご注意ください。 |

| ② 物件の種類 |

その譲り受けた不動産等の種類に応じ、土地、借地権、建物、船舶、航空機のように記載してください。 |

| ③ 物件の所在地 |

その譲受けの対価の支払の基礎となった物件の所在地を記載してください。

この場合、船舶又は航空機については、船籍又は航空機の登録をした機関の所在地を記載してください。 |

| ④ 細目 |

土地の地目(宅地、田畑、山林等)、建物の構造、用途等を記載してください。 |

| ⑤ 数量 |

土地の面積、建物の戸数、建物の延べ面積等を記載してください。 |

| ⑥ 取得年月日 |

不動産等の所有権、その他の財産権の移転のあった年月日を記載してください。 |

| ⑦ 支払金額 |

その年中に支払の確定した金額(未払の金額を含む)を記載してください。

なお、不動産等の移転に伴い、各種の損失の補償金(次の⑧(摘要)の(4)参照)を支払った場合には、「物件の所在地」欄の最初の行に「支払総額」と記載した上、これらの損失の補償金を含めた支払総額を記載してください(記載例2 を参照)。 |

| ⑧(摘要) |

(1) 譲受けの態様(売買、競売、公売、交換、収用、現物出資等の別)を記載してください。

(2) 譲受けの態様が売買である場合には、その代金の支払年月日、支払年月日ごとの支払方法(現金、小切手、手形等の別)及び支払金額を記載してください。

(3) 譲受けの態様が交換である場合には、相手方に交付した資産の種類、所在地、数量等その資産の内容を記載してください。

(4) 不動産等の譲受けの対価のほかに支払われる補償金については、次の区分による補償金の種類と金額を記載してください。

・建物等移転費用補償金

・動産移転費用補償金

・立木移転費用補償金

・仮住居費用補償金

・土地建物等使用補償金

・収益補償金

・経費補償金

・残地等工事費補償金

・その他の補償金

(5) 不動産等の譲受けに当たってその年中にあっせん手数料を支払った方が、「不動産等の売買又は貸付けのあっせん手数料の支払調書」の作成・提出を省略する場合には、「あっせんをした者」欄にあっせんをした方の住所(居所)、本店又は主たる事務所の所在地、氏名又は名称、マイナンバー又は法人番号、あっせん手数料の「支払確定年月日」、「支払金額」を記載してください(マイナンバーを記載する場合は、左端を空白にし、右詰で記載してください)。

(注)支払を受ける者等に支払調書の写しを交付する場合には、マイナンバーを記載して交付することはできませんので、ご注意ください。 |

| ⑨ 支払者 |

不動産等の譲受けの対価を支払った方の住所(居所)又は所在地、氏名又は名称、電話番号及びマイナンバー又は法人番号を記載してください(マイナンバーを記載する場合は、左端を空白にし、右詰で記載してください)。

(注)支払を受ける者等に支払調書の写しを交付する場合には、マイナンバーを記載して交付することはできませんので、ご注意ください。 |

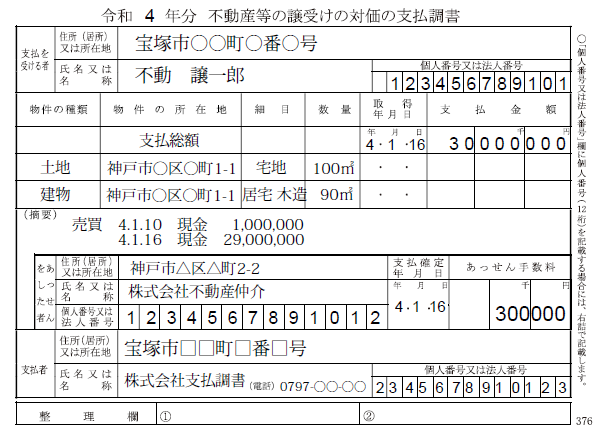

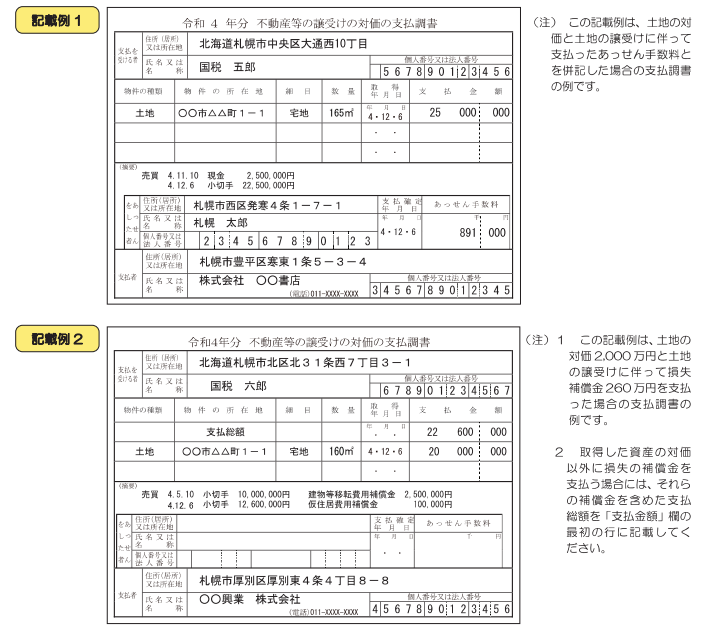

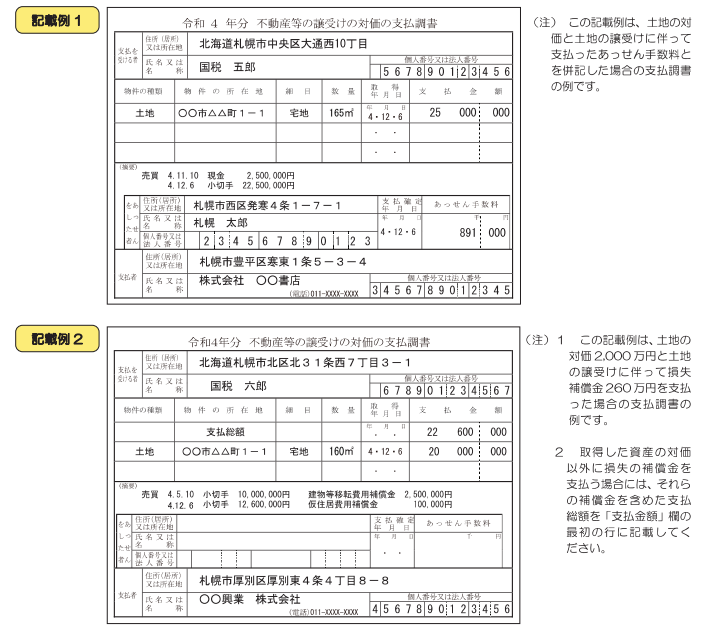

また、以下2つのケースについて、記載例が掲載されています。

出所:国税庁ホームページ

出所:国税庁ホームページ

記載例1と記載例2は、いずれも土地を購入した場合のものであって、土地付建物を購入した場合(土地と建物を一括購入した場合)の記載例は掲載されていません。

しかし、不動産販売業を営む法人にとって、土地付建物を購入するケースは頻繁に起こります。

以下において、土地付建物を購入した場合の支払調書の記載例を確認します。

3.土地付建物を購入した場合の支払調書の記載例

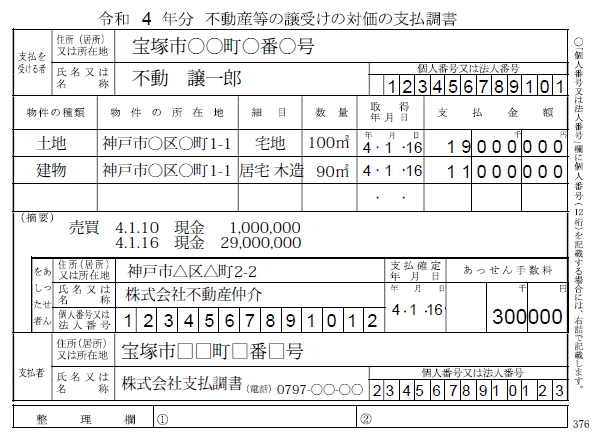

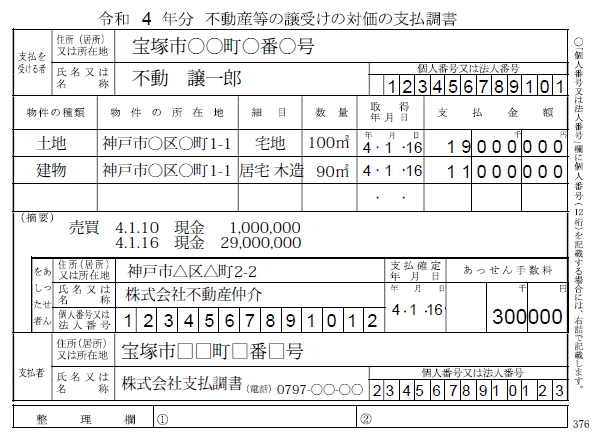

(1) 土地と建物の対価の内訳がわかる場合

土地付建物を購入した場合の支払金額が、売買契約書で土地と建物に分かれている場合は、それぞれの金額を支払調書に記載します。

また、土地と建物の金額の内訳は明示されていないものの、売買契約書に消費税額の記載がある場合は、その消費税額から建物の金額を逆算し、支払総額を土地と建物に分けることができます。

例えば、土地付建物の支払金額が3,000万円で、そのうち消費税額が100万円と売買契約書に記載されている場合は、100万円÷10%×1.1=1,100万円が建物の支払金額になり、3,000万円-1,100万円=1,900万円が土地の支払金額になります。

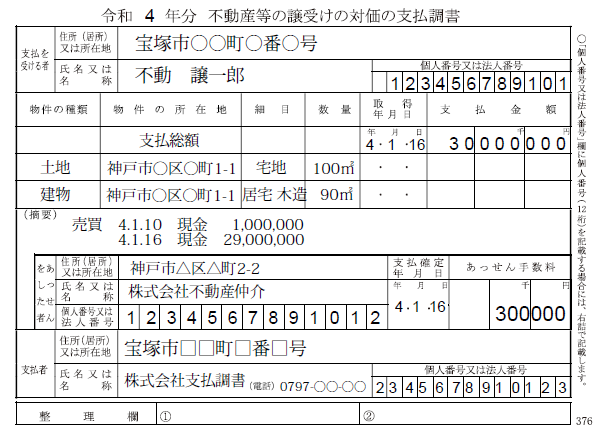

(2) 土地と建物の対価の内訳が不明の場合

土地付建物を購入した場合の支払金額が、売買契約書で土地と建物に分かれておらず、消費税額も記載されていない場合は、どのように支払調書に記入すればよいでしょうか?

もし、支払金額を合理的に土地と建物に分けることができる場合は、その分けた金額を支払調書に記載します。

しかし、支払金額を合理的に土地と建物に分けることができない、あるいはその作業が煩雑である場合は、上記2の記載例2に準じて、次のように記入しても差し支えありません。