1.令和3年度改正の内容

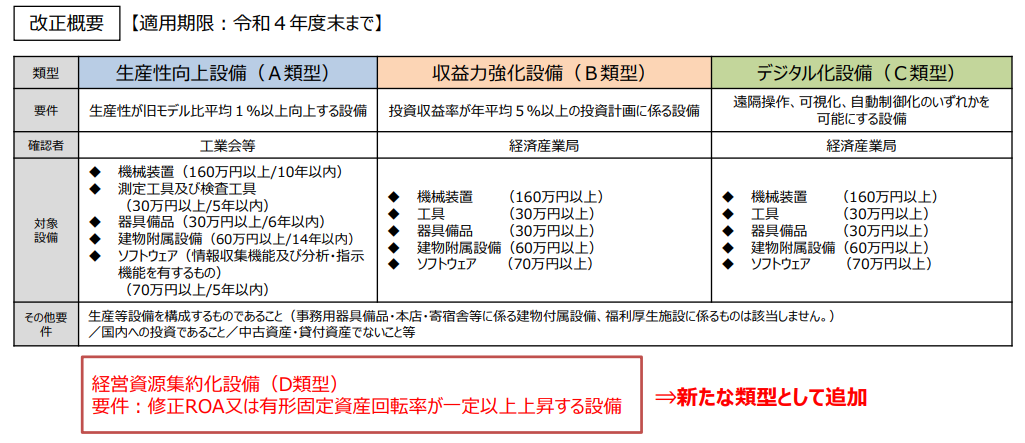

2021(令和3)年度税制改正で、中小企業経営強化税制(中小企業者等が特定経営力向上設備等を取得した場合の特別償却又は特別税額控除制度)の見直しが行われ、従前の対象設備(A類型・B類型・C類型)に「経営資源集約化設備(D類型)」が追加された上で、その適用期限が2年間延長されました。

中小企業経営強化税制の改正内容は、次のとおりです。

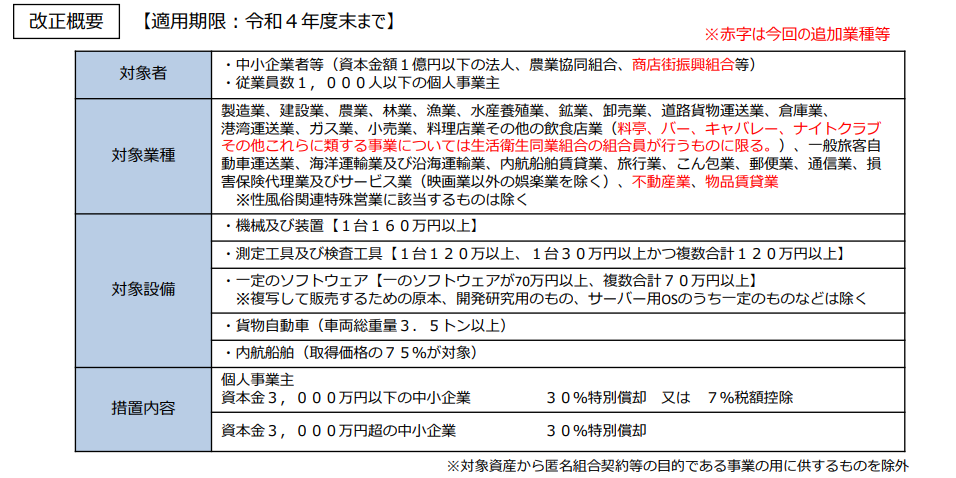

(1) 中小企業者等の範囲

中小企業者の判定における大規模法人から一定の独立行政法人中小企業基盤整備機構を除外する特例が廃止されました。

(2) 特定経営力向上設備等の範囲

特定経営力向上設備等の対象に、計画終了年度に修正ROA又は有形固定資産回転率が一定以上上昇する経営力向上計画を実施するために必要不可欠な設備が加えられました。

(3) 適用期間

2021(令和3)年4月1日から2023(令和5)年3月31日までの間に取得等する特定経営力向上設備等について適用されます。

これらの改正を踏まえて、改正後の制度の内容を以下にまとめます。

2.改正後の中小企業経営強化税制

中小企業者等※1で青色申告書を提出するもののうち、中小企業等経営強化法の認定を受けた同法の中小企業者等に該当するもの※2が、2021(令和3)年4月1日から2023(令和5)年3月31日までの間に新品の特定経営力向上設備等※3の取得又は制作をして、その者の営む指定事業※4の用に供した場合には、即時償却又はその取得価額の7%(一定の中小企業者等※5の場合は10%)相当額の税額控除ができます。

ただし、その事業年度の所得に対する法人税の額(個人事業主の場合は、所得税の額)の20%相当額を限度※6とし、限度を超える部分の金額については1年間の繰越しが認められています。

なお、中小企業者等のうち特定中小企業者等※4以外の法人については、税額控除はできません。

※1 中小企業者等とは、青色申告書を提出する者のうち、以下のイ~ハに該当するものをいいます。

イ.中小企業者(中小企業者については、本ブログ記事「租税特別措置法上の『中小企業者』の定義とその判定時期」をご参照ください。ただし、本制度においては、中小企業者の判定における大規模法人から一定の独立行政法人中小企業基盤整備機構が除外する特例が廃止されています。)

ロ.常時使用する従業員数が1,000人以下の個人事業主

ハ.農業協同組合、農業協同組合連合会、中小企業等協同組合、出資組合である商工組合及び商工組合連合会、商店街振興組合、内航海運組合、内航海運組合連合会、出資組合である生活衛生同業組合、漁業協同組合、漁業協同組合連合会、水産加工業協同組合、水産加工業協同組合連合会、森林組合並びに森林組合連合会

※2 本税制の適用対象法人は、租税特別措置法に定める中小企業者、農業協同組合等又は商店街振興組合で、青色申告書を提出するものに該当することに加え、中小企業等経営強化法の中小企業者等にも該当して同法の認定を受けることが必要です。ただ、措置法の中小企業者及び商店街振興組合は基本的に経営強化法の中小企業者等にも該当しますが、措置法の農業協同組合等は経営強化法の中小企業者等に該当するものとしないものがありますので、それぞれの根拠法令の確認が必要です。

| 租税特別措置法の中小企業者等の範囲(青色申告書を提出するもの) | 左のうち、中小企業等経営強化法の中小企業者等にも該当して同法の認定を受けることができる法人 |

|---|---|

| 中小企業者 | ○ |

| 農業協同組合等 | △(組合ごとに要確認) ※ 農業協同組合は非該当 |

| 商店街振興組合 | ○ |

※3 特定経営力向上設備等とは、中小企業等経営強化法に規定する次の設備をいいます。

イ.生産性向上設備(A類型)

下表の対象設備のうち、以下の2つの要件を満たすもの

(イ) 一定期間内に販売されたモデル(最新モデルである必要はありません)

(ロ) 経営力の向上に資するものの指標(生産効率、エネルギー効率、精度など)が旧モデルと比較して年平均1%以上向上している設備(ソフトウェアについては、情報収集機能及び分析・指示機能を有するもの)

| 設備の種類 | 用途又は細目 | 最低価額(1台1基又は一の取得価額) | 販売開始時期 |

|---|---|---|---|

| 機械装置 | 全て | 160万円以上 | 10年以内 |

| 工具 | 測定工具及び検査工具 | 30万円以上 | 5年以内 |

| 器具備品 | 全て | 30万円以上 | 6年以内 |

| 建物附属設備 | 全て | 60万円以上 | 14年以内 |

| ソフトウェア | 設備の稼働状況等に係る情 報収集機能及び分析・指示 機能を有するもの |

70万円以上 | 5年以内 |

(注) 以下の㋑~㋥は、B類型、C類型についても同様です。

㋑ 機械装置のうち、発電の用に供する設備にあっては、主として電気の販売を行うために取得又は製作をするもの(経営力向上計画の実施時期のうちで発電した電気の販売を行う期間中の発電量のうち、販売を行うことが見込まれる電気の量が占める割合が2分の1を超える発電設備等。以下同じ)を除きます。

㋺ 器具備品のうち、医療機器にあっては、医療保健業を行う事業者が取得又は製作をするものを除きます。

㋩ 建物附属設備のうち、医療保健業を行う事業者が取得又は建設をするものを除くものとし、発電の用に供する設備にあっては主として電気の販売を行うために取得又は建設をするものを除きます。

㋥ ソフトウェアのうち、複写して販売するための原本、開発研究用のもの、サーバー用OSのうち一定のものなどは除きます(中小企業投資促進税制と同様)。

ロ.収益力強化設備(B類型)

下表の対象設備のうち、年平均の投資利益率が5%以上となることが見込まれることにつき、経済産業大臣(経済産業局)の確認を受けた投資計画に記載された投資の目的を達成するために必要不可欠な設備

| 設備の種類 | 用途又は細目 | 最低価額(1台1基又は一の取得価額) |

|---|---|---|

| 機械装置 | 全て | 160万円以上 |

| 工具 | 全て | 30万円以上 |

| 器具備品 | 全て | 30万円以上 |

| 建物附属設備 | 全て | 60万円以上 |

| ソフトウェア | 全て | 70万円以上 |

ハ.デジタル化設備(C類型)

下表の対象設備のうち、事業プロセスの①遠隔操作、②可視化、③自動制御化のいずれかを可能にする設備として、経済産業大臣(経済産業局)の確認を受けた投資計画に記載された投資の目的を達成するために必要不可欠な設備

| 設備の種類 | 用途又は細目 | 最低価額(1台1基又は一の取得価額) |

|---|---|---|

| 機械装置 | 全て | 160万円以上 |

| 工具 | 全て | 30万円以上 |

| 器具備品 | 全て | 30万円以上 |

| 建物附属設備 | 全て | 60万円以上 |

| ソフトウェア | 全て | 70万円以上 |

ニ.経営資源集約化設備(D類型)

修正ROA又は有形固定資産回転率が一定以上上昇する設備

※4 指定事業とは、製造業、建設業、農業、林業、漁業、水産養殖業、鉱業、採石業、砂利採取業、卸売業、小売業、一般旅客自動車運送業、道路貨物運送業、倉庫業、港湾運送業、ガス業、料理店業その他の飲食店業(一定の類型を除き(注㋥参照)、料亭、バー、キャバレー、ナイトクラブ、その他これらに類する事業を除きます。)、海洋運輸業及び沿海運輸業、内航船舶貸渡業、旅行業、こん包業、郵便業、損害保険代理

業、情報通信業、駐車場業、学術研究、専門・技術サービス業、不動産業、物品賃貸業、広告業、宿泊業、洗濯・理容・美容・浴場業、その他の生活関連サービス業、医療、福祉業、社会保険・社会福祉・介護事業、教育、学習支援業、映画業、協同組合(他に分類されないもの)、サービス業(他に分類されないもの)をいいます。

(注)㋑ 中小企業投資促進税制の対象事業に該当する全ての事業が、中小企業経営強化税制の指定事業となります。

㋺ 電気業、水道業、鉄道業、航空運輸業、銀行業、娯楽業(映画業を除く)等は対象になりません。

㋩ 風俗営業等の規制及び業務の適正化等に関する法律第2条第5項に規定する性風俗関連特殊営業に該当するものを除きます。

㋥ 風俗営業に該当するものは、①料亭、バー、キャバレー、ナイトクラブその他これらに類する飲食店業で生活衛生同業組合の組合員が営むもの、②宿泊業のうち旅館業、ホテル業で風俗営業の許可を受けているもの、以外は指定事業から除かれます。

※5 一定の中小企業者等とは、中小企業者等のうち資本金の額若しくは出資金の額が3,000万円以下の法人、農業協同組合等又は商店街振興組合をいいます。

※6 税額控除額は、中小企業経営強化税制、中小企業投資促進税制の控除税額の合計で、その事業年度の法人税額又は所得税額の20%が上限となります。