確定申告をする際に、次のような疑問を持ったことはないでしょうか?

「確定申告書第二表の『所得の内訳』欄には、源泉徴収された所得だけを記載するのか、それとも源泉徴収されていない所得も含めたすべての所得を記載するのか?」

今回はこの点について確認します。

1.確定申告書第二表の「所得の内訳」欄に源泉徴収されていない所得を書く?書かない?

所得の内訳欄を見ると、所得の種類に応じた「収入金額」とそれに対する「源泉徴収税額」を記載するようになっています。

このことから、所得の内訳欄には源泉徴収された所得だけを記載し、源泉徴収されていない所得は記載しなくてもいいようにも思えます。

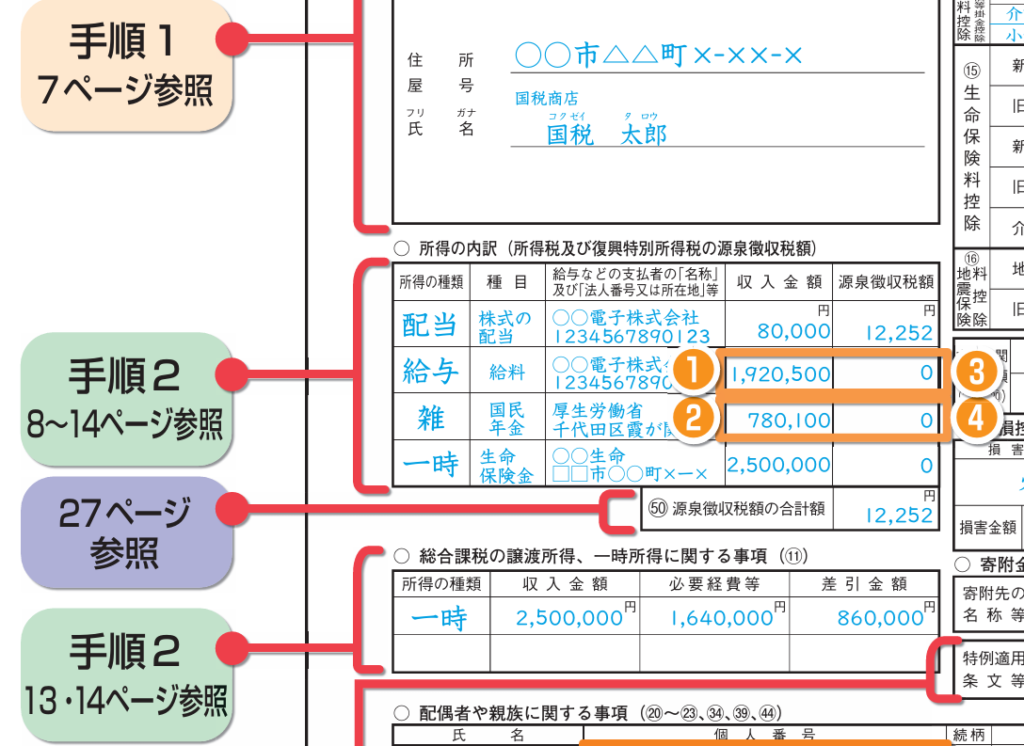

ところが、国税庁ホームページの「令和6年分所得税及び復興特別所得税の確定申告の手引き」には、6ページに次のような記載例が掲載されています。

この記載例によると、配当所得は源泉徴収されていますが、給与所得、雑所得、一時所得は源泉徴収されていません。にもかかわらず、すべての所得が記載されています。

ということは、所得の内訳欄には、源泉徴収されている所得だけではなく、源泉徴収されていない所得も記載する必要があるのでしょうか?

2.記載の要否の判断基準

この所得の内訳欄への記載については、単に源泉徴収されているか否かということではなく、次の観点から記載する必要があるかどうかを判断します。

① 原則として、所得の内訳欄には、事業所得や不動産所得などがなく青色申告決算書や収支内訳書を添付しない所得(青色申告決算書や収支内訳書に売上金額(収入金額)が含まれていない所得)について記載します。

その場合、源泉徴収されているか否かにかかわらず、支払者ごとに収入金額等の各項目について記載する必要があります。

上図の記載例では、配当所得、給与所得、雑所得、一時所得が記載されていますが、いずれも青色申告決算書や収支内訳書に記載されていない所得ですので、源泉徴収されている所得はもちろんのこと、源泉徴収されていない所得についても記載されています。

② 事業所得や不動産所得などがあり青色申告決算書や収支内訳書を添付する場合(青色申告決算書や収支内訳書に売上金額(収入金額)が含まれている場合)は、源泉徴収されている収入金額について支払者ごとに収入金額や源泉徴収税額等の各項目を記載する必要があります。

その場合、源泉徴収されていない収入金額について記載しても問題はありません。

なお、所得の内訳欄は4行しかありませんので、所得の種類が数多くあるときなど所得の内訳欄で書ききれないときは、「所得の内訳書」を使用して記載します。