1.同一生計配偶者等の分は申請により予定納税額より控除

給与所得者については2024(令和6)年6月1日以後最初に支払われる給与等から、公的年金等の受給者についても令和6年6月1日以後最初に支払われる公的年金等から、それぞれ所得税の定額減税が開始されます※1。

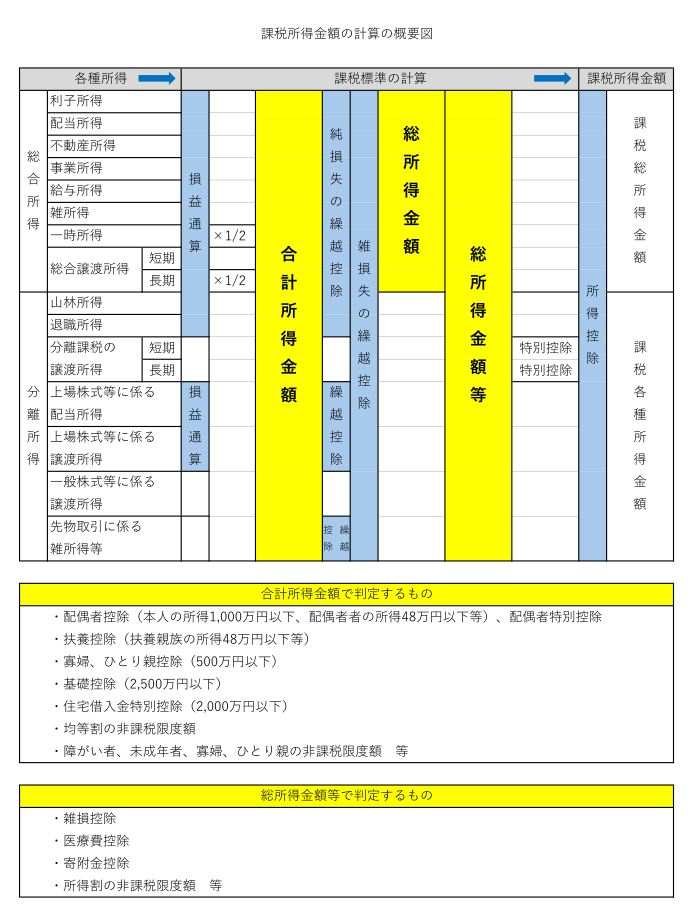

所得税の定額減税額は、次の金額の合計額です。

(1) 本人(居住者に限ります)・・・3万円

(2) 同一生計配偶者及び扶養親族(居住者に限ります)※2・・・1人につき3万円

一方、個人事業主については原則として令和6年分の所得税確定申告で定額減税を行うことになりますが、予定納税の対象者については、令和6年分確定申告を待たずに、令和6年6月以後に通知される令和6年分の所得税に係る第1期分予定納税額(7月)※3から本人分の定額減税額3万円が控除されています。

また、予定納税額の減額申請の手続により、本人分に加えて同一生計配偶者及び扶養親族分の定額減税額を予定納税額から控除することもできます(令和6年分の合計所得金額の見積額が1,805万円以下の居住者に限ります)。

※1 給与所得者の定額減税については「給与支払者の定額減税の方法(月次減税事務:計算から納付まで)」を、公的年金等受給者の定額減税については「定額減税を受ける公的年金等の受給者は確定申告の要否に注意」をご参照ください。

※2 青色申告者の事業専従者としてその年に給与の支払を受けている人または白色申告者の事業専従者を除きます。

したがって、個人事業主本人の定額減税額の計算においては、これらの者を計算対象人数としてカウントしません。

なお、青色事業専従者自身が定額減税を受けることができるか否かについては、「青色事業専従者自身の定額減税について」をご参照ください。

※3 特別農業所得者(その年において農業所得の金額が総所得金額の7割を超え、かつ、その年9月1日以後に生じる農業所得の金額がその年の農業所得の金額の7割を超える者)については、第2期分予定納税額(11月)から控除されます。

2.予定納税額の減額申請書の書き方と記載例

同一生計配偶者及び扶養親族分の定額減税額の追加のみが減額申請書の提出理由となる場合は、簡易的な記載方法で申請することが認められています。

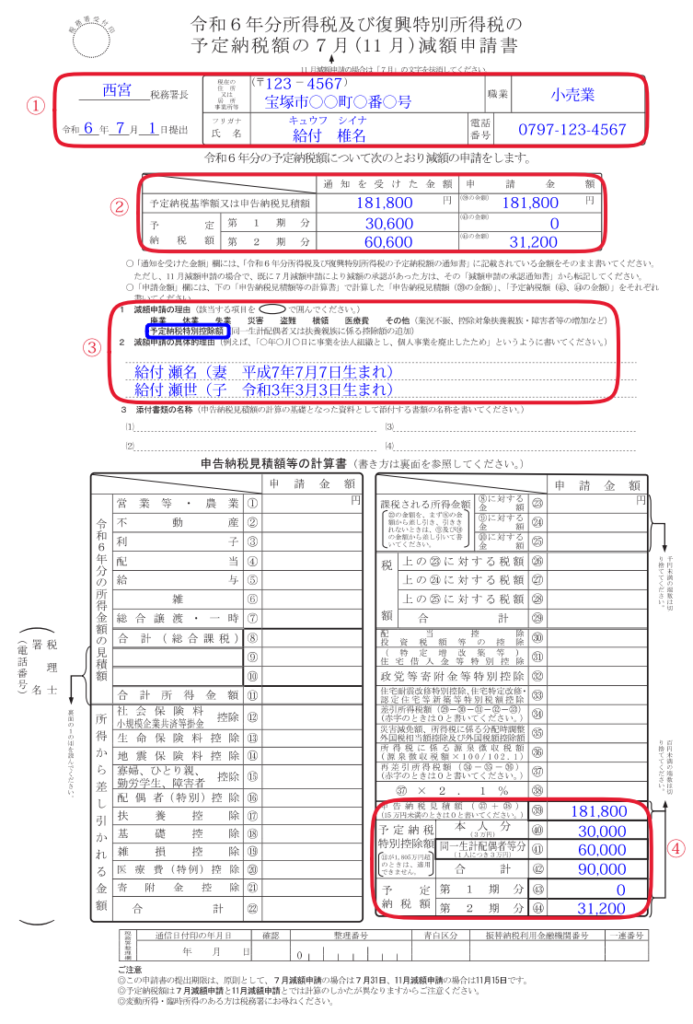

以下では、次の家族構成(いずれも居住者)を前提として、本人が同一生計配偶者及び扶養親族分の定額減税額を追加する場合の減額申請書の書き方について確認します。

| ・給付 椎名(本人 合計所得金額の見積額は1,805万円以下) ・給付 瀬名(妻 平成7年7月7日生まれ パート給与収入見積額は100万円) ・給付 瀬世(子 令和3年3月3日生まれ 所得なし) |

① 提出先の税務署、提出年月日、住所、氏名、職業、電話番号を記入します。

② 「通知を受けた金額」欄及び「申請金額」欄は、次のように記入します。

「通知を受けた金額」欄のa、b、cは、税務署から通知された「令和6年分の所得税及び復興特別所得税の予定納税額の通知書」から転記します。

参考までにb、cの金額は次のように計算されています。

b=a予定納税基準額181,800円÷3-本人分の定額減税額30,000円=30,600円

c=a予定納税基準額181,800円÷3=60,600円

「申請金額」欄のA、B、Cは、次のとおり記入します。

Aは、aと同額を記入します。

Bは、b第1期分30,600円-同一生計配偶者・扶養親族分の定額減税額60,000円=△29,400円となるので0と記入します(計算結果が0円以下となる場合は0と記入します)。

Cは、c第2期分60,600円-Bで引ききれなかった29,400円=31,200円を記入します(計算結果が0円以下となる場合は0と記入します)。

③ 「減額申請の理由」は、予定納税特別控除額を〇で囲みます。

「減税申請の具体的理由」には、同一生計配偶者等の氏名、続柄、生年月日を記入します。

④ 「本人分㊵」欄は、30,000と記入します。

「同一生計配偶者等分㊶」欄は、同一生計配偶者・扶養親族1人につき3万円の金額を記入します(記載例では、30,000円×2人=60,000円)。

「合計㊷」欄は、㊵欄と㊶欄の合計額を記入します。

㊴欄、㊸欄、㊹欄は、上記②で計算した「申請金額」欄のA、B、Cの金額を記入します。

3.減額申請書の提出期間

令和6年分所得税の定額減税の実施に伴い、7月減額申請(第1期分及び第2期分の減額申請)の期限が変更され、令和6年7月1日(月)から同年7月31日(水)までとなっています(通常であれば、その年の7月1日から7月15日までに減額申請書を提出します)。