1.どの勘定科目を使う?

日々の取引をどの勘定科目で記録したらいいのか迷うことがあります。例えば、ガソリン代なら「旅費交通費」「燃料費」「車両費」などが該当しそうですが、実際はどれが正しいのでしょうか?

実はどれも正しいのです。一般的に妥当だと判断される勘定科目が何種類かあったら、どれを選択してもOKです。また、会社によっては、業種や規模によって勘定科目を追加し、独自の勘定科目体系を整えているところもあります。

どの勘定科目を使用してもいいのですが、例えばガソリン代について「燃料費」を使うというルールを決めたら、みだりに(正当な理由なく)変更してはいけません。この一貫性を保つことが、正確な会計処理と適切な財務諸表作成につながります。

2.経費科目の内容と注意点

以下では、販売費及び一般管理費に属する主な経費科目とその内容及び税務上の注意点について確認します。経費科目の適切な使用は、正確な会計処理と適切な税務申告のために重要ですので、各勘定科目の特徴を理解し、取引の実態に即した適切な科目を選択することが求められます。

(1) 役員報酬

役員に対して支給する給与や賞与を処理するための勘定です。損金算入できる役員報酬には、定期同額給与、事前確定届出給与及び業績連動給与があります。

役員報酬の決定や変更には、慎重な対応が求められます。特に、定期同額給与の改定には注意が必要です。また、事前確定届出給与を支給する場合は、適切な届出手続きが不可欠です。

役員報酬に関する注意点等については、本ブログ記事「定期同額給与と損金算入が認められる改定事由」、「役員報酬の前払いは定期同額給与(経費)になりません」、「『事前確定届出給与に関する届出書』等の書き方と記載例」、「事前確定届出給与を支給しなかった場合のリスクを回避するための手続き」等をご参照ください。

(2) 給料手当・雑給

従業員に対して支給する給与や賞与を処理するための勘定です。

具体的には、基本給、諸手当、家族手当、住宅手当、時間外勤務手当、休日勤務手当、役付手当、職務手当、食事手当などです(通勤手当については下記(7)旅費交通費をご参照ください)。

時間給制のアルバイトやパート等に対する給与は給料手当で処理しますが、区別して管理する場合は雑給で処理します。

給料手当・雑給の勘定科目を用いる際は、適切な給与計算と源泉徴収を行うことが重要です。特に、時間外労働や休日労働に対する割増賃金の計算には注意が必要です。さらに、給与所得の源泉徴収票や給与支払報告書の作成など、給与に関連する税務申告にも留意が必要です。

給料手当・雑給に関する注意点等については、本ブログ記事「源泉徴収税額表の『月額表』『日額表』の使い方と『甲欄』『乙欄』『丙欄』」、「パートやアルバイトの給与を丙欄で源泉徴収するときの注意点と建設業の特例」、「令和7年分給与所得者の扶養控除等(異動)申告書の書き方と記載例」、「使用人賞与を未払計上する場合の注意点」等をご参照ください。

(3) 法定福利費

法定福利費とは、健康保険料、介護保険料、厚生年金保険料、雇用保険料、労災保険料、子ども・子育て拠出金などの会社が負担することが法律で定められている保険料のことをいいます。

全従業員を被保険者として会社が契約した損害保険料などは、法定福利費ではなく福利厚生費や保険料などで処理します。

法定福利費に関する注意点等については、本ブログ記事「決算日が月末以外の会社は社会保険料の会社負担分を未払計上できない」、「未払計上した決算賞与に係る社会保険料は未払計上できない」をご参照ください。

(4) 広告宣伝費

不特定多数の人に対する宣伝効果を目的として支出した項目を処理する勘定です。

具体的には、雑誌掲載料、テレビCM、インターネット広告、折込チラシ、カタログ、パンフレット、社名入りの手帳やタオル・カレンダー、展示会出展費用、大会協賛金、団体名簿掲載料、電話帳掲載料、ダイレクトメール、見本品、試供品、賞品(景品)、粗品、会社案内などです。

新商品の発売を記念したキャンペーンの賞品(景品)として当選者を旅行に招待する場合は、不特定多数を対象にした宣伝活動にかかる経費として広告宣伝費で処理します。

しかし、得意先の役員等を新商品の販売促進のために旅行へ招待する場合は、交際費で処理します。

また、社員旅行の場合は、福利厚生費で処理します。

(5) 接待交際費

得意先、仕入先、株主など事業に関連ある者に対して「お付き合い」のために支出した項目を処理する勘定です。

具体的には、御歳暮、御中元、お土産、接待、贈答品、商品券、お礼、接待ゴルフ、お車代、取引先との親睦旅行、慶弔金、開店祝金、ご祝儀、忘年会、新年会、餞別、花輪、ロータリークラブ・ライオンズクラブの会費※1などです。

法人税法では、一定の要件の下に損金算入限度額(経費にできる上限額)が定められており、その限度額を超えると法人税の課税対象となります。

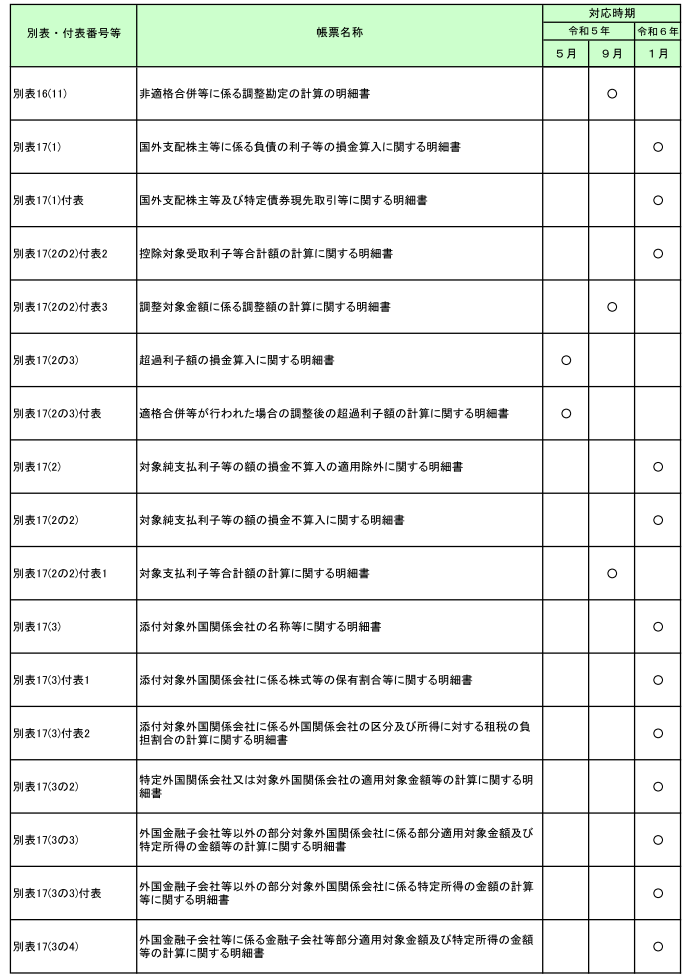

得意先社員との打合せや会議の際に支払う少額(1人当たり10,000円以下※2)の飲食費については、一定の要件※3の下に交際費から除かれ、別勘定の会議費等で処理するか、別表15の「交際費等の額から控除される費用の額」に記載して交際費から除きます。。

※1 参考記事「ロータリークラブ、ライオンズクラブの会費は法人と個人で経理処理が異なる!」

※2 2024(令和6)年度改正で、従前の5,000円以下から10,000円以下に引き上げられました。

※3 次に掲げる事項を記載した領収書等の保存が必要です。

① 飲食等の年月日

② 飲食等に参加した得意先等の氏名又は名称、その関係

③ 飲食等に参加した人数

④ その費用の金額、飲食店等の名称及び所在地

⑤ その他参考となるべき事項

(6) 福利厚生費

従業員のために支出した項目で、健康診断等の医療費、社宅などの家賃、従業員に対する慶弔費、親睦費、制服代、夜食代などを処理する勘定です。

具体的には、忘年会、新年会、親睦会、送別会、歓迎会、社員旅行、社内行事、作業服、クリーニング代、従業員用菓子代、残業夜食代、給食、医療用品(体温計、包帯)、健康診断費用、常備薬、雑貨、従業員への祝い金(結婚、出産など)、慶弔金、見舞金、香典、永年勤務者表彰金などです。

福利厚生費の計上にあたっては、適切な勘定科目の選択と、税務上の取り扱いに十分注意する必要があります。特に、福利厚生費として処理できる項目と、給与として扱われる項目の区別を明確にすることが重要です。

福利厚生に関する注意点等については、本ブログ記事「福利厚生費が給与課税されないための要件」、「慰安旅行費が福利厚生費となるための3要件と注意点」、「永年勤続表彰金は社会保険・労働保険・所得税の対象となるか?」をご参照ください。

(7) 旅費交通費

旅費と交通費を処理する勘定です。

具体的には、外出交通費、タクシー代、一時的な駐車代、高速代、回数券、指定席券、特急券、航空券、出張に際して支給した出張旅費、出張宿泊料、出張手当(日当)、通勤手当などです。また、ガソリン代を含めることもあります。

タクシー代については、取引先を接待したときに渡す「お車代」は交際費で処理しますが、飲食店等の接待場所まで移動するための自社のタクシー代は旅費交通費で処理します。

駐車代については、コインパーキングなどの一時的な駐車代は旅費交通費で処理しますが、月極駐車場の場合は地代家賃で処理します。

出張手当(日当)については、出張旅費規程(社員区分(役員や従業員)に応じた交通費・宿泊費・日当などを定めた規定)に基づかない支給は給与とみなされ、所得税(及び住民税)が課税されます。

通勤手当については、本ブログ記事「マイカー通勤手当の非課税限度額が引き上げられました」、「マイカー、自転車、徒歩で通勤する者に支給する通勤手当は課税仕入れになるか?」、「交通費込み給与の交通費部分は確定申告でも非課税にできない」をご参照ください。

(8) 荷造運賃

商品、製品を販売し、取引先まで届けるための諸費用を処理する勘定です。

具体的には、梱包費、包装材料費、梱包費用、配送料金、小包代、宅配便、発送運賃などです。

(9) 通信費

社内・社外の相手と連絡をとるための費用を処理する勘定です。

具体的には、固定電話料金、携帯電話料金、切手代、ハガキ代、郵送料、速達、簡易書留料、書留封筒、インターネット利用料、FAX使用料、私書箱使用料、電報料金などです。

また、最近では、オンライン会議システムの利用料やクラウドストレージのサブスクリプション料金なども通信費として計上されることがあります。

(10) 消耗品費

耐用年数が1年未満で取得価額が10万円未満の物品を購入した時に処理する勘定です。

具体的には、常備品(蛍光灯、電池、電球、祝儀袋など)、事務用机、椅子、書棚、掲示版、ロッカー、合鍵、名刺、大工工具、コップ代、ガムテープ、プリント代などです。事務用に使用するボールペンやノートなどの消耗品は、事務用品費で処理する場合もあります。

ただし、耐用年数が1年以上かつ取得価額が10万円以上の備品や工具は、原則として有形固定資産として資産計上しなければなりません。

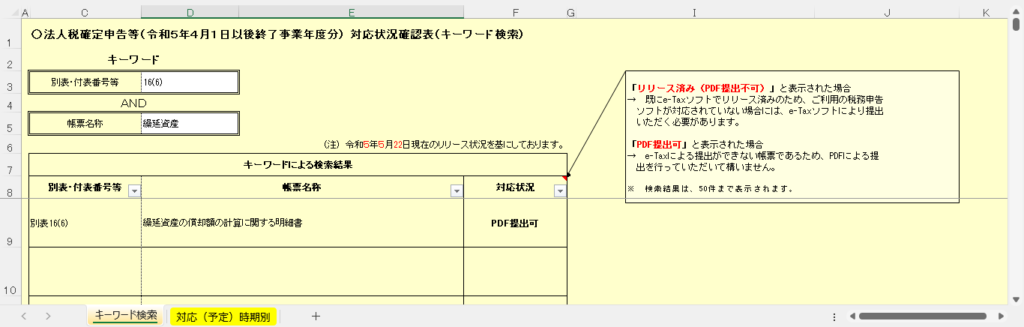

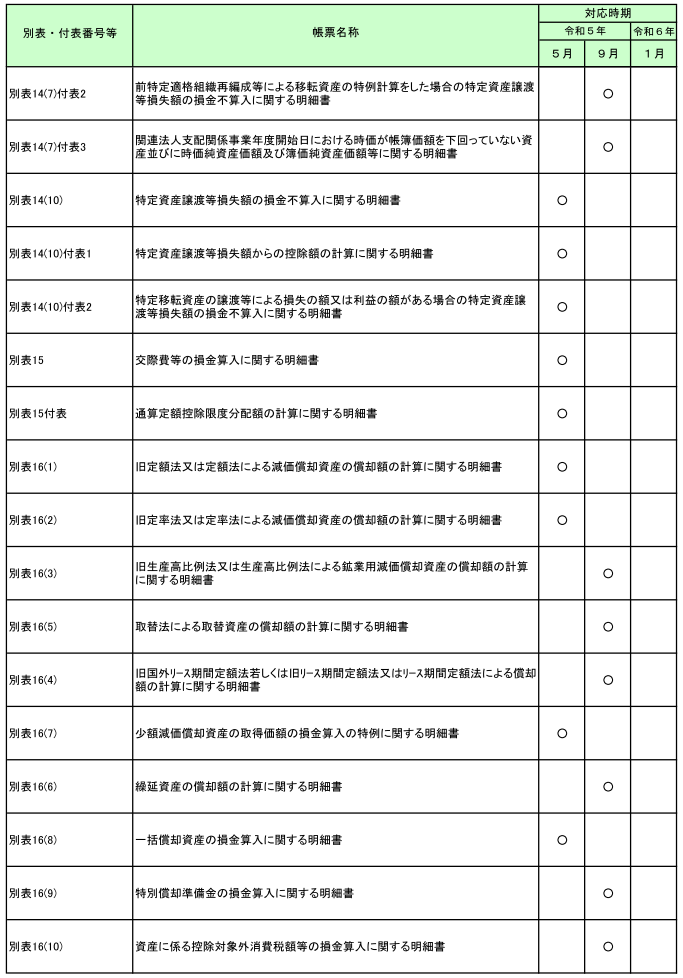

特例として、青色申告書を提出する中小企業者等は、取得価額が30万円未満のものについては固定資産として処理しないことができます(つまり、全額損金算入することができます)。ただし、損金算入額の上限は、その事業年度において取得価額の合計額300万円までとされています※3。

※3 参考記事「30万円未満の少額減価償却資産の損金算入制度と別表16(7)の記載例」

(11) 水道光熱費

電気、ガス、水道料金などを処理する勘定です。

具体的には、電気代、ガス代、プロパンガス料金、水道代、灯油代、石油、重油、石炭などです。

(12) 修繕費

資産の維持補修(原状回復)に要する費用を処理する勘定です。

具体的には、建物の修理、事務所修理、水道修理、電話移設工事、事務器の修理、AV機器補修、プログラム修理、機械等の保守費用、パソコン保守料、定期点検、メンテナンス料、保守契約料、車検費用、車修理、オイル交換、タイヤ交換、部品交換などです。車検費用等の車関係の諸経費は、車両費で処理する場合もあります。

一方、資産の改良(修理によって資産の価値が増加したり耐用年数が延びたりする場合)に要する費用は有形固定資産として計上し、減価償却費がその事業年度の損金となります。

修繕費と資本的支出の区別は、税務上の重要な判断ポイントとなります。例えば、従来から所有している建物について、壁のひび割れや雨漏りしている天井を修復するための費用は、基本的には資産の維持補修に該当するため修繕費として処理できますが、壁を増築して建物を拡張する場合は資産の改良(資本的支出)となり、有形固定資産として計上する必要があります。

修繕費に関する注意点については、本ブログ記事「店舗の蛍光灯100本を単価1万円のLEDに取替えた場合の費用は修繕費?」、「新紙幣発行に伴うシステム改修費の税務上の取扱い」、「資本的支出に少額減価償却資産の損金算入の特例は適用できるか?」をご参照ください。

(13) 支払手数料

事務委託手数料や業務委託手数料などを処理する勘定です。

具体的には、公認会計士手数料、税理士手数料、弁護士手数料、書籍作成手数料、代理店手数料、斡旋手数料、紹介料、カード手数料、各種役所手数料、各種銀行手数料(振込手数料、為替手数料、夜間金庫手数料、残高証明発行料、FAX手数料、ファームバンキング手数料)、メンテナンス料などです。

紹介料は、単なる謝礼の場合は交際費で処理します。紹介料を支払手数料で処理するための要件については、本ブログ記事「紹介料が交際費とならないための要件」をご参照ください。

(14) 車両費

車にかかる諸経費全般を処理する勘定です。

具体的には、ガソリン代、オイル交換代、高速代、修理代、車検費用、自動車保険、自賠責保険、一時的な駐車代などです。高速代や一時的な駐車料は旅費交通費で、またガソリン代は燃料費や旅費交通費で処理することもあります。

(15) 保険料

保険契約にもとづく支払いを処理する勘定です。

具体的には、火災保険、自動車保険、自賠責保険、損害保険、役員生命保険、経営者保険、団体定期保険、郵便保険、盗難保険、倒産防止掛金などです。

保険料に関する注意点等については、本ブログ記事「法人向け節税保険の改正後の税務取扱い」、「中小企業倒産防止共済掛金の損金算入要件等」、「中小企業倒産防止共済の再加入後の損金算入制限に注意」をご参照ください。

(16) 地代家賃

不動産賃借契約にもとづく賃借料を処理する勘定です。

具体的には、事務所家賃、店舗・工場・倉庫・車庫・材料置場の賃借料、月極駐車場代などです。

地代家賃に関する注意点等については、本ブログ記事「注意!フリーレント契約の支払家賃の計上時期と経理処理」をご参照ください。

(17) 会議費

会社の業務に関連して、社内又は社外で行われる商談や打ち合わせなどの会議の時に支出した項目を処理する勘定です。

具体的には、会議室利用料、会議中の弁当代、昼食代、喫茶代、茶菓子代などです。

会議に伴う昼食代は、福利厚生費ではなく会議費で処理します。ただし、議事録を残すなど会議の内容を記録しておくことが重要です。

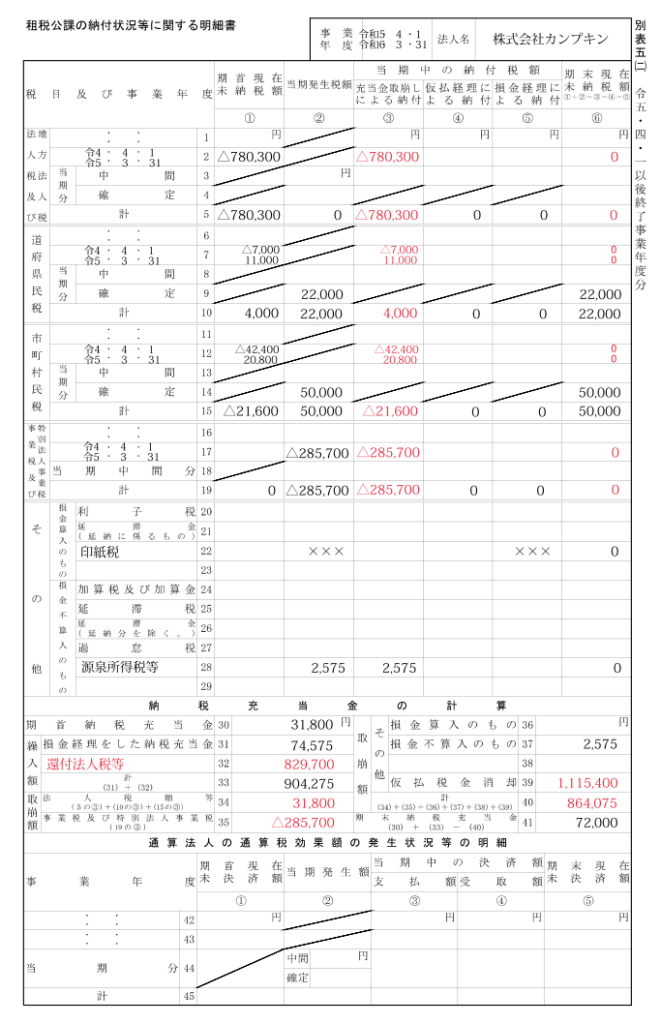

(18) 租税公課

国や地方自治体に支払った税金のうち、経費として認められる項目を処理する勘定です。

具体的には、印紙代、店舗や倉庫などの事業用にかかる固定資産税(償却資産税)などです。

租税公課に関する注意点については、本ブログ記事「印紙が必要な領収書とは?」、「請求書に印紙は必要?不要?」、「海外企業との契約書に印紙を貼る?貼らない?」、「変更契約書に貼る印紙はいくら?」、「印紙の消印方法~意外に知らないことが多い!?」、「契約書・領収書の記載金額における消費税の特例」、「事務所・店舗等を移転した場合の償却資産申告書の記載例」等をご参照ください。

(19) 雑費

雑費は、まれにしか発生せず、金額的にも小さく、どの勘定科目にも属さない支出を処理する勘定です。

具体的には、ソフトバージョンアップ代、ゴミ捨て代、清掃代などです。

(20) 領収書のない経費

領収書がもらえない香典や祝い金、従業員の慶弔見舞金の支払いなどは、その事実が証明できるものを証拠書類として保管します。

例えば、案内状や礼状、パーティーの招待状などは証拠書類として有用です。また、出金伝票を作成して、証拠書類と一緒に保存する場合もあります。