1.令和4年3月16日~4月15日は簡易な方法で申請可、4月16日以降は延長申請書を提出

2021(令和3)年分の申告所得税、贈与税及び個人事業者の消費税の確定申告については、オミクロン株による感染の急速な拡大状況に鑑み、2022(令和4)年3月15日(個人事業者の消費税の確定申告については2022(令和4)年3月31 日)の期限までに、新型コロナウイルス感染症の影響により申告することが困難である納税者については、同年4月15日までの間、「簡易な方法」により申告・納付期限の延長を申請することができることとなりました。

簡易な方法による延長とは、別途、「災害による申告、納付等の期限延長申請書」(以下、「延長申請書」といいます)を作成して提出する必要はなく、申告書を提出する際に、その余白に「新型コロナウイルスによる申告・納付期限延長申請」といった文言を付記するか、e-Tax を利用する場合は所定の欄にその旨を入力するなどの方法をいいます。

なお、2022(令和4)年4月16日以降に期限の延長申請を行う場合は、「延長申請書」を提出する必要があります。

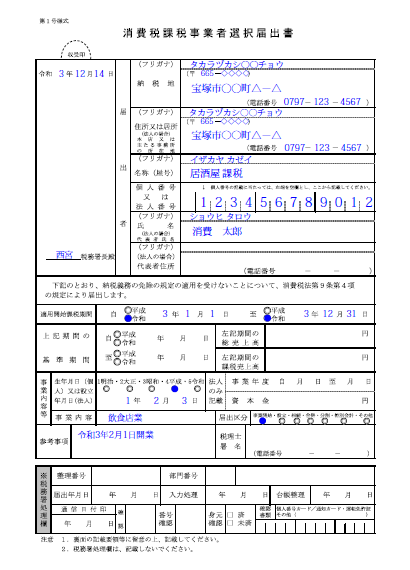

2.簡易な方法による個別延長の具体的記載例

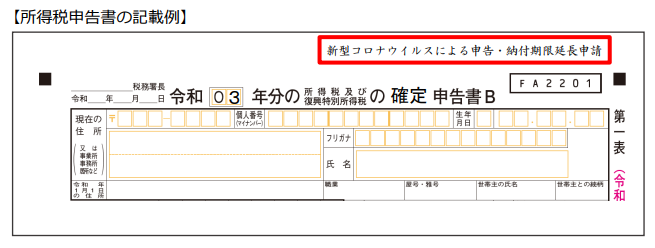

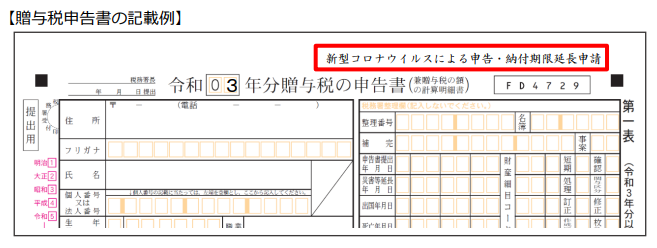

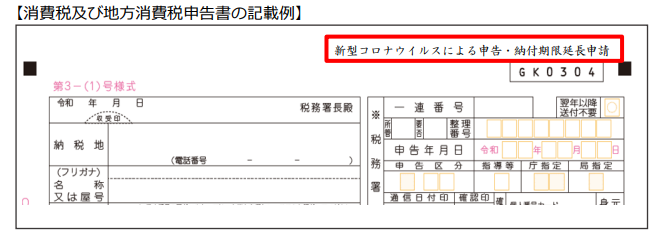

(1) 申告書を書面で提出する場合の記載方法

申告書の右上の余白に、「新型コロナウイルスによる申告・納付期限延長申請」と記載します。具体的な記載例は次のとおりです。

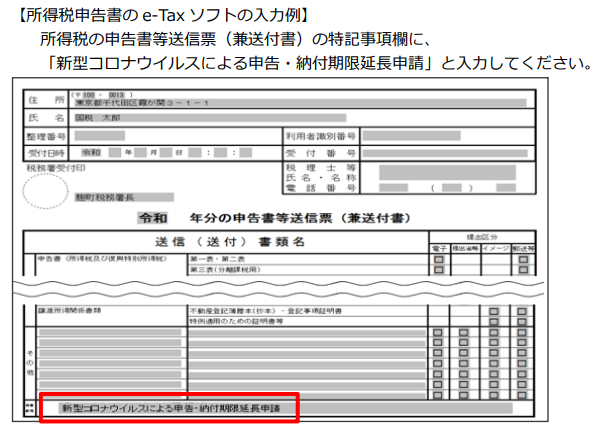

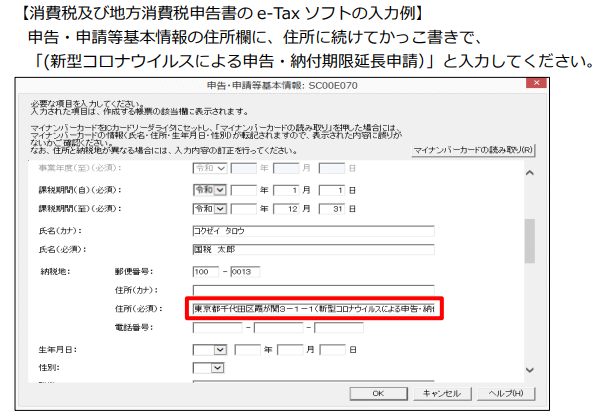

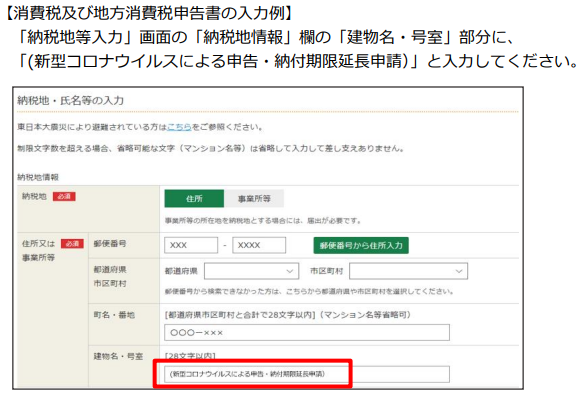

(2) 各種会計ソフトを利用して e-Taxで提出する場合の入力方法

具体的な入力例は次のとおりです。

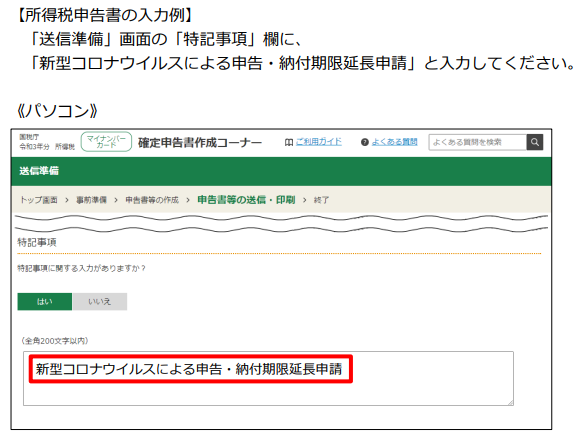

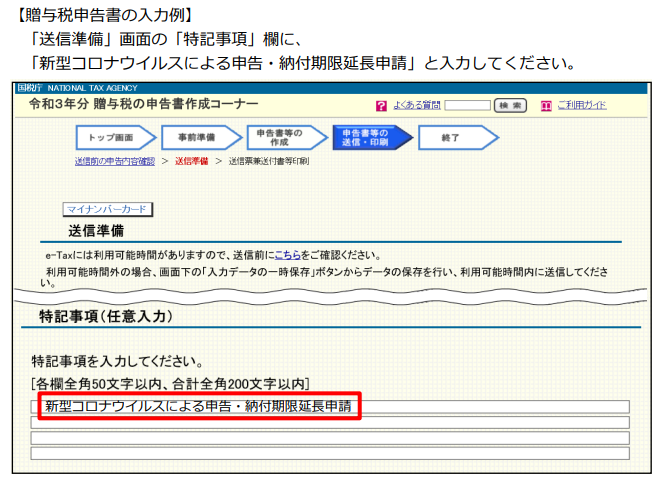

(3) 国税庁確定申告書等作成コーナーを利用して e-Tax で提出する場合の入力方法

具体的な入力例は次のとおりです。

3.簡易な方法による延長後の申告・納付期限は?

2022(令和4)年4月15 日までの簡易な方法により申告と同時に延長を申請した場合は、原則として、申告書を提出した日が申告・納付期限となります。そのため、申告・納付が可能となった時点で申告書を提出します。

同年4月 16日以降も新型コロナウイルス感染症の影響が続き、申告等ができなかった場合は、申告等ができるようになった日から2か月以内に「延長申請書」を所轄の税務署に提出します。この場合は、所轄の税務署長が指定した日が申告・納付期限となります。