年末調整を行うにあたっては、いつからいつまでの給与が対象になるのかを確認しなければなりません。

例えば、給与計算期間が前月の21日から当月の20日までで支給日が当月の25日の場合は、1月25日支給分から12月25日支給分までの給与が年末調整の対象となります。

また、給与計算期間が当月の1日から当月の31日(月末)までで支給日が翌月の10日の場合は、1月10日支給分から12月10日支給分までの給与が年末調整の対象となります。

このとき、給与計算期間が12月1日から12月31日までで支給日が翌年の1月10日である給与は、本年の年末調整の対象とはなりません※1。

つまり、年末調整の対象となる給与は、給与計算期間ではなく支給日で判断するということです※2。

では、支給日が到来しているにもかかわらず、何らかの理由(例えば資金繰りなどの都合)で未払となっている給与がある場合、その未払となっている給与は年末調整の対象となるのでしょうか?

年末調整は、その年最後に給与を支払うときまでに「給与所得者の扶養控除等申告書※3」を提出している一定の人について行います。

年末調整の対象となる給与は、その年の1月1日から12月31日まで(年の中途で死亡により退職した人等については、その退職等の時まで)の間に支払うことが確定した給与です。

そのため、実際に支払ったかどうかに関係なく未払の給与もその年の年末調整の対象となります。

したがって、支給日が到来しているにもかかわらず未払となっている給与がある場合は、その未払となっている給与も含めて年末調整を行います。

逆に、前年に未払になっている給与を今年になって支払っても、その支払った年の年末調整の対象となる給与には含まれませんのでご注意ください。

※1 翌月払いの給与の年末調整については、「翌月に支給する給与は年末調整の対象となるか?」をご参照ください。

※2 年末調整は、本年中に支払の確定した給与、すなわち給与の支払を受ける人にとっては収入の確定した給与の総額について行います。

この場合の収入の確定する日(収入すべき時期)は、契約または慣習により支給日が定められている給与についてはその支給日、支給日が定められていない給与についてはその支給を受けた日をいいます(所得税基本通達36-9(1))。

※3 扶養控除等申告書の書き方と記載例については、「令和7年分給与所得者の扶養控除等(異動)申告書の書き方と記載例」をご参照ください。

投稿者: たまい税理士事務所

マイカー通勤手当の非課税限度額が引き上げられました

電車やバスなどの交通機関を利用している役員や従業員に対して支給する通勤手当は、月額15万円以下であれば所得税および復興特別所得税(以下「所得税等」といいます)が非課税となっています※。

一方、電車やバスなどの交通機関を利用せずに、マイカー等の交通用具で通勤する場合の通勤手当にも、所得税等の非課税限度額が設けられています。

このマイカー等で通勤する場合の非課税限度額が、改正により引き上げられました。

以下では、改正後の非課税限度額について確認します。

※ 通勤手当を区分せず給与に含めて支給する場合については、「交通費込み給与の交通費部分は確定申告でも非課税にできない」をご参照ください。

1.電車やバスなどの交通機関で通勤している場合(改正なし)

電車やバスなどの交通機関を利用して通勤している場合の非課税限度額は、月額15万円以下とされています。

これは、通勤のための運賃・時間・距離等の事情に照らして、最も経済的かつ合理的な経路および方法で通勤した場合の通勤定期券などの金額です。

新幹線や特急列車を利用した場合の運賃等の額も、その通勤方法や経路が「最も経済的かつ合理的な経路および方法」に該当する場合は非課税の通勤手当に含まれますが、グリーン料金は最も経済的かつ合理的な通勤経路および方法のための料金とは認められないため、非課税の通勤手当に含まれません。

したがって、通勤手当が月額15万円以下だったとしても、そこにグリーン料金が含まれている場合は、グリーン料金部分については給与として課税されます。

2.マイカーや自転車などで通勤している場合(改正あり)

2025(令和7)年11月19日に所得税法施行令の一部を改正する政令が公布され、マイカーや自転車などの交通用具を使用して通勤している人に支給する通勤手当の非課税限度額が引き上げられました。

この改正は、2025(令和7)年11月20日に施行され、2025(令和7)年4月1日以後に支払われるべき通勤手当について適用されます※。

マイカーや自転車などの交通用具を使用して通勤している場合の1か月当たりの非課税限度額は、片道の通勤距離(通勤経路に沿った長さ)に応じて定められています。

改正後の1か月当たりの非課税限度額は、次のとおりです。

| 片道の通勤距離 | 1か月当たりの非課税限度額 | |

|---|---|---|

| 改正後 | 改正前 | |

| 2キロメートル未満 | 全額課税 | 同左 |

| 2キロメートル以上10キロメートル未満 | 4,200円 | 同左 |

| 10キロメートル以上15キロメートル未満 | 7,300円 | 7,100円 |

| 15キロメートル以上25キロメートル未満 | 13,500円 | 12,900円 |

| 25キロメートル以上35キロメートル未満 | 19,700円 | 18,700円 |

| 35キロメートル以上45キロメートル未満 | 25,900円 | 24,400円 |

| 45キロメートル以上55キロメートル未満 | 32,300円 | 28,000円 |

| 55キロメートル以上 | 38,700円 | 31,600円 |

上表の1か月当たりの非課税限度額を超えて通勤手当を支給する場合は、超える部分の金額が給与として課税されます。

※ 改正後の非課税限度額は、2025(令和7)年4月1日以後に支払われるべき通勤手当について適用されますが、次に掲げる通勤手当については、改正後の非課税限度額は適用されません。

(1) 令和7年3月31日以前に支払われた通勤手当

(2) 令和7年3月31日以前に支払われるべき通勤手当で同年4月1日以後に支払われるもの

(3) (1)又は(2)の通勤手当の差額として追加支給されるもの

なお、改正前に既に支払われた通勤手当については、改正前の非課税限度額を適用したところで所得税等の源泉徴収が行われていますが、改正後の非課税限度額を適用した場合に過納となる税額がある場合には、令和7年分の年末調整の際に精算することになります。

ただし、次に該当する人については、令和7年分の年末調整での精算は不要です。

イ.既に支払われた通勤手当が改正前の非課税限度額以下である人

ロ.年の中途に退職した人など令和7年分の年末調整の際に精算する機会のない人(確定申告により精算します)

3.交通機関とマイカー等を併用して通勤している場合(改正なし)

電車やバスなどの交通機関とマイカーや自転車などの交通用具を併用して通勤している場合は、両者の合計額が月額15万円までなら所得税等が非課税となります。

具体的には、次の(1)と(2)を合計した金額が月額15万円以内であれば、非課税の通勤手当となります。

(1) 電車やバスなどの交通機関を利用する場合の1か月間の通勤定期券などの金額

(2) マイカーや自転車などの交通用具を使用して通勤する片道の距離で定められている1か月当たりの非課税限度額(上記2参照)

例えば、自宅から自宅の最寄駅まではマイカーを使用し(片道距離10キロメートル)、自宅の最寄駅から勤務先の最寄駅までは電車を利用する(1か月定期券15,000円)場合は、7,300円+15,000円=22,300円が非課税の通勤手当となります。

滞納していた国民健康保険料・国民年金保険料と延滞金は社会保険料控除の対象となるか?

個人事業者が、自分や家族(同一生計)の分の国民健康保険料(税)や国民年金保険料を支払った場合は、その支払った金額について、確定申告の際に社会保険料控除を受けることができます。

給与所得者が、給与から差し引かれた健康保険料や厚生年金保険料以外に、自分や家族(同一生計)の分の国民健康保険料(税)や国民年金保険料を支払った場合も、その支払った金額について、年末調整や確定申告の際に社会保険料控除を受けることができます。

では、滞納していた前年分以前の国民健康保険料(税)や国民年金保険料及びその延滞金を支払った場合は、その支払った金額について社会保険料控除を受けることができるのでしょうか?

今回は、この点について確認します。

1.滞納分の国民健康保険料・国民年金保険料を支払った場合

社会保険料控除を受けることができる金額は、その年に実際に支払った金額または給与や公的年金から差し引かれた金額の全額です。

したがって、前年以前の滞納分(過去の未納分)の保険料を支払った場合は、その支払った年においてその全額について社会保険料控除を受けることができます。

国民健康保険料(税)について年末調整や確定申告で社会保険料控除を受ける場合は、原則として領収証書や納付証明書類を添付する必要はありません(これは滞納分であったとしても同じです)。

一方、国民年金保険料について年末調整や確定申告で社会保険料控除を受ける場合は、「社会保険料(国民年金保険料)控除証明書」の添付が必要です(家族の国民年金保険料も支払っている場合は、家族の控除証明書も必要です)。

滞納分の保険料を追加で支払うなどした場合に、実際に支払った金額が控除証明書の証明欄にある「①納付済額」や「②見込額※」以上になることがあります。

この場合は、12月31日までに支払った保険料の全額が支払った年の社会保険料控除の対象となりますので、控除証明書の①納付済額(②見込額がある場合は、③合計額)に追加で支払った保険料の金額を合算し、控除証明書に加えて、追加で支払った保険料の領収証書を添付して申告を行ってください。

※ 「②見込額」とは、11月発送の控除証明書を作成した時点の納付方法で、引き続き、12月31日まで納付した場合の納付見込額が表示されています。2月発送の対象者は、納付済額が確定しているため、見込額欄はありません。

2.延滞金を支払った場合

滞納分の国民健康保険料(税)・国民年金保険料を支払った場合は、その全額がその支払った年において社会保険料控除の対象となります。

しかし、滞納分の保険料に係る延滞金は社会保険料控除の対象となりませんので、延滞金については社会保険料控除を受けることはできません。

※ 法人の場合の社会保険料の延滞金については、「社会保険料の延滞金は損金算入できます」をご参照ください。

個人事業者が押さえておきたい令和7年度税制改正の内容

2025(令和7)年度税制改正において、物価上昇局面における税負担の調整や就業調整対策の観点から、所得税の基礎控除や給与所得控除の引き上げ、扶養親族等の所得要件の見直し、特定親族特別控除の新設等が行われました。

これらの改正は、2025(令和7)年12月1日に施行され、2025(令和7)年分以後の所得税から適用されます。

以下では、これらの改正のうち、個人事業者が令和7年分の所得税の確定申告をするにあたって、押さえておきたい主な改正項目の内容を確認します。

1.収入(年収)と所得の違い

改正の内容を確認する前に、混同しやすい「収入(年収)」と「所得」の違いを確認します。

(1) 給与所得者(会社員、パート、アルバイトなど)の場合

収入-給与所得控除=所得 → 所得-所得控除=課税所得

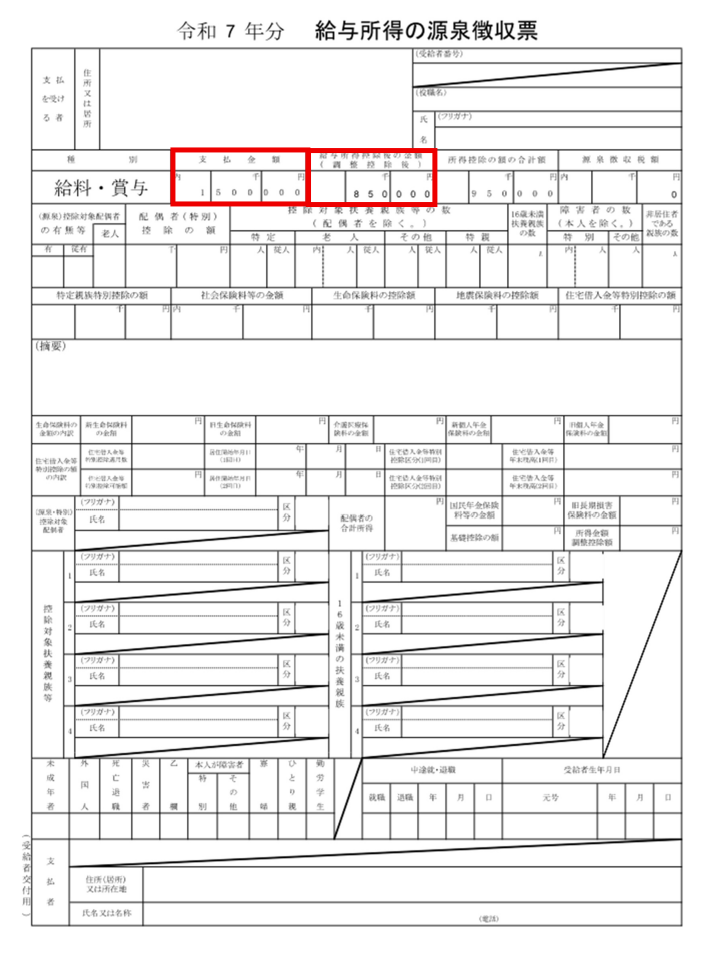

給与所得者の場合、「収入」は会社から支払われる1年間の給与等の総支給額(いわゆる「額面」)をいい、源泉徴収票の「支払金額」欄に記載されています。

この「収入」から給与所得控除を引いたものが「所得」であり、源泉徴収票の「給与所得控除後の金額」欄に記載されています。

(2) 個人事業者(青色申告の自営業など)の場合

収入-必要経費-青色申告特別控除=所得 → 所得-所得控除=課税所得

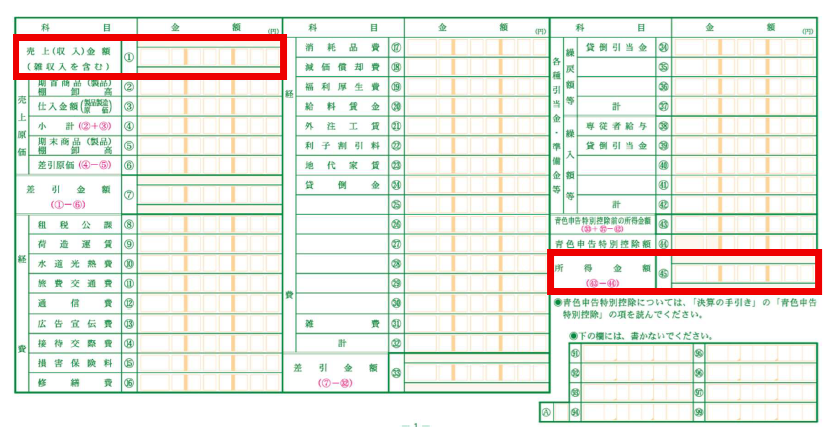

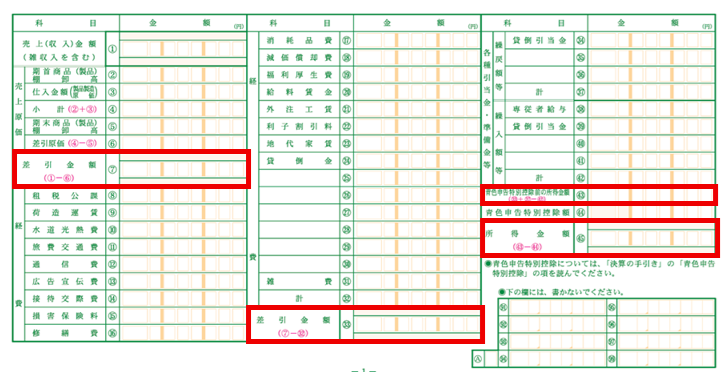

個人事業者の場合、「収入」は事業活動で得た1年間の売上高をいい、青色申告決算書・損益計算書の「売上(収入)金額(雑収入を含む)①」欄に記載されています。

この「収入」から必要経費と青色申告特別控除を引いたものが「所得」であり、損益計算書の「所得金額㊺」欄に記載されています。

(1)(2)ともに、「収入」から必要経費(給与所得控除は給与所得者の必要経費)を引いたものが「所得」となります。

なお、(1)(2)ともに「所得」から「所得控除」(社会 保険料控除、生命保険料控除、配偶者控除、基礎控除、医療費控除など)を引いたものが「課税所得」であり、この「課税所得」に税率を掛けて所得税を算出します。

「所得」とは、「収入」から必要経費等を引いた後の金額であり、各所得を合計した「合計所得金額」は扶養親族等を判定する際に用いられます(確定申告書第一表・所得金額等の「合計⑫」欄の金額)※。

「課税所得」とは、「所得」から社会保険料控除などの所得控除を引いた後の金額であり、所得税を算出する際に用いられます(確定申告書第一表・税金の計算の「課税される所得金額㉛」欄の金額)。

※ 合計所得金額については、「『合計所得金額』『総所得金額』『総所得金額等』の違いとは?」をご参照ください。

2.押さえておきたい令和7年度税制改正:基礎控除

令和7年度税制改正で、基礎控除が下表のように変わりました。

なお、基礎控除の改正は所得税のみの改正であり、住民税の基礎控除額は従前通りの43万円です。

| 本人の合計所得金額 | 基礎控除額 | ||

|---|---|---|---|

| 改正前 | 令和7・8年分 | 令和9年分以後 | |

| 132万円以下 (200万3,999円以下) |

48万円 | 95万円 | 95万円 |

| 132万円超~336万円以下 (200万3,999円超~475万1,999円以下) |

88万円 | 58万円 | |

| 336万円超~489万円以下 (475万1,999円超~665万5,556万円以下) |

68万円 | ||

| 489万円超~655万円以下 (665万5,556円超~850万円以下) |

63万円 | ||

| 655万円超~2,350万円以下 (850万円超~2,545万円以下) |

58万円 | ||

| 2,350万円超~2,400万円以下 (2,545万円超~2,595万円以下) |

48万円 | ||

| 2,400万円超~2,450万円以下 (2,595万円超~2,645万円以下) |

32万円 | ||

| 2,450万円超~2,500万円以下 (2,645万円超~2,695万円以下) |

16万円 | ||

| 2,500万円超 (2,695万円超) |

0円 | ||

※カッコ内の金額は収入が給与だけの場合の収入金額

確定申告をする個人事業者(以下「本人」といいます)の合計所得金額(確定申告書第一表・所得金額等の「合計⑫」欄の金額)が、上表の合計所得金額のどの区分に当てはまるかに応じて、基礎控除額を算定します。

例えば、本人の合計所得金額が400万円の場合、令和7年・8年分の基礎控除は68万円、令和9年分以後の基礎控除は58万円となります。

なお、給与所得控除についても改正されましたが、給与所得のある個人事業者が確定申告をする際には、給与の支払者(会社など)から発行された源泉徴収票の内容を転記するだけですので、給与所得控除の改正内容については省略します。

3.押さえておきたい令和7年度税制改正:扶養親族等の所得要件

令和7年度税制改正で、扶養親族等の所得の範囲(所得要件)が以下のように変わりました。ただし、所得要件以外の要件(同一生計である、事業専従者ではないなど)は変わっていません。

(1) 扶養控除・配偶者控除・ひとり親控除

扶養控除・配偶者控除・ひとり親控除の対象となる扶養親族等の所得要件が、改正前の48万円以下(給与収入だけの場合は年収103万円以下)から58万円以下(給与収入だけの場合は年収123万円以下)に変わりました。

この所得要件を満たす扶養親族、同一生計配偶者、ひとり親の生計を一にする子がいる場合は、本人の所得控除額は次のようになります。

| 対象者の区分 | 所得控除の種類 | 所得控除額 |

|---|---|---|

| 一般の扶養親族(16歳以上) | 扶養控除 | 38万円 |

| 特定扶養親族(19歳以上23歳未満) | 63万円 | |

| 老人扶養親族(70歳以上の同居老親等) | 58万円 | |

| 老人扶養親族(70歳以上の同居老親等以外) | 48万円 | |

| 同一生計配偶者(70歳未満) | 配偶者控除 | 38万円 |

| 同一生計配偶者(70歳以上) | 48万円 | |

| ひとり親の生計を一にする子 | ひとり親控除 | 35万円 |

※ 扶養親族(一般・特定・老人)は、本人と同一生計であることが必要です。同一生計については、「所得控除における『生計を一にする』の判定基準」をご参照ください。※ 配偶者控除は、本人の合計所得金額が900万円以下の場合の控除額です。

(2) 配偶者特別控除

配偶者特別控除の対象となる配偶者の所得要件が、改正前の48万円超133万円以下(給与収入だけの場合は年収103万円超201万5,999円以下)から58万円超133万円以下(給与収入だけの場合は年収123万円超201万5,999円以下)に変わりました。

この所得要件を満たす同一生計配偶者がいる場合は、本人の配偶者特別控除額は次のようになります。

| 配偶者の合計所得金額 | 本人の合計所得金額 | ||

|---|---|---|---|

| 900万円以下 | 900万円超950万円以下 | 950万円超1,000万円以下 | |

| 58万円超95万円以下 | 38万円 | 26万円 | 13万円 |

| 95万円超100万円以下 | 36万円 | 24万円 | 12万円 |

| 100万円超105万円以下 | 31万円 | 21万円 | 11万円 |

| 105万円超110万円以下 | 26万円 | 18万円 | 9万円 |

| 110万円超115万円以下 | 21万円 | 14万円 | 7万円 |

| 115万円超120万円以下 | 16万円 | 11万円 | 6万円 |

| 120万円超125万円以下 | 11万円 | 8万円 | 4万円 |

| 125万円超130万円以下 | 6万円 | 4万円 | 2万円 |

| 130万円超133万円以下 | 3万円 | 2万円 | 1万円 |

| 133万円超 | 0円 | 0円 | 0円 |

配偶者の合計所得金額が58万円以下の場合は配偶者控除を適用し、58万円超133万円以下の場合は配偶者特別控除を適用します。

4.押さえておきたい令和7年度税制改正:特定親族特別控除の新設

令和7年度税制改正で、特定親族特別控除が新設されました。

特定親族とは、本人と生計を一にする年齢19歳以上23歳未満の親族(配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます)で合計所得金額が58万円超123万円以下(給与収入だけの場合は年収123万円超188万円以下)の人をいいます。

この特定親族がいる場合は、本人の特定親族特別控除額は次のようになります。

| 特定親族の合計所得金額 | 特定親族特別控除額 |

|---|---|

| 58万円超 85万円以下 (123万円超 150万円以下) | 63万円 |

| 85万円超 90万円以下(150万円超 155万円以下) | 61万円 |

| 90万円超 95万円以下(155万円超 160万円以下) | 51万円 |

| 95万円超 100万円以下(160万円超 165万円以下) | 41万円 |

| 100万円超 105万円以下(165万円超 170万円以下) | 31万円 |

| 105万円超 110万円以下(170万円超 175万円以下) | 21万円 |

| 110万円超 115万円以下(175万円超 180万円以下) | 11万円 |

| 115万円超 120万円以下(180万円超 185万円以下) | 6万円 |

| 120万円超 123万円以下(185万円超 188万円以下) | 3万円 |

※カッコ内の金額は収入が給与だけの場合の収入金額

19歳以上23歳未満の扶養親族の合計所得金額が58万円以下の場合は扶養控除を適用し、58万円超123万円以下の場合は特定親族特別控除を適用します。

5.年収の壁(参考)

令和7年度税制改正により、従前からあった給与所得者の年収の壁も変わっています。

新たな年収の壁については、「令和7年度税制改正で年収の壁はこのように変わった!」をご参照ください。

青色申告決算書の作成上の注意点とチェックポイント

青色申告をする個人事業者が、所得税の確定申告をするにあたって、まず作成しなければならないものが青色申告決算書です。

正しい経営判断を行うためにも、正しい税金の計算・申告を行うためにも、青色申告決算書は正確に作成しなければなりません。

以下では、青色申告決算書の損益計算書の項目を中心に、作成上の注意点を○×形式で解説し、チェックポイントについても確認します。

1.売上(収入)金額

(1)「 12 月に売った商品(あるいは提供したサービス)100,000円の入金が来年1 月になるため、12月の「 売上金額①」に含めていない」 → ×

⇒12月に売った商品の代金が来年の1月に振り込まれるとしても、12月の売上として計上しなければなりません。仕訳は次のようになります。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 売掛金 | 100,000 | 売上 | 100,000 |

(2) 「来年1 月に発送する商品の手付金10,000円を12月に現金で受け取ったため、12月の売上に含めた」 → ×

⇒商品の引渡しをしていないため、まだ売上を計上しません。12月に受け取った手付金は前受金として、次のように仕訳します。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 現金 | 10,000 | 前受金 | 10,000 |

(3) 「定額減税の不足額給付金40,000円が10月に市役所から振り込まれたため、雑収入に含めた」 → ×

⇒不足額給付金に所得税は課税されませんので(非課税)、雑収入として計上する必要はありません。事業専用口座に振り込まれた場合は、次のように仕訳します。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 普通預金 | 40,000 | 事業主借 | 40,000 |

(4) 「小規模事業者持続化補助金750,000円が振り込まれたので、雑収入に含めた」 → ○

⇒小規模事業者持続化補助金は所得税の課税対象となっていますので、雑収入として計上します。

(5) 「事業専用の普通預金口座に利息1,000円がついていたので、受取利息として雑収入に含めた」 → ×

⇒預貯金の利子は「利子所得」に該当し、口座に入金される際に一律15.315%の所得税・復興特別所得税と5%の道府県民税利子割が源泉徴収され、これにより納税が完結する源泉分離課税の対象となりますので、確定申告をすることはできません。

事業専用口座の場合は、次のように仕訳します。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 普通預金 | 1,000 | 事業主借 | 1,254 |

| 事業主貸 | 254 |

(6) 「事業で使用していた営業車を売ったら売却益が200,000 円出たので、固定資産売却益として雑収入に含めた」 → ×

⇒営業車の売却益は「譲渡所得」に該当し「譲渡所得」として申告しますので、事業所得の計算上は売却益を計上しません。

簿価300,000円の営業車を500,000円で売って売却益が200,000円出た場合の仕訳は次のようになります。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 普通預金 | 500,000 | 車両運搬具 | 300,000 |

| 事業主借 | 200,000 |

チェックポイント:決算書1ページの「売上金額①」は、決算書2ページの「月別売上(収入)金額及び仕入金額」の「 売上(収入)金額」の計の金額、決算書3ページの「売上(収入)金額の明細」の「売上(収入)金額」の計の金額、確定申告書第一表アの金額と一致していますか?

2.売上原価

(1) 「12月の仕入代金80,000円の支払いが来年1月のため、12月の仕入金額に含めていない」 → ×

⇒12月に仕入れた商品代金の支払いが来年の1月であったとして、12月の仕入として計上しなければなりません。仕訳は次のようになります。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 仕入 | 80,000 | 買掛金 | 80,000 |

チェックポイント:決算書1ページの「仕入金額③」は、決算書2ページの「月別売上(収入)金額及び仕入金額」の「仕入金額」の計の金額、決算書3ページの「仕入金額の明細」の「仕入金額」の計の金額と一致していますか?

3,経費

(1) 「所得税を支払ったので、租税公課として計上した」 → ×

(2) 「住民税を支払ったので、租税公課として計上した」 → ×

(3) 「事業税を支払ったので、租税公課として計上した」 → ○

⇒所得税と住民税は経費になりませんが、事業税は経費になります。所得税と住民税を支払ったときは原則として仕訳不要ですが、事業用の現金や事業専用口座で支払った場合の仕訳は次のようになります。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 事業主貸 | ××× | 現金又は普通預金 | ××× |

(4) 「国民健康保険料・国民年金保険料を支払ったので、租税公課として計上した」 → ×

⇒国民健康保険料と国民年金保険料は経費になりませんが、所得控除(社会保険料控除)として確定申告書第一表で合計所得から控除します。

国民健康保険料と国民年金保険料を支払ったときは、原則として仕訳不要ですが、事業用の現金や事業専用口座で支払ったときの仕訳は、次のようになります。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 事業主貸 | ××× | 現金又は普通預金 | ××× |

(5) 「店舗兼住宅の固定資産税200,000円を現金で支払ったので、全額を租税公課として計上した」 → ×

⇒店舗兼住宅の固定資産税のうち、事業割合に応じた金額を計上しなければなりません。

例えば、面積比で家事按分した事業割合が50%の場合は、次のように仕訳します。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 租税公課 | 100,000 | 現金 | 100,000 |

(6) 「ライオンズクラブの会費を支払ったので、接待交際費として計上した」 → ×

⇒個人事業者が支払ったライオンズクラブやロータリークラブの会費は、経費になりません(法人の場合は、交際費として経費になります)。※ 関連記事「ロータリークラブ、ライオンズクラブの会費は法人と個人で経理処理が異なる!」

(7) 「12月10日に車両(新車)を2,400,000円で購入して営業車として使用しているので、全額を車両費として計上した」 → ×

⇒車両は資産として計上し、耐用年数にわたって減価償却することによって費用化していきます。

この例では、減価償却費の計算は次のようになります。

減価償却費=2,400,000円×0.167×1か月/12か月=33,400円

0.167は、耐用年数6年の場合の定額法の償却率です。また、年内の使用期間は12/10から12/31までの22日間ですが、日割計算はせずに月割計算をしますので、1か月/12か月を掛けます。仕訳は次のようになります。※ 関連記事「自家用車を非業務用から業務用に転用した場合の減価償却費の計算」

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 減価償却費 | 33,400 | 車両運搬具 | 33,400 |

チェックポイント:決算書1ページの「減価償却費⑱」は、決算書3ページの「減価償却費の計算」の「(リ)本年分の必要経費算入額」の計の金額と一致していますか?

(8) 「同一生計の夫が所有者である自宅(一戸建て)の一室を事業用に使用しているため、自宅の固定資産税のうち事業割合に応じた金額を租税公課として計上した」 → ○

⇒上記(5)と同じパターンです。

(9) 「同一生計の夫が所有者である自宅(一戸建て)の一室を事業用に使用しているため、夫に事業割合に応じた家賃を支払って地代家賃として計上した」 → ×

⇒同一生計の夫が所有している自宅(一戸建て)の一室を事業用に使用していることを理由に、夫に家賃を支払ったとしても、経費にはなりません。夫の方でも不動産収入になりません。家計の中で資金が移動したに過ぎません。※ 関連記事「個人事業主が同一生計親族に支払う家賃は必要経費にできない」

チェックポイント:決算書1ページの「地代家賃㉓」は、決算書2 ページの「地代家賃の内訳」の「左の賃借料のうち必要経費算入額」の計の金額と一致していますか?

(10) 「『青色申告特別控除前の所得金額㊸』が50,000 円で青色申告特別控除額が650,000円(確定申告をe-Tax で行うため)だったので、所得金額㊺を△600,000 円とした」 → ×

⇒青色申告特別控除額は「青色申告特別控除前の所得金額㊸」を上限として控除しますので、青色申告特別控除を引くことにより、所得がマイナス(損失)となることはありません。この例では、所得金額㊺は0円となります。

チェックポイント:決算書1ページの「所得金額㊺」は、確定申告書第一表①の金額と一致していますか?

(12) その他のチェックポイント

チェックポイント:決算書1ページの「給料賃金⑳」は、決算書2ページの「 給料賃金の内訳」の「 支給額合計」の計の金額と一致していますか?

チェックポイント:決算書1ページの「 専従者給与㊳」は、決算書2ページの「 専従者給与の内訳」の「 支給額合計」の計の金額と一致していますか?

以上、青色申告決算書の作成上の注意点とチェックポイントを確認しました。

この青色申告決算書を基に、確定申告書第一表と第二表を作成して確定申告を行いますが、個人事業者が令和7年分の確定申告をするにあたっては、令和7年度税制改正の内容を押さえておく必要があります。

次回は、個人事業者が押さえておきたい令和7年度税制改正の内容について確認します。

青色申告決算書を経営判断に活用する!

青色申告をする個人事業者が、所得税の確定申告をするにあたって、まず作成しなければならないものが青色申告決算書です。

青色申告決算書は、税金の計算のために必要なものですが、ご自身の経営判断に活かすこともできます。

今回は、青色申告決算書を経営判断に活用するための基礎知識として、青色申告決算書に段階的に出てくる4つの利益の内容と、そこから得られる経営指標となり得る情報について確認します。

青色申告決算書の構成は次のようになっており、計算過程で4つの利益が算出されます。

(1) 売上金額-売上原価=差引金額⑦(≒売上総利益)

(2) 差引金額⑦(≒売上総利益)-経費=差引金額㉝(≒営業利益)

(3) 差引金額㉝(≒営業利益)+繰戻額等-繰入額等=青色申告特別控除前の所得金額㊸( ≒経常利益)

(4) 青色申告特別控除前の所得金額㊸(≒経常利益)-青色申告特別控除額=所得金額㊺

(1)の計算過程で算出される利益を「 売上総利益」といい、「粗利(あらり)」ともいいます。

八百屋さんを例にすると、100円で大根を仕入れて150円で売ったら売上総利益は50円となります。

売上総利益は、このような本業の商品やサービスそのものが持つ利益の大きさを表します(本業以外の収入である雑収入(空箱や作業くずの売却代金など)が含まれるので、厳密な意味の売上総利益と少し異なります)。

この売上総利益が十分に確保できていない場合は、商品の仕入原価や製造コストが高すぎる、あるいは販売価格が低すぎるなど、事業の根幹にかかわる問題があるかもしれません。

売上総利益を見ることで、現在取り扱っている商品を入れ替えたり、サービスの内容を見直したりするなどして、儲かる経営体質にするためのヒントが得られます。

(2)の計算過程で算出される利益を「 営業利益」といいます。

八百屋さんの売上総利益が50円でも、人件費や家賃などの経費が30円かかったら営業利益は20円となります。

営業利益は、このような本業の収益力(本業でどれだけ稼ぐ力があるか)を表します( 経費の中に本業以外の活動から生ずる利子割引料(借入金利子など)が含まれるので、厳密な意味の営業利益と少し異なります)。

売上総利益から引く経費( 販売費および一般管理費)は、本業の商品やサービスを売るための営業活動のための費用(販売員の給料・広告宣伝費など)や、事業を管理 ・運営するためにかかる間接的な費用 (事務員の給料・事務所の家賃 ・水道光熱費など)です。

売上総利益がプラスとなっているのに営業利益がマイナスとなっている場合は、営業活動や事業の管理・運営方法に問題があるかもしれません。

営業利益を見ることで、どの商品やサービスに、より多くの経営資源(ヒト(人材)・モノ(物資)・カネ(資金) ・時間・情報など)を投入していくべきかを判断するためのヒントが得られます。

(3)の計算過程で算出される利益(青色申告特別控除前の所得金額)は、商品やサービスの販売といった営業活動等とは直接関係がない営業外収益( 本業以外の収益)と営業外費用( 本業以外の費用)を加味した利益で「 経常利益」といいます。

八百屋さんの営業利益が20円で、空箱の売却代金が3円、銀行からの借入金利子の支払いが5円の場合、経常利益は18円となります。

営業利益が本業の収益力(稼ぐ力)を表すのに対し、経常利益は本業以外の活動も含めた総合的な収益力を表します。

(4)の計算過程で算出される利益(所得金額㊺)は、青色申告特別控除額(最大65万円)を引いた後の利益であり、法人にはない個人事業者特有の利益です。

この利益(所得)を、確定申告書第一表・所得金額等の「事業・営業等①」欄に転記し、税金の計算を行います。

以上のように、青色申告決算書からは、経営判断をする上で貴重な情報を得ることができます。

正しい経営判断を行うためにも、正しい税金の計算・申告を行うためにも、青色申告決算書は正確に作成しなければなりません。

次回は、青色申告決算書の作成上の注意点とチェックポイントについて確認します。

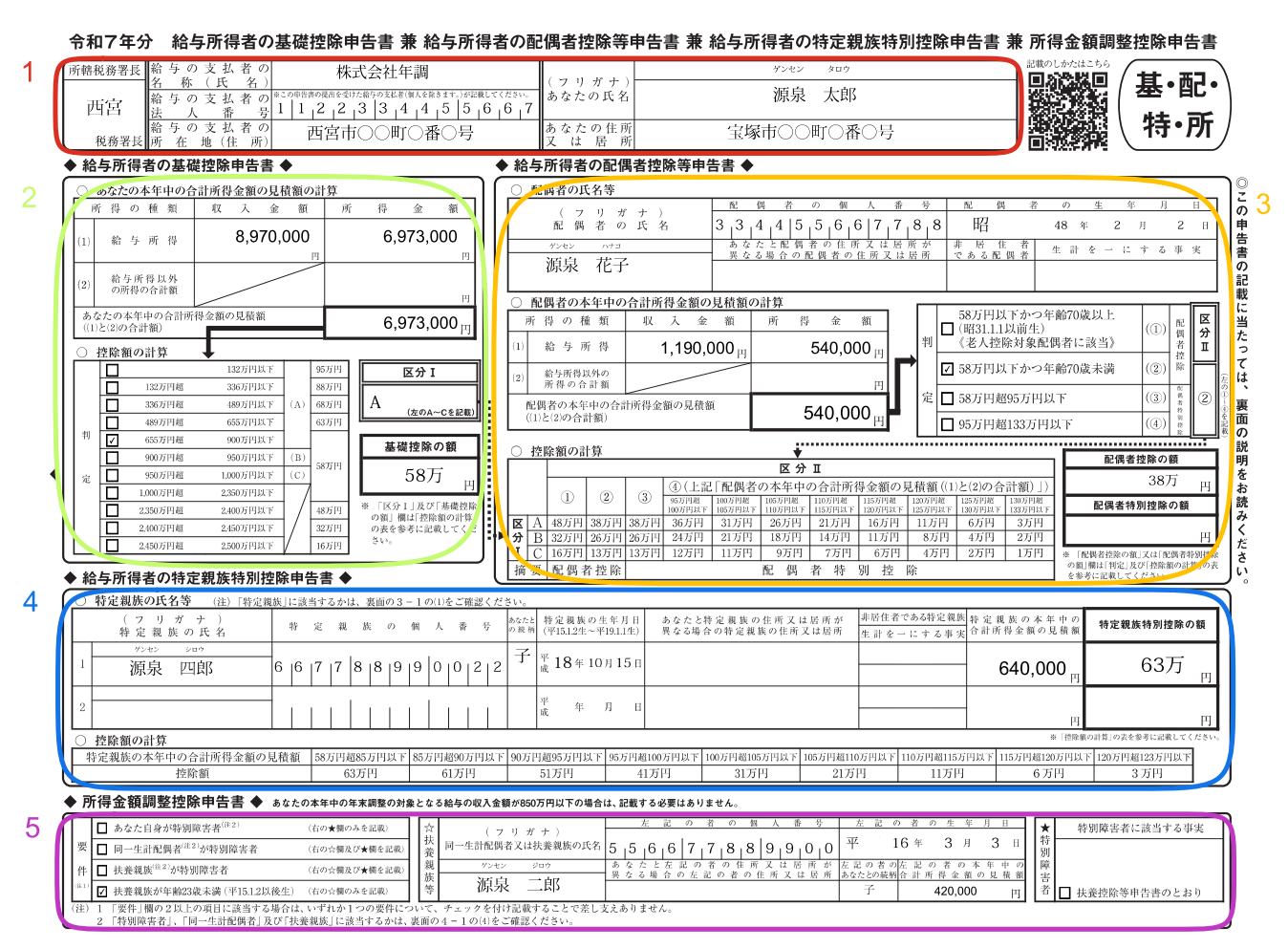

令和7年分基礎控除・配偶者控除等・特定親族特別控除・所得金額調整控除申告書の書き方と記載例

2025(令和7)年度税制改正において、所得税の基礎控除と給与所得控除の見直し、特定親族特別控除の新設が行われました。

この税制改正に伴い、令和7年分の年末調整の際に会社に提出する次の書類の様式が変更・追加されていますので、注意が必要です。

・給与所得者の基礎控除申告書

・給与所得者の配偶者控除等申告書

・給与所得者の特定親族特別控除申告書

・所得金額調整控除申告書

これらの各申告書は、下図のように4つが一体の書式になって、1つの書類にまとめられています。

以下では、令和7年度税制改正を踏まえて、令和7年分基礎控除・配偶者控除等・特定親族特別控除・所得金額調整控除申告書の書き方を確認します。

なお、令和7年分扶養控除等(異動)申告書については様式に変更はありませんが、改正内容に留意した書き方をしなければなりません。令和7年分扶養控除等(異動)申告書については、「令和7年分給与所得者の扶養控除等(異動)申告書の書き方と記載例」をご参照ください。

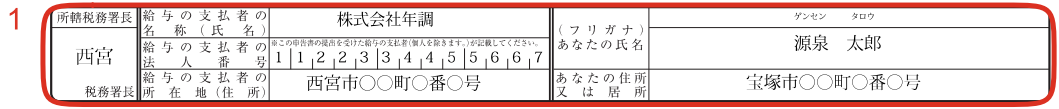

1.氏名、住所などの記入

(1) 所轄税務署長

給与の支払者(勤務先)の所在地等の所轄税務署長を記入します。

(2) 給与の支払者の法人番号

この申告書を受理した給与の支払者が、給与の支払者の法人番号を付記しますので、あなた(給与所得者)が記入する必要はありません。

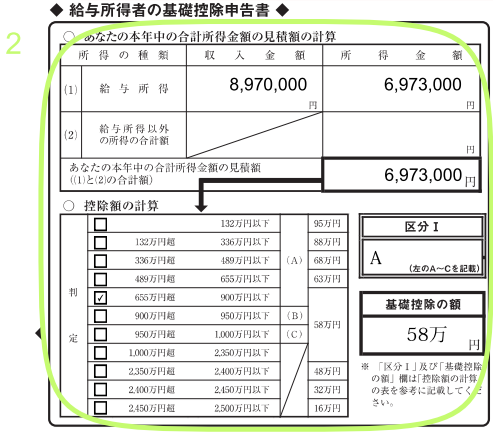

2.給与所得者の基礎控除申告書の記入

(1) あなたの本年中の合計所得金額の見積額の計算

給与所得については、令和7年中の給与の収入金額(給与を2か所以上から受けている場合は、その合計額)の見積額を「収入金額」欄に記入し、その給与の収入金額を基に下表を使用して「所得金額」を計算します。

| 給与の収入金額(A) | 給与所得の金額 |

|---|---|

| 1円以上 650,999円以下 | 0円 |

| 651,000円以上 1,899,999円以下 | A-650,000円 |

| 1,900,000円以上 3,599,999円以下 | A÷4(千円未満切捨て)…B B×2.8-80,000円 |

| 3,600,000円以上 6,599,999円以下 | A÷4(千円未満切捨て)…B B×3.2-440,000円 |

| 6,600,000円以上 8,499,999円以下 | A×0.9-1,100,000円 |

| 8,500,000円以上 | A-1,950,000円 |

ただし、所得金額調整控除の適用を受ける人は、上の表に従って求めた給与所得の金額から所得金額調整控除の控除額を差し引いた額を記入してください。

所得金額調整控除の額の計算方法は、次のとおりです(①②の両方がある場合は、その合計額)。

① (給与の収入金額※1-850万円)×10%

※1 1,000万円を超える場合は1,000万円

② 給与所得控除後の給与等の金額※2+公的年金等に係る雑所得の金額※2-10万円

※2 10万円を超える場合は10万円

例えば、給与の収入金額が8,970,000円の場合、上の表より給与所得の金額は8,970,000円-1,950,000円=7,020,000円と計算されますが、所得金額調整控除の額(8,970,000円-8,500,000円)×10%=47,000円を差し引いた6,973,000円を「所得金額」欄に記入します。

(2) 控除額の計算

上記(1) の「あなたの本年中の合計所得金額の見積額の計算」の表で計算した合計額を基に「判定」欄の該当箇所に✓を付け、判定結果に対応する控除額を「基礎控除の額」欄に記入します。

(3) 区分Ⅰ

配偶者控除又は配偶者特別控除の適用を受けようとする人は、「控除額の計算」の「判定」欄の判定結果に対応する記号(A~C)を記入します。

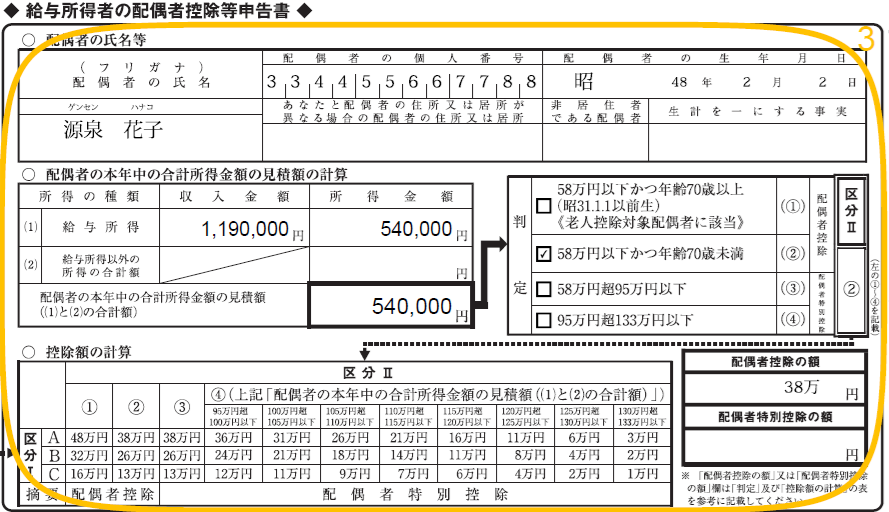

3.給与所得者の配偶者控除等申告書の記入

(1) 配偶者の氏名、個人番号など

一定の要件の下、個人番号の記載を要しない場合がありますので、給与の支払者に確認してください(本ブログ記事「給与所得者の扶養控除等(異動)申告書のマイナンバー記載を省略する方法」をご参照ください)。

また、配偶者が非居住者である場合には、「非居住者である配偶者」欄に○を付け、「生計を一にする事実」欄にその年に送金等をした金額の合計額を記入します。この場合、親族関係書類及び送金関係書類の添付等が必要ですが、親族関係書類については、扶養控除等(異動)申告書を提出した際に添付等をしているときは必要ありません。

(2) 配偶者の本年中の合計所得金額の見積額の計算

上記 2.(1)を参考に、配偶者の収入金額、所得金額を記入して下さい。例えば、給与収入の見積額が1,190,000円の場合には、所得金額は1,190,000円-650,000円=540,000円となります。

(3) 判定及び区分Ⅱ

上記3.(2)で計算した合計所得金額及び配偶者の生年月日を基に、「判定」欄の該当箇所に✓を付け、判定結果に対応する記号(①~④)を「区分Ⅱ」欄に記入します。

(4) 控除額の計算

「控除額の計算」の表に基礎控除申告書の区分Ⅰの判定結果(A~C)とこの申告書の区分Ⅱの判定結果(①~④)を当てはめ、配偶者控除額又は配偶者特別控除額を求めます。

(5) 配偶者控除の額又は配偶者特別控除の額

区分Ⅱが①又は②の場合は「配偶者控除の額 」欄に、区分Ⅱが③又は④の場合は「 配偶者特別控除の額 」欄に、「控除額の計算」の表で求めた配偶者控除額又は配偶者特別控除額を記入します。

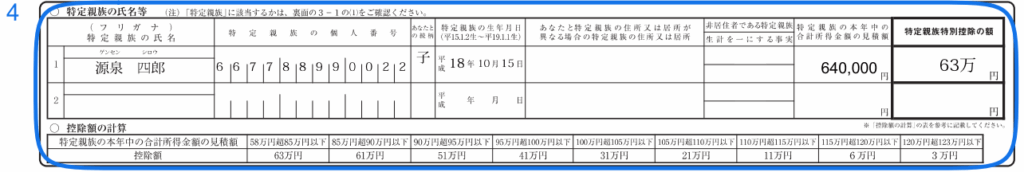

4.給与所得者の特定親族特別控除申告書の記入(新設)

(1) 特定親族の氏名、個人番号など

「特定親族」とは、あなたと生計を一にする年齢19歳以上23歳未満(平成15年1月2日~平成19年1月1日生)の親族(里子を含み、配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます)で、合計所得金額が58万円超123万円以下である人をいいます。

特定親族が非居住者である場合には、「非居住者である特定親族」欄に○を付け、「生計を一にする事実」欄に送金額等を記載します。この場合、親族関係書類及び送金関係書類の添付等が必要ですが、親族関係書類については、扶養控除等(異動)申告書を提出した際に添付等をしているときは、必要ありません。

(2) 特定親族の本年中の合計所得金額の見積額の計算

上記2.(1)を参考に、特定親族の収入金額、所得金額を記入して下さい。例えば、給与収入の見積額が1,290,000円の場合には、所得金額は1,290,000円-650,000円=640,000円となります。

(3) 特定親族特別控除の額

「控除額の計算」の表に特定親族の本年中の合計所得金額の見積額を当てはめ、対応する控除額を「特定親族特別控除の額」欄に記載します。例えば、合計所得金額が640,000円の場合は「58万円超85万円以下」の区分に該当しますので、特定親族特別控除の額は63万円となります。

※ 特定親族特別控除の詳細については、「特定親族特別控除の創設と源泉徴収事務への影響(令和7年度税制改正)」をご参照ください。

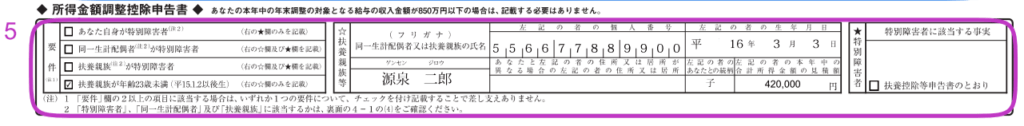

5.所得金額調整控除申告書の記入

(1) 要件

該当する要件に✓を付けます。複数の項目に該当する場合は、いずれか1つを選んで✓を付けます。

「特別障害者」とは、障害者のうち身体障害者手帳に身体上の障害の程度が一級又は二級である者として記載されている人など、精神又は身体に重度の障害のある人をいいます。

「同一生計配偶者」とは、あなたと生計を一にする配偶者(青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます)で、令和7年中の合計所得金額の見積額が58万円以下の人をいいます。

「扶養親族」とは、あなたと生計を一にする親族(配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます)で、令和7年中の合計所得金額の見積額が58万円以下の人をいいます。 なお、児童福祉法の規定により養育を委託されたいわゆる里子や老人福祉法の規定により養護を委託されたいわゆる養護老人で、あなたと生計を一にし、令和7年中の合計所得金額の見積額が58万円以下の人も扶養親族に含まれます。

(2) ☆扶養親族等

「要件」欄で「同一生計配偶者が特別障害者」、「扶養親族が特別障害者」、「扶養親族が年齢23歳未満」の項目に✓を付けた場合、その要件に該当する同一生計配偶者又は扶養親族の氏名、個人番号及び生年月日等を記入します。

なお、「扶養親族が特別障害者」、「扶養親族が年齢23歳未満」の項目に✓を付けた場合でその扶養親族が2人以上いる場合は、いずれか1人の氏名、個人番号及び生年月日を記入します(扶養親族が年齢23歳未満の場合については、「所得金額調整控除における『23歳未満の扶養親族』とは?」をご参照ください)。

また、 一定の要件の下、個人番号の記載を要しない場合がありますので、給与の支払者に確認してください (上記3.(1)参照)。

(3) ★特別障害者

「特別障害者に該当する事実」欄には、障害の状態又は交付を受けている手帳などの種類と交付年月日、障害の程度(障害の等級)などの特別障害者に該当する事実を記入します。

なお、特別障害者に該当する人が「扶養控除等(異動)申告書」に記載している特別障害者と同一である場合には、特別障害者に該当する事実の代わりに「扶養控除等申告書のとおり」と記載することも認められています。

※所得金額調整控除については、本ブログ記事「令和2年分から適用される基礎控除の改正と所得金額調整控除の新設」をご参照ください。

マイカー、自転車、徒歩で通勤する者に支給する通勤手当は課税仕入れになるか?

電車やバスなどの公共交通機関を利用して通勤する従業員には、給与以外に通勤手当が支給されていると思われます(定期券など現物による支給を含みます)。

通勤手当のうち、通勤に通常必要であると認められる部分は、給与を支払う事業者の課税仕入れになります。

一方、公共交通機関ではなく、マイカーや自転車、徒歩で通勤する従業員もいます。これらの者に支給する通勤手当は、消費税の課税仕入れに該当するのでしょうか?

以下では、この点について確認します。

1.マイカー・自転車通勤者の通勤手当の非課税限度額(所得税)

所得税では、公共交通機関で通勤する場合と、マイカーや自転車などで通勤する場合の、非課税となる通勤手当の限度額が決められています(所得税法施行令第20条の2)。

電車やバスなどの公共交通機関を利用して通勤している場合の非課税限度額は、月額15万円とされています。

また、マイカーや自転車などを使用して通勤している場合の1か月当たりの非課税限度額は、片道の通勤距離(通勤経路に沿った長さ)に応じて決められています(例えば、片道の距離が2キロメートル以上10キロメートル未満の場合は月額4,200円まで非課税など)。

これらの非課税限度額は、通勤のための運賃・時間・距離等の事情に照らして、最も経済的かつ合理的な経路および方法で通勤した場合が前提となっています。

なお、所得税法施行令第20条の2は、通勤のため交通機関を利用することを常例とする者と、自動車その他の交通用具を使用することを常例とする者についての定めであり、徒歩通勤者についての定めはありません。

※ 関連記事:「マイカー通勤手当の非課税限度額が引き上げられました」、「給与課税される通勤手当・切手の購入・軽油引取税の消費税の取扱い」

2.通常必要であると認められる通勤手当は課税仕入れになる(消費税)

消費税における通勤手当の取扱いについては、以下の消費税法基本通達11-6-5(通常必要であると認められる通勤手当)に規定されています(下線は筆者による)。

11-6-5 規則第15条の4第3号《請求書等の交付を受けることが困難な課税仕入れ》に規定する「通勤者につき通常必要であると認められる部分」とは、事業者が通勤者に支給する通勤手当が、当該通勤者がその通勤に必要な交通機関の利用又は交通用具の使用のために支出する費用に充てるものとした場合に、その通勤に通常必要であると認められるものをいう。

したがって、所法令第20条の2各号《非課税とされる通勤手当》に定める金額を超えているかどうかにかかわらないことに留意する。(令5課消2-9により追加)

上記基本通達のとおり、通勤に通常必要であると認められる通勤手当は、電車やバスなどの公共交通機関を利用する場合も、マイカーや自転車などの交通用具を使用する場合も、給与を支払う事業者の課税仕入れになります。

通勤に通常必要であると認められる通勤手当は、事業者の業務上の必要に基づく支出の実費弁償であり、事業者が課税仕入れに該当する定期券等を購入して通勤者に交付するのと同じであることから、通勤手当の支給も課税仕入れに係る支払い対価に該当するものとして取り扱われています。

なお、所得税法施行令第20条の2と同様に、消費税法基本通達11-6-5においても、徒歩通勤者に対する規定はありません。

徒歩通勤者の場合は、マイカーや自転車などの「交通用具」を使用するための支出が無いため、事業者が通勤手当を支給したとしても、その事業者の業務上の必要に基づく支出の実費弁償としての性格がありません。

したがって、徒歩通勤者に支給する通勤手当は課税仕入れに該当しません。給与として課税対象外(不課税)となります。

3.所得税の非課税限度額を超えても課税仕入れとなる

ところで、消費税法基本通達11-6-5には、「したがって、所法令第20条の2各号《非課税とされる通勤手当》に定める金額を超えているかどうかにかかわらないことに留意する。」という重要な一文があります。

これは、上記1でみたように、所得税では、公共交通機関を利用する場合は月額15万円、マイカーや自転車などを使用する場合は距離に応じて一定額の非課税限度額が定められていますが、消費税では、所得税の非課税限度額にかかわりなく、通勤に通常必要であるかどうかで課税仕入れの判断をすることを示しています。

したがって、例えば、所得税において給与課税される月額15万円を超える部分の通勤手当は、通勤に通常必要なものであれば、消費税の課税仕入になります。

非課税限度額を超えて給与課税される通勤手当は、給与なのだから不課税になるという誤解のないようにご注意ください。

遺産分割前でも相続預金を引き出せる「払戻し制度」とは?

相続が発生して被相続人(故人)の死亡を金融機関に連絡すると、被相続人の預金口座が凍結され、相続人(遺族)は自由に引き出しができなくなります。

そうすると、被相続人と一緒に生活していた相続人が当面の生活費に困ったり、相続人が葬儀費用などを立替て支払う必要が出てきます。

このような相続人の生活上の切迫したニーズに対応するため、2018(平成30)年7月の民法等の改正により、遺産分割協議が終了する前でも各相続人が単独で相続預金の一部を引き出せる「払戻し制度」が設けられ、2019(令和1)年7月1日から施行されています。

今回は、この相続預金の払戻し制度の内容と注意点について確認します。

1.2つの払戻し制度

相続預金の払戻し制度とは、遺産分割協議が終了する前でも各相続人が単独で相続預金を一定額まで引き出せる制度です。

これにより、葬儀費用や被相続人の医療費などの支払い、相続人の当面の生活費などに充てることができます。

払戻し制度は、遺産分割の公平性を図りつつ相続人の資金需要に対応できるように、次の2つの制度が設けられています。

(1) 金融機関への直接請求による払戻し制度

2つの払戻し制度のうち、最初の選択肢となるのが、各相続人が直接金融機関に請求する方法です。

家庭裁判所に遺産の分割の審判や調停が申し立てられていない場合は、こちらの方法を利用できます。

各相続人は、相続預金のうち、口座ごと(定期預金の場合は明細ごと)に以下の計算式で求められる額については、家庭裁判所の判断を経ずに、金融機関から単独で払戻しを受けることができます。

ただし、同一の金融機関(同一の金融機関の複数の支店に相続預金がある場合はその全支店)からの払戻しは150万円が上限になります。

| 単独で払戻しができる額=相続開始時の預金(口座・明細基準)×1/3×払戻しを行う相続人の法定相続分 |

例えば、相続人が長男と次男の2名で、相続開始時の預金額が1口座の普通預金600万円であった場合、長男が単独で払戻しができる額は、600万円×1/3×1/2=100万円となります。

この制度を利用するに当たっては、概ね以下の書類が必要となります。ただし、金融機関により必要となる書類が異なる場合がありますので、くわしくは取引金融機関にお問い合わせください。

① 被相続人の除籍謄本、戸籍謄本または全部事項証明書(出生から死亡までの連続したもの)

② 相続人全員の戸籍謄本または全部事項証明書

③ 預金の払戻しをする相続人の印鑑証明書

④ 預金の払戻しをする相続人の本人確認書類

(2) 家庭裁判所への申し立てによる払戻し制度

家庭裁判所に遺産の分割の審判や調停が申し立てられている場合に、各相続人が家庭裁判所へ申し立ててその審判を得ることにより、相続預金の全部または一部を仮に取得し、金融機関から単独で払戻しを受けることができます。

ただし、生活費の支弁等の事情により相続預金の仮払いの必要性が認められ、かつ、他の相続人の利益を害しない場合に限られます。

| 単独で払戻しができる額=家庭裁判所が仮取得を認めた金額 |

この制度を利用するに当たっては、概ね以下の書類が必要となります。ただし、金融機関により必要となる書類が異なる場合がありますので、くわしくは取引金融機関にお問い合わせください。

① 家庭裁判所の審判書謄本(審判書上確定表示がない場合は、さらに審判確定証明書も必要)

② 預金の払戻しをする相続人の印鑑証明書

③ 預金の払戻しをする相続人の本人確認書類

2.払戻し制度の注意点

払戻し制度の導入により、相続手続きが長期化しても、相続人が葬儀費用や医療費、当面の生活費を確保できるようになり、相続開始直後の経済的な混乱を緩和することが可能となりました。

一方で、払戻し制度を利用するにあたっては、以下の点にも注意する必要があります。

(1) 払戻し制度によって引き出した預金は遺産分割の対象資産に含まれるため、遺産分割協議で決まった金額より多く引き出していた場合は超過額を精算し、過不足が生じないようにしなければなりません。

(2) 払戻し制度によって預金を引き出して費消してしまうと、単純承認したとみなされ相続放棄ができません。

この制度を利用する前に、被相続人に多額の債務がないかどうかを確認しておく必要があります。

(3) 被相続人が遺言を残していた場合はその遺言が何より優先されますので、例えば、「預貯金の全額は長男が相続するものとする」という遺言がある場合は、預貯金は全て長男のものとなるため、他の相続人は引き出すことができません。

(4) 払戻し制度は同意不要とはいえ、一方的な預金の引き出しが原因で遺産分割協議が紛糾するケースもあります。

可能であれば事前に他の相続人に連絡し、理解を得ておくなどして、他の相続人とのトラブルを防止する必要があります。

リース資産について中小企業が賃貸借処理した場合の仕入税額控除(新リース会計基準)

2024(令和6)年9月に企業会計基準委員会より新リース会計基準が公表され、これを受けて2025(令和7)年度税制改正で新リース会計基準を踏まえた税務上の対応がなされています。

以下では、新リース会計基準の下で、所有権移転外ファイナンス・リース取引について中小企業が「賃貸借取引に準じた会計処理」(以下「賃貸借処理」といいます)をした場合の仕入税額控除について確認します。

1.新リース会計基準で賃貸借処理は認められるか?

新リース会計基準では、借り手の会計処理について、ファイナンス・リースとオペレーティング・リースの区分が廃止され、すべてのリースについて使用権資産とリース負債を貸借対照表に計上する「売買取引に準じた会計処理」(以下「売買処理」といいます)に統一されました(短期リース・少額リースを除きます)。

そのため、所有権移転外ファイナンス・リース取引やオペレーティング・リース取引については、新リース会計基準の下では賃貸借処理ではなく売買処理をすることになり、会計処理が煩雑になる懸念があります。

しかし、この懸念に対して結論を述べると、上場企業や会社法上の大企業は新リース会計基準が強制適用されますが、未上場企業や中小企業は新リース会計基準が強制適用されず、従来通りの会計処理を継続することができます※。

つまり、所有権移転外ファイナンス・リース取引やオペレーティング・リース取引について、新リース会計基準の下でも中小企業は賃貸借処理をすることが可能です。

※ 新リース会計基準については、「新リース会計基準の導入が中小企業に及ぼす会計上と税務上の影響(令和7年度税制改正)」をご参照ください。

2.賃貸借処理した場合の仕入税額控除の時期

上記1のように、新リース会計基準の下でも、中小企業は売買処理によらずに賃貸借処理をすることができます。

では、所有権移転外ファイナンス・リース取引(以下「移転外リース取引」といいます)について借り手が賃貸借処理をしている場合に、そのリース料を支払うべき日の属する課税期間において仕入税額控除(分割控除)することは認められるでしょうか?

移転外リース取引は、リース資産の引渡し時にリース資産の売買があったものとして取り扱われるため、移転外リース取引について借り手が賃貸借処理をしている場合でも、原則として当該リース資産の引渡しを受けた日の属する課税期間において、そのリース資産の取得価格に係る消費税額を仕入税額控除(一括控除)することになります※。

ただし、一括控除を原則としながらも、そのリース料を支払うべき日の属する課税期間に仕入税額控除(分割控除)することも認められます。

なお、令和7年度税制改正により、リース譲渡に係る資産の譲渡等の時期の特例(延払基準)が廃止されましたが、貸し手における処理にかかわらず、借り手において会計上賃貸借処理が可能な場合には、引き続き分割控除することができます。

※ 例えば、会計上賃貸借処理をしている借り手が一括控除する場合など、会計処理の方法と消費税額の計算が異なる場合、帳簿の摘要欄等にリース料総額を記載する方法や、会計上のリース資産の計上価額から消費税における課税仕入れに係る支払対価の額を算出するための資料を作成し、帳簿と合わせて保存する方法などにより、帳簿においてリース料総額(対価の額)を明らかにする必要があります。

3.賃貸借処理に基づいて分割控除している場合の留意点

移転外リース取引に係るリース資産の仕入税額控除の時期については、そのリース資産の引渡しを受けた日の属する課税期間(リース期間の初年度)において一括控除することが原則であるため、賃貸借処理に基づいて分割控除している場合には、以下の点に留意する必要があります。

(1) 仕入税額控除の時期を変更することの可否

例えば、賃貸借処理しているリース期間が3年の移転外リース取引(リース料総額660,000円)について、リース期間の初年度にその課税期間に支払うべきリース料(220,000円)について仕入税額控除を行い、2年目にその課税期間に支払うべきリース料と残額の合計額(440,000円)について仕入税額控除を行うといった処理は認められません。

(2) 簡易課税から原則課税に移行した場合等の取扱い

次に掲げるような場合のリース期間の2年目以降の課税期間については、その課税期間に支払うべきリース料について仕入税額控除することができます。

① リース期間の初年度において簡易課税制度を適用し、リース期間の2年目以降は原則課税に移行した場合

② リース期間の初年度において免税事業者であった者が、リース期間の2年目以降は課税事業者となった場合