個人事業主が事業用に事務所や店舗を賃貸して家賃を支払った場合、その家賃は必要経費にできます。

しかし、例えば、生計を一にする妻が所有する自宅の一角を事務所として事業を行う場合、妻に家賃を支払ったとしても必要経費にすることはできません。

今回は、個人事業主が同一生計親族に対価を支払った場合の取扱いを確認します。

1.対価を支払う個人事業主の取扱い

個人事業主が同一生計親族に対価を支払った場合の取扱いについては、所得税法第56条(事業から対価を受ける親族がある場合の必要経費の特例)前段に次のように規定されています。

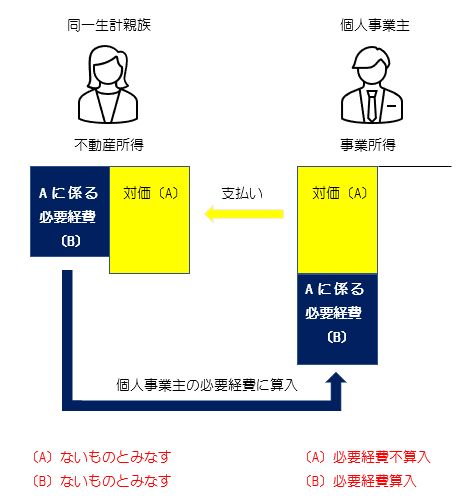

居住者と生計を一にする配偶者その他の親族※1がその居住者の営む不動産所得、事業所得又は山林所得を生ずべき事業に従事したことその他の事由により当該事業から対価の支払を受ける場合※2には、その対価に相当する金額は、その居住者の当該事業に係る不動産所得の金額、事業所得の金額又は山林所得の金額の計算上、必要経費に算入しないものとし、かつ、その親族のその対価に係る各種所得の金額の計算上必要経費に算入されるべき金額※3は、その居住者の当該事業に係る不動産所得の金額、事業所得の金額又は山林所得の金額の計算上、必要経費に算入する。

上記条文中の「居住者」は、ここでいう個人事業主のことです。この条文を下線部ごとに読み解いていくと、次のようになります。

※1 この規定は、同一生計親族間の名目的な対価の支払いによる恣意的な所得分散による税負担の軽減を制限するものであるので、別生計親族には適用されません。なお、同一生計については、本ブログ記事「所得控除における『生計を一にする』の判定基準」をご参照ください。

※2 従事したことによる対価(給与)の他、土地や建物の貸付けの対価(地代家賃)、車両の貸付けの対価、借入金の利子などが該当し、これらを同一生計親族に支払っても必要経費にはなりません。

ただし、従事したことによる対価(給与)については、青色事業専従者給与と事業専従者控除の特例があります。なお、事業専従者控除については、本ブログ記事「白色申告者の事業専従者控除の留意点」をご参照ください。

また、「対価の支払を受ける」という表現になっていますが、この規定は、事業に係る所得を分散することによって税負担の軽減を図ることを防止するために、所得を稼得した個人に課税する個人単位課税の例外として世帯単位課税を行う趣旨のものです。そのため、仮に対価の支払いがない場合(無償)であっても適用されます。

※3 同一生計親族に支払う対価を必要経費に算入しない代わりに、その同一生計親族の所得計算上必要経費に算入されるべき金額を、居住者(個人事業主)の事業に係る所得計算上必要経費に算入します。

なお、同一生計親族の所得計算上必要経費に算入されるべき金額とは、例えば、親族の建物を賃借している場合の、その建物の減価償却費(親族が選定している償却方法によります)、固定資産税、損害保険料、修繕費など、その親族の不動産所得の金額の計算上必要経費に算入される費用又は損失が該当し、その負担者が誰であるかを問いません。

2.対価を受け取る同一生計親族の取扱い

同一生計親族が個人事業主から対価を受け取った場合の取扱いについても、所得税法第56条後段に次のように規定されています。

この場合において、その親族が支払を受けた対価の額及びその親族のその対価に係る各種所得の金額の計算上必要経費に算入されるべき金額は、当該各種所得の金額の計算上ないものとみなす。

つまり、同一生計親族が個人事業主から支払を受けた対価も 同一生計親族の所得計算上必要経費に算入されるべき金額 も、同一生計親族の方ではすべてをないものとみなして課税されません。