2023(令和5)年度税制改正で、暦年課税と相続時精算課税の見直しが行われました。今回はそのうちの暦年課税の改正について確認します(暦年課税の詳細については、本ブログ記事「贈与税の課税方法『暦年課税』」をご参照ください)。

1.暦年課税の改正点

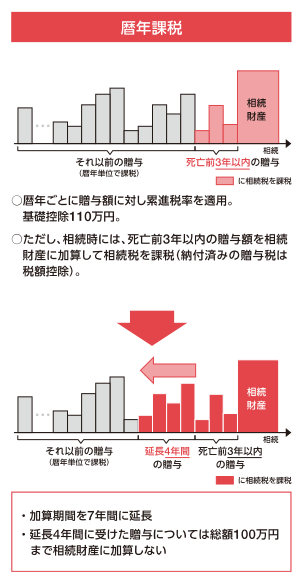

年間110万円以下の贈与であれば贈与税がかからない暦年課税において、贈与を受けた財産を相続の際に相続財産に加算する「持ち戻し」期間が、相続開始前3年から7年に延長されました。

また、延長された4年の間に受けた贈与のうち総額100万円までは相続財産に加算しないこととされました。

これらの改正は、2024(令和6)年1月1日以後に受けた贈与について適用されます。

2.令和13年1月1日以後の相続から加算期間が7年になる

上記改正は2024(令和6)年1月1日以後に受けた贈与から適用されますが、いきなり加算期間が7年になるわけではありません。

生前贈与の加算の対象となる相続開始前7年以内とは、相続開始日から遡って7年目の応当日から相続開始日までをいいます。

例えば、X年5月10日に相続があった場合には、(X-7)年5月10日からX年5月10日までをいいます。

したがって、2024(令和6)年5月10日が相続開始日の場合は、2017(平成29)年5月10日から2024(令和6)年5月10日までが相続開始前7年以内にあたりますが、2017(平成29)年5月10日から2021(令和3)年5月9日までの贈与は改正前の期間ですので、2021(令和3)年5月10日から2024(令和6)年5月10日までの3年間に受けた贈与が加算の対象となります。

下表において、相続開始日を各年の5月10日とした場合の生前贈与の加算対象期間と加算期間を示します。

| 相続開始日 | 加算対象期間 | 加算期間 |

|---|---|---|

| 2024(令和6)年5月10日 | 2021(令和3)年5月10日~2024(令和6)年5月10日の贈与 | 3年間 |

| 2025(令和7)年5月10日 | 2022(令和4)年5月10日~2025(令和7)年5月10日の贈与 | 3年間 |

| 2026(令和8)年5月10日 | 2023(令和5)年5月10日~2026(令和8)年5月10日の贈与 | 3年間 |

| 2027(令和9)年5月10日 | 2024(令和6)年1月1日~2027(令和9)年5月10日の贈与 | 3年5か月10日 |

| 2028(令和10)年5月10日 | 2024(令和6)年1月1日~2028(令和10)年5月10日の贈与 | 4年5か月10日 |

| 2029(令和11)年5月10日 | 2024(令和6)年1月1日~2029(令和11)年5月10日の贈与 | 5年5か月10日 |

| 2030(令和12)年5月10日 | 2024(令和6)年1月1日~2030(令和12)年5月10日の贈与 | 6年5か月10日 |

| 2031(令和13)年5月10日 | 2024(令和6)年5月10日~2031(令和13)年5月10日の贈与 | 7年間 |

年が進むにつれて加算期間が増えていき、2031(令和13)年1月1日以後の相続から加算期間が7年になります。