1.最低賃金とは?

最低賃金制度とは、最低賃金法に基づき国が賃金の最低額を定め、使用者は、その最低賃金額以上の賃金を労働者に支払わなければならないとする制度です。

仮に、最低賃金額より低い賃金を労働者、使用者双方の合意の上で定めても、それは法律によって無効とされ、最低賃金額と同様の定めをしたものとみなされます。

また、使用者が労働者に最低賃金未満の賃金しか支払っていない場合には、使用者は労働者に対してその差額を支払わなくてはなりません。

地域別最低賃金額以上の賃金額を支払わない場合には、最低賃金法に罰則(50万円以下の罰金)が定められています※1。

なお、特定(産業別)最低賃金額以上の賃金額を支払わない場合には、労働基準法に罰則(30万円以下の罰金)が定められています※2。

※1 「地域別最低賃金」とは、産業や職種にかかわりなく、各都道府県内の事業場で働くすべての労働者とその使用者に対して適用される最低賃金です。各都道府県に1つずつ、全部で47件の最低賃金が定められています。

※2 「特定(産業別)最低賃金」は、特定の産業について設定されている最低賃金です。関係労使が基幹的労働者を対象として、「地域別最低賃金」よりも金額水準の高い最低賃金を定めることが必要と認める産業について設定されており、全国で227件の最低賃金が定められています(令和4年3月31日時点現在)。

2.最高額は東京都の時給1,113円

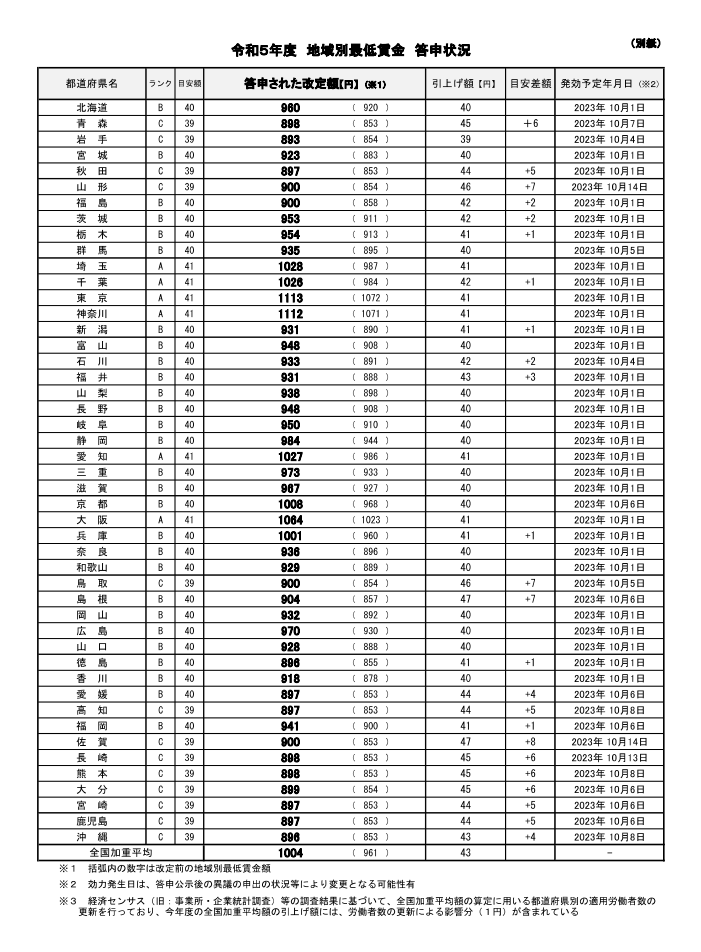

厚生労働省は、都道府県労働局に設置されている地方最低賃金審議会が答申した2023(令和5)年度の地域別最低賃金の改定額(以下「改定額」)を取りまとめました。改定額及び発効予定年月日は、次の別紙のとおりです。

この「令和5年度地域別最低賃金答申状況」は、厚生労働大臣の諮問機関である中央最低賃金審議会が示した「令和5年度地域別最低賃金額改定の目安について」などを参考として、各地方最低賃金審議会が調査・審議して答申した結果を取りまとめたものです。

答申された改定額は、都道府県労働局での関係労使からの異議申出に関する手続を経た上で、都道府県労働局長の決定により、10月1日から10月中旬までの間に順次発効される予定です。

地域別最低賃金の全国整合性を図るため目安額のランクを設けていますが、4区分だったランクが今年度から3区分に変更となり、改定額を見ていくとAからCの47都道府県すべてで39円以上引き上げられ、東京都は時給1,113円と最高です。

最高額1,113円(東京都)と最低額893円(岩手県)の金額差は220円です。差の割合は80.2%(893円÷1,113円≒80.2%)と8割を超えており、地域格差は少しずつ改善しています。

3.物価上昇に賃金上昇が追いつかず

近年は最低賃金引き上げの流れが続いており、全国加重平均は時給1,004円と初めて千円を超え、引き上げ幅43円も過去最高となっています。

しかし、消費者物価の上昇が大きく、昨年10月~今年6月までの消費者物価指数は対前年同期比4.3%で、最低賃金引き上げ率3.3%を大きく上回っています。

4.令和5年度の引き上げ幅は39円~47円

また、地域経済の活性化や若年層の流出を防ぎ労働人口を確保するには、目安より高い金額の上乗せが必至とした回答が24県あり、目安を上回る引き上げが賃金の低い地方で相次ぎました。

下表は、2023(令和5)年度の改定額を引き上げ幅ごとに見たものです。

| 引き上げ幅 | 改定額 |

|---|---|

| 39円 | 岩手893円 |

| 40円 |

北海道960円 宮城 923円 群馬 935円 富山948円 |

| 41円 |

栃木 954円 埼玉1028円 東京1113円 神奈川1112円 |

| 42円 |

福島900円 茨城 953円 千葉1026円 石川 933円 |

| 43円 |

福井931円 沖縄896 円 |

| 44円 |

秋田897円 愛媛 897円 高知897円 宮崎897円 |

| 45円 |

青森898円 大分899円 長崎898円 熊本898円 |

| 46円 |

山形900円 鳥取900円 |

| 47円 |

島根 904円 佐賀900円 |