1.社会保険の報酬に含まれるか?

2023(令和5)年6月27日に改正された「標準報酬月額の定時決定及び随時改定の事務取扱いに関する事例集」に、永年勤続表彰金について以下の問答が追加されました。

問3 事業主が長期勤続者に対して支給する金銭、金券又は記念品等(以下「永年勤続表彰金」という。)は、「報酬等」に含まれるか。

(答) 永年勤続表彰金については、企業により様々な形態で支給されるため、その取扱いについては、名称等で判断するのではなく、その内容に基づき判断を行う必要があるが、少なくとも以下の要件を全て満たすような支給形態であれば、恩恵的に支給されるものとして、原則として「報酬等」に該当しない。

ただし、当該要件を一つでも満たさないことをもって、直ちに「報酬等」と判断するのではなく、事業所に対し、当該永年勤続表彰金の性質について十分確認した上で、総合的に判断すること。

≪永年勤続表彰金における判断要件≫

① 表彰の目的

企業の福利厚生施策又は長期勤続の奨励策として実施するもの。なお、支給に併せてリフレッシュ休暇が付与されるような場合は、より福利厚生としての側面が強いと判断される。

② 表彰の基準

勤続年数のみを要件として一律に支給されるもの。

③ 支給の形態

社会通念上いわゆるお祝い金の範囲を超えていないものであって、表彰の間隔が概ね5年以上のもの。

この問答に示されているように、上記「永年勤続表彰金における判断要件」①②③を満たす永年勤続表彰金は原則として「報酬等」に該当せず、社会保険の対象とはなりません。

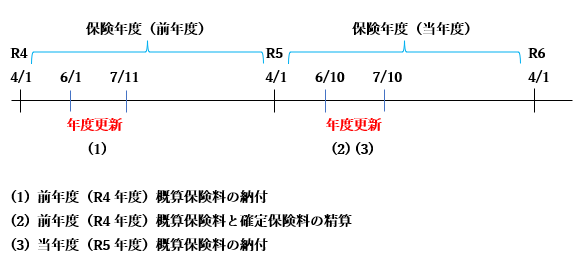

2.労働保険の賃金に含まれるか?

労働保険における賃金総額とは、事業主がその事業に使用する労働者(年度途中の退職者を含みます)に対して賃金、手当、賞与、その他名称のいかんを問わず労働の対償として支払うすべてのもので、税金その他社会保険料等を控除する前の支払総額をいいます。

永年勤続表彰金の労働保険における取扱いは、「行政手引50502(2)賃金と解されないものの例」に次のように記載されています。

ヌ 勤続褒賞金

勤続年数に応じて支給される 勤続褒賞金は、一般的には、賃金とは認められない。

したがって、永年勤続表彰金は一般的には「賃金」に該当せず、労働保険の対象とはなりません。

3.所得税における給与となるか?

永年勤続表彰金の所得税における取扱いは、「国税庁タックスアンサーNo.2591創業記念品や永年勤続表彰記念品の支給をしたとき」によると、次に掲げる要件をすべて満たしていれば、給与として課税しなくてもよいことになっています。

(1) 創業記念などの記念品の場合

① 支給する記念品が社会一般的にみて記念品としてふさわしいものであること。

② 記念品の処分見込価額による評価額が10,000円(消費税および地方消費税の額を除きます。)以下であること。

③ 創業記念のように一定期間ごとに行う行事で支給をするものは、おおむね5年以上の間隔で支給するものであること。

(2) 永年勤続者に支給する記念品や旅行や観劇への招待費用の場合

① その人の勤続年数や地位などに照らして、社会一般的にみて相当な金額以内であること。

② 勤続年数がおおむね10年以上である人を対象としていること。

③ 同じ人を2回以上表彰する場合には、前に表彰したときからおおむね5年以上の間隔があいていること。

なお、記念品の支給や旅行や観劇への招待費用の負担に代えて現金、商品券などを支給する場合には、その全額(商品券の場合は券面額)が給与として課税されます。

また、本人が自由に記念品を選択できる場合にも、その記念品の価額が給与として課税されます。