繰延資産の償却方法に任意償却という方法があります。法人でも個人でもこの任意償却により繰延資産を償却することができますが、すべての繰延資産に任意償却が適用できるわけではありません。

また、任意償却による場合に何年以内に償却をしなければならないか、償却期間の途中で均等償却から任意償却に変更できるのか、ということも気になります。

今回は、任意償却のこれらの点について確認します。

1.会計上の繰延資産と税法上の繰延資産

繰延資産とは、支出した費用でその支出の効果が1年以上に及ぶものをいいます。

繰延資産には、旧商法上の繰延資産(以下「会計上の繰延資産」といいます)と法人税法施行令14条6号資産(以下「税法上の繰延資産」といいます)があります。

また、所得税法施行令7条にも会計上の繰延資産と税法上の繰延資産が例示されています。

法人税と所得税で異なるのは、所得税における会計上の繰延資産には、法人に関するもの(創立費、株式交付費、社債等発行費)がない点です。

法人税法における会計上の繰延資産と税法上の繰延資産の範囲は、以下のとおりです。

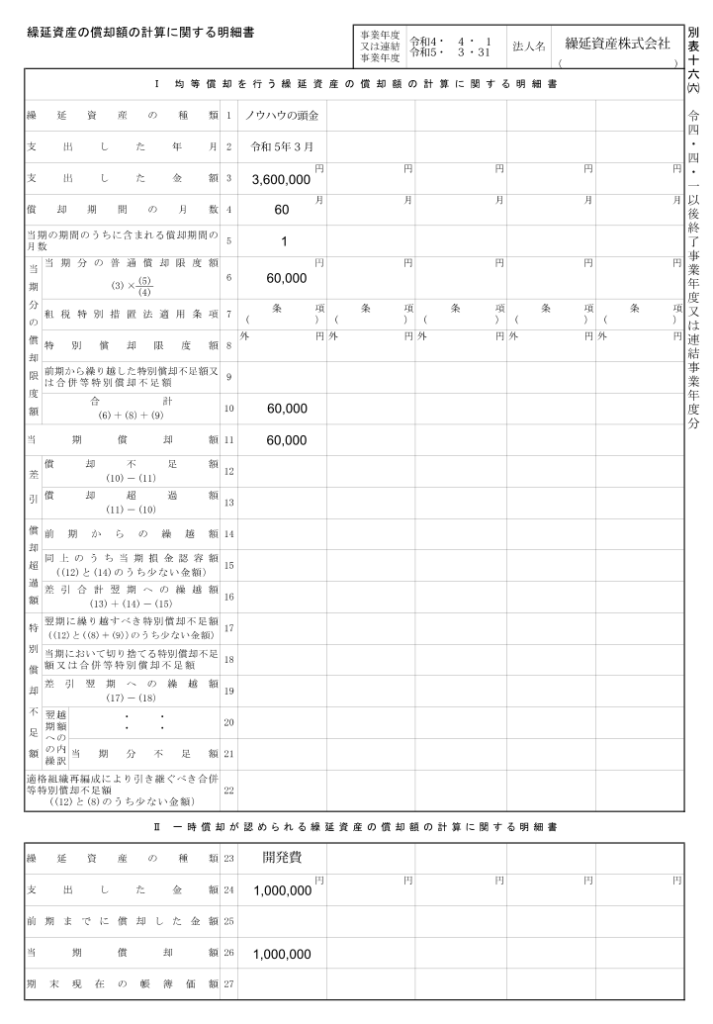

| 法人税法上の繰延資産 | 会計上の繰延資産 | — | 創立費、開業費、開発費、株式交付費、社債等発行費 |

|

税法上の繰延資産 (長期前払費用等) |

施設の負担金 | 公共的施設(道路、堤防、護岸など) | |

| 共同的施設(会館、アーケードなど) | |||

| 資産賃借のための権利金等 | 建物賃借のための権利金 | ||

| 電子計算機等の賃借に伴う費用 | |||

| 役務の提供を受けるための権利金等 | ノウハウの頭金 | ||

| 広告宣伝用資産の贈与費用 | 看板、ネオン、どん帳など | ||

| その他 | 同業者団体の加入金など |

所得税法における会計上の繰延資産と税法上の繰延資産の範囲は、以下のとおりです。

| 所得税法上の繰延資産 | 会計上の繰延資産 | — | 開業費、開発費 |

|

税法上の繰延資産 (長期前払費用等) |

施設の負担金 | 公共的施設(道路、堤防、護岸など) | |

| 共同的施設(会館、アーケードなど) | |||

| 資産賃借のための権利金等 | 建物賃借のための権利金 | ||

| 電子計算機等の賃借に伴う費用 | |||

| 役務の提供を受けるための権利金等 | ノウハウの頭金 | ||

| 広告宣伝用資産の贈与費用 | 看板、ネオン、どん帳など | ||

| その他 | 同業者団体の加入金など |

2.会計上の繰延資産は任意償却が可能

繰延資産は、収益との対応関係を考慮して、その支出した費用を原則として償却を通じてその効果の及ぶ期間ににわたって費用配分します。

ただし、会計上の繰延資産については、均等償却だけではなく任意償却の方法によることもできます。

任意償却とは、繰延資産の額の範囲内の金額を償却費として認めるもので、その下限が設けられていないことから、支出した年に全額償却してもよく、全く償却しなくてもよいという方法です。

例えば、開業費(開業準備のために支出した広告宣伝費など)の償却期間は5年とされていますので、その支出した費用を原則として60か月で均等償却(月割償却)することになります。

一方、任意償却の場合は、その支出した費用を支出した年に全額償却(一時償却)してもよく、全く償却しない(償却額0円)こともできます。

利益が出ているのなら全額償却することも可能ですし、また、利益が出ていないのであれば、利益が出るまで償却しないことも可能です。

3.任意償却に償却期間の制限はあるか?

ここで気になるのが、任意償却の場合、何年以内に償却をしなければならないかということです。

例えば、開業費を均等償却する場合は、その償却期間は5年とされていますが、任意償却による場合も5年以内に償却しなければならないのでしょうか?

結論を先に述べると、任意償却が可能な会計上の繰延資産の未償却残高は、いつでも償却費として損金算入または必要経費に算入することができます。

繰延資産となる費用(例えば開業費)を支出した後5年を経過した場合に、償却費を損金算入または必要経費に算入できないとする特段の規定はないことから、繰延資産の未償却残高はいつでも償却費として損金算入または必要経費に算入することができます。

つまり、何年以内に償却しなければならないというような償却期間の制限はなく、償却期間経過後であっても未償却残高がなくなるまで任意償却することができます。

なお、会計上の繰延資産(例えば開業費)については、支出した年において5年間で均等償却する方法を選択した場合でも、2年目以降にその未償却残高を任意償却することができます。