年末が近づいてくると、パートやアルバイトで働く人の中には、ある一定の年収を超えないように就業調整をする人が出てきます。

例えば、年収103万円を超えると配偶者控除や扶養控除の対象から外れるため、労働時間を抑制して103万円というラインを超えないようにします※。

この103万円というラインのことを一般に「年収の壁」と呼びますが、年収の壁は103万円だけではありません。

以下においては、パートやアルバイトで働く給与所得者を前提として、税制上と社会保険制度上の年収の壁について確認します。

※ 2025(令和7)年度税制改正により、年収の壁となる給与収入金額が変わっています。詳細については、「令和7年度税制改正で年収の壁はこのように変わった!」をご参照ください。

1.100万円の壁(住民税)

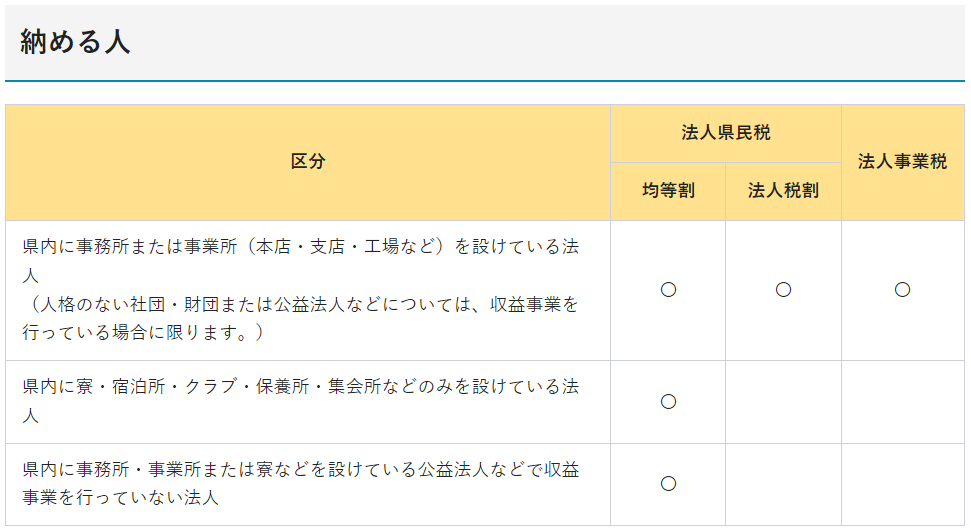

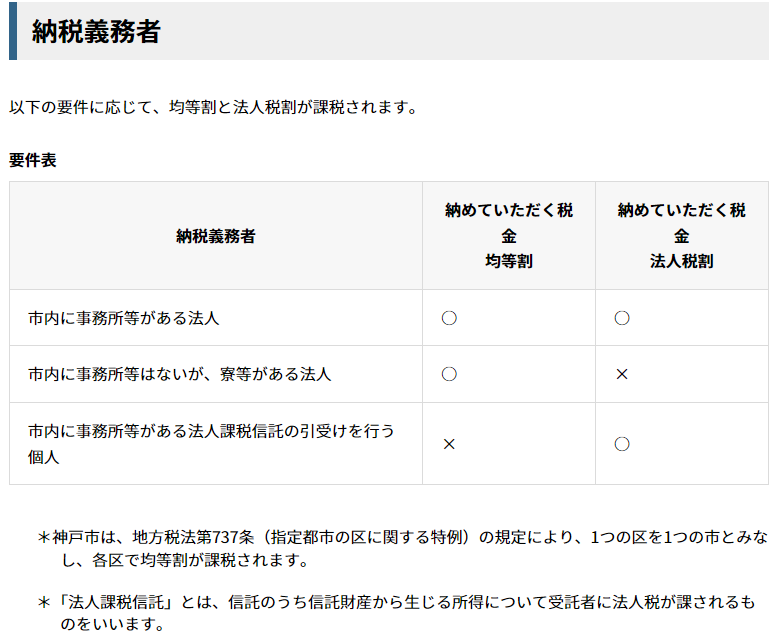

年収の壁としてまず直面するのは、住民税における100万円の壁です。給与収入が年間で100万円を超えると住民税がかかります(兵庫県宝塚市や西宮市の場合)。

住民税は、所得金額に応じて課税される「所得割」と、定額で課税される「均等割」から成りますが、住んでいる地域や家族構成によって住民税が非課税となる所得金額は異なります。

例えば、宝塚市で均等割が非課税となる所得は、次の算式で算出します。

35万円×(同一生計配偶者+扶養親族数+本人)+10万円+21万円(同一生計配偶者または扶養親族を有する場合のみ)

単身の場合は、35万円×1+10万円=45万円が非課税となる所得であり、給与収入に置き換えると100万円(45万円+給与所得控除55万円)となります。

詳しくは本ブログ記事「住民税非課税世帯とは?」をご参照ください。

2.103万円の壁(所得税)

年収の壁として広く一般に認識されているのは、所得税における103万円の壁です。

配偶者控除や扶養控除の対象となるには合計所得金額が48万円以下であることが必要ですが、年収が103万円であれば、給与収入103万円-給与所得控除55万円=48万円となるので、配偶者控除や扶養控除の対象となります。

また、年収が103万円であれば、給与収入103万円-給与所得控除55万円-基礎控除48万円=0円となるので本人にも所得税はかかりません。

3.106万円の壁(社会保険)

社会保険制度上の年収の壁として、106万円の壁があります。

①従業員が101人以上(2024(令和6)年10月からは51人以上)、②週の労働時間が20時間以上、③月収8.8万円以上(年収106万円以上)、④2か月を超える雇用の見込、⑤学生でない、といった条件を満たす場合は、パートやアルバイト従業員が自ら社会保険被保険者となり社会保険の扶養から外れます(関連記事「従業員51人以上の会社で働くパート・アルバイトの社会保険加入義務(令和6年10月1日~)」)。

4.130万円の壁(社会保険)

所得税における103万円の壁と同様に広く一般に認識されているのが、社会保険における130万円の壁です。

130万円の壁とは、社会保険被保険者である給与所得者(例えば夫)が扶養する者(例えば妻)については、夫が負担する社会保険料のみで妻の健康保険料及び国民年金保険料まで賄われるという年収の分岐点のことをいいます。

従業員が101人以上(2024(令和6)年10月からは51人以上)の企業では106万円、それより規模の小さい企業では130万円が年収の壁となっています(関連記事「年収130万円以上となっても社会保険の扶養のまま働ける?」)。

5.150万円の壁(所得税)

年収103万円を超えると配偶者控除の対象から外れますが(上記2)、年収150万円以下であれば、配偶者特別控除は満額の38万円が適用されます(ただし、給与所得者の合計所得金額が900万円以下の場合です)。

年収150万円を超えると、段階的に配偶者特別控除が減っていきます。

6.180万円の壁(社会保険)

意外と見落とされやすいのが、社会保険における180万円の壁です。

60歳以上や障がい者の方は、年収130万円ではなく年収180万円までは社会保険の扶養に入ることができます(関連記事「扶養判定における遺族年金の取扱いは所得税と社会保険で異なる!」)。

7.201万円の壁(所得税)

年収150万円を超えると段階的に配偶者特別控除が減っていきますが(上記5)、年収201万円を超えると配偶者特別控除はゼロとなります。

201万円の壁とは、配偶者特別控除が適用されるか否かの年収の分岐点のことをいいます。