2024(令和6)年度に実施された調整給付金(当初給付)※の支給額に不足が生じる人を対象に、その不足する金額を支給する給付(不足額給付)が各市区町村(2025(令和7)年1月1日時点で住民登録がある自治体)によって行われます。

この不足額給付の対象となる人は、次の2つのケースに分かれます。

(1) 令和5年所得等を基に推計した令和6年分推計所得税額により算定された調整給付金(当初給付)と、令和6年分所得税および定額減税の実績額等により算定した本来給付すべき金額との間で差額(不足)が生じた人

(2) 本人が非課税または扶養親族に該当しなかったため定額減税の対象外であり、低所得世帯向け給付の対象世帯主・世帯員にも該当しなかった人

今回は、上記のうち(1)のケースに該当する人の具体例を4例挙げ、それぞれの場合の不足額給付の計算例について確認します((2)のケースについては、次回に確認します)。

※ 調整給付金(当初給付)については、「調整給付金(定額減税補足給付金)の算定方法と疑問点の検証」をご参照ください。

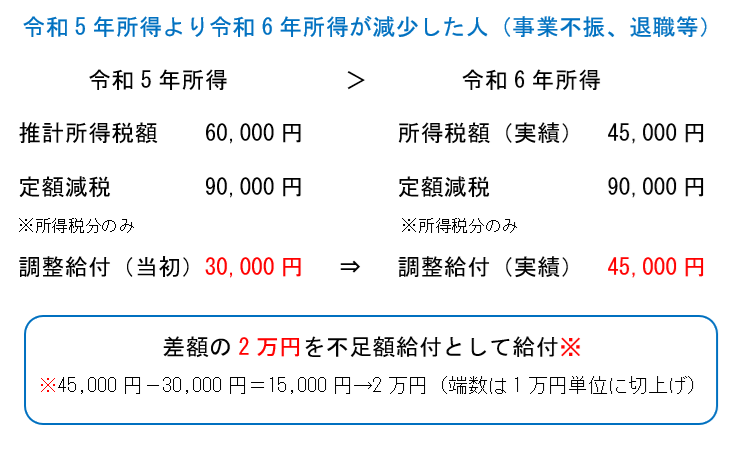

1.令和5年所得よりも令和6年所得が減少した人

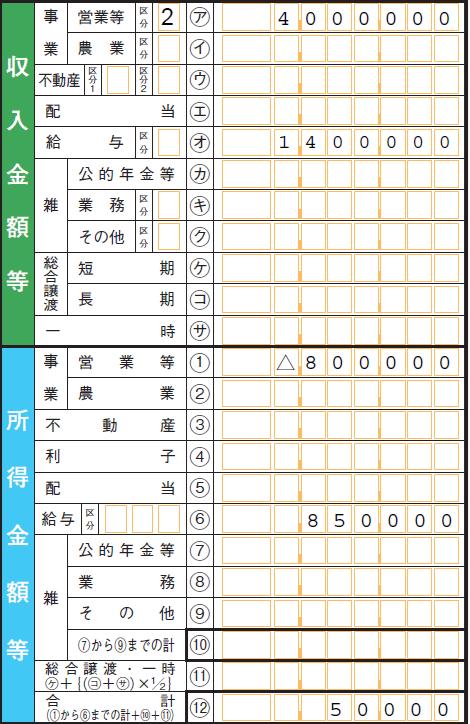

令和5年所得に基づく推計所得税額が6万円、所得税分のみの定額減税額が9万円、調整給付(当初)は3万円でした。

その後令和6年所得が確定し、所得税額(実績)が4万5千円、所得税分のみの定額減税額が9万円となり、調整給付(実績)は4万5千円となります。

この場合、調整給付(当初)3万円と調整給付(実績)4万5千円の差額は1万5千円となりますが、端数は1万円単位で切上げされるため、2万円が不足額給付として給付されます。

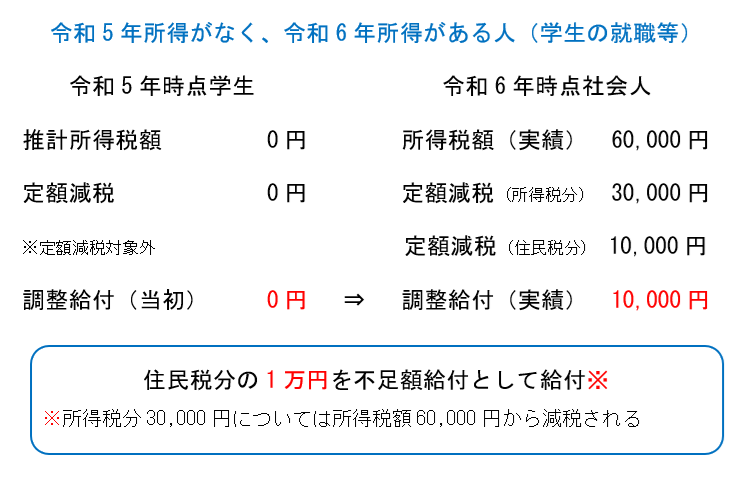

2.令和5年所得がなく、令和6年所得がある人

令和5年中は学生で所得がなかったため、令和6年分推計所得税額、定額減税額がともに0円となり(定額減税の対象外)、調整給付(当初)も0円でした。

令和6年中に就職したことにより、令和6年所得税額(実績)が6万円となったので、定額減税額(所得税分)の3万円分が減税され、所得税額は3万円となります。したがって、定額減税しきれない所得税の金額はありません。

一方、定額減税額(住民税分)については、令和6年度分住民税が発生していないことから減税することができないため、住民税分の1万円が不足額給付として給付されます。

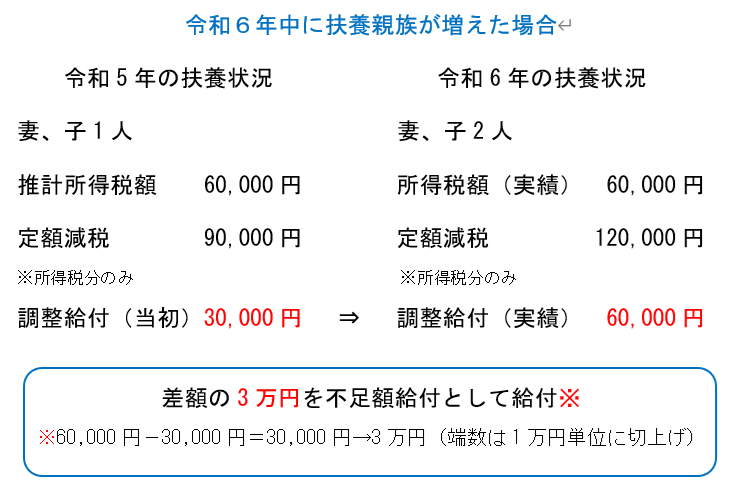

3.令和6年中に扶養親族が増えた人

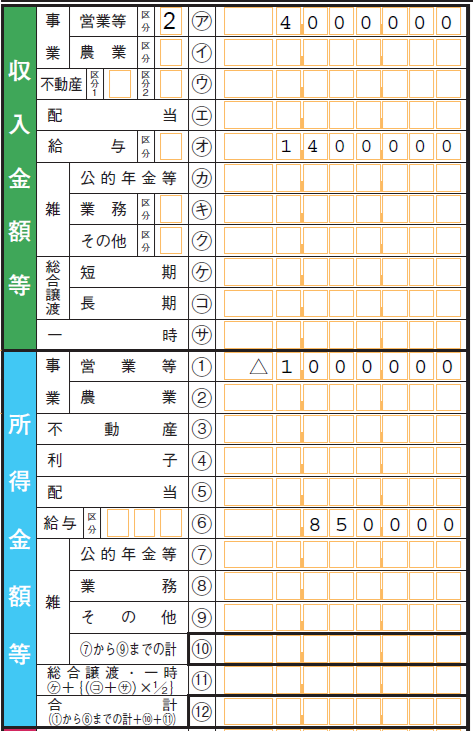

令和5年の扶養状況は2人(妻、子1人)だったため、所得税分のみの定額減税額は9万円((本人+同一生計配偶者1人+扶養親族1人)×3万円)でしたが、その後令和6年中に子どもが生まれて扶養人数が1人増えたため、所得税分のみの定額減税額が12万円((本人+同一生計配偶者1人+扶養親族2人)×3万円)となりました。

令和5年所得に基づく令和6年分推計所得税額が6万円、定額減税額が9万円で調整給付(当初)は3万円でしたが、令和6年の所得税額(実績)が6万円、定額減税額が12万円となったことで、調整給付(実績)は6万円となります。

これより、調整給付(当初)3万円と調整給付(実績)6万円との差額の3万円が不足額給付として給付されます。

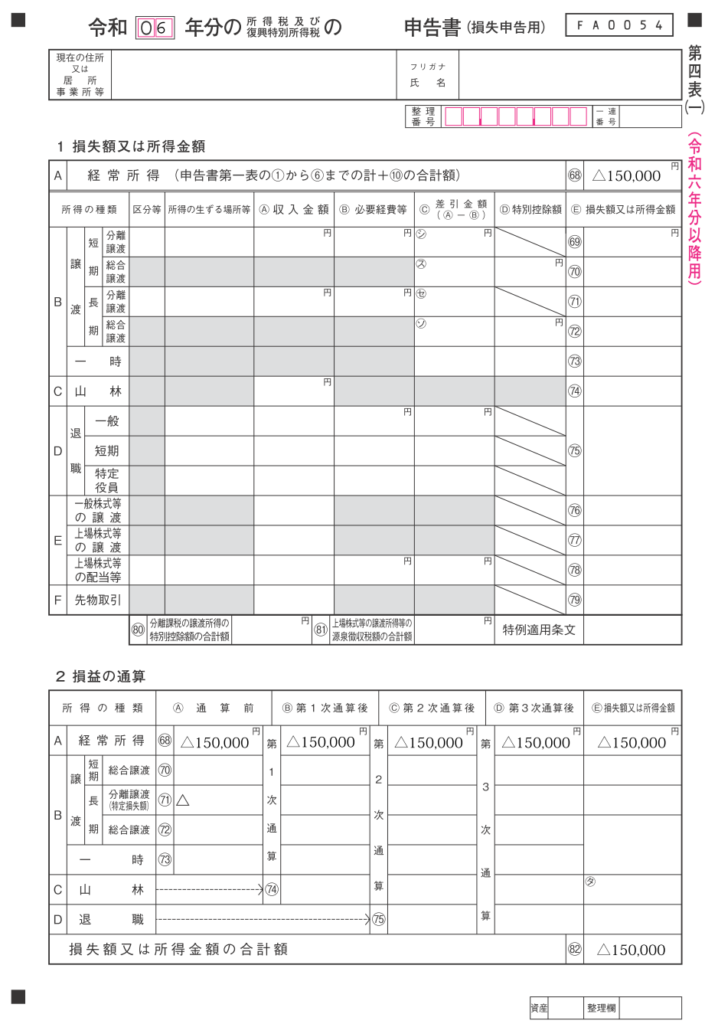

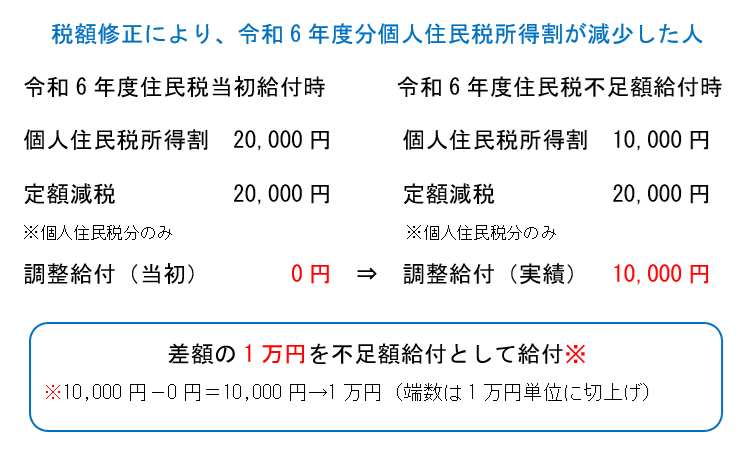

4.税額修正により、令和6年度分個人住民税所得割が減少した人

令和6年度住民税の当初決定時には個人住民税所得割額が2万円、個人住民税分のみの定額減税額が2万円のため、調整給付(当初)は0円でした。

その後(当初決定後)に申告の修正を行い、個人住民税所得割が1万円に減少しました。

不足額給付の計算時には減少後の個人住民税所得割で計算するため、個人住民税所得割が1万円、個人住民税分のみの定額減税額が2万円、不足額給付時の調整給付(実績)が1万円となりますので、調整給付(当初)0円と不足額給付時の調整給付(実績)1万円との差額の1万円が不足額給付として給付されます。