1.年収の壁

扶養の範囲内で働きたいパートの方は、収入が一定額を超えないように労働調整をする場合があります。

例えば、夫が配偶者控除38万円の適用を受けられるように、妻はパート先での収入を123万円以下に抑えようとします※。

また、夫の社会保険の扶養の範囲内で働きたい場合は、妻はパート先での収入を130万円未満に抑えようとします(パート先の従業員が50人以下の場合)。

この所得税と社会保険(健康保険・厚生年金)における年収の壁は、いずれも収入額が基準となっていますので、パートで働く給与所得者の場合はわかりやすいと言えます。

一方、個人事業主として開業しても、事業が軌道に乗るまでは親や配偶者の扶養の範囲内で仕事をしたいという場合があります。

ここで、個人事業主が扶養に入るための判定基準はどのように考えたらいいのか、という疑問が生じます。

所得税と社会保険の年収の壁について、個人事業主も給与所得者と同じように収入(年商)で判定することができるのでしょうか、それとも収入から経費を差し引いた所得で判定するのでしょうか?

結論を先に述べると、個人事業主の所得税と社会保険の年収の壁は、どちらも収入から経費を差し引いた「所得」で判定します。

以下において、若干の注意点を踏まえながら確認します。

※ 2025(令和7)年度税制改正で、夫が配偶者控除を受けるための妻の年収は、従前の103万円以下から123万円以下に変わりました。その他の年収の壁も変わっています。詳細については、「令和7年度税制改正で年収の壁はこのように変わった!」をご参照ください。

2.所得税の扶養の判定は確定申告書の合計所得金額を見る

所得税における扶養の範囲(扶養親族)は、所得者と生計を一にする親族(配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます)で合計所得金額が58万円以下の人をいいます(2025(令和7)年度税制改正で、所得要件が合計所得金額58万円以下に変わりました)。

給与所得だけの場合は、給与の年間収入が123万円以下であれば、合計所得金額が58万円以下になります※。

個人事業主の場合は、先に述べたとおり収入から経費を差し引いた所得が58万円以下であれば、扶養に入ることができます。

58万円以下であるかどうかを判定するにあたっては、次の点に注意が必要です。

(1) 事業所得の他に所得がある場合は、それらの合計額で58万円以下であるかどうかを判定します。

(2) 青色申告者の場合は、青色申告特別控除額を差し引いた後の所得で判定します。

(3) 社会保険料控除や基礎控除などの所得控除を差し引く前の金額で判定します。

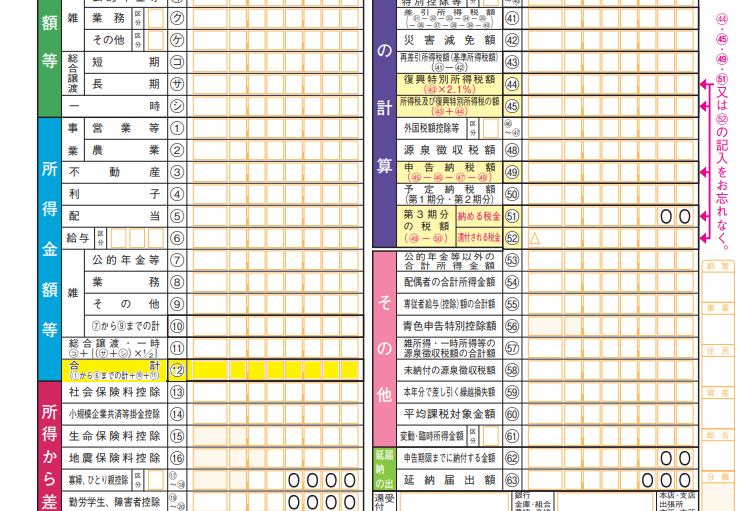

つまり、確定申告書第1表の合計所得金額(下図の黄色マーカーを付した⑫欄の数字)が58万円以下であるかどうかを判定します。

※ 2025(令和7)年度税制改正では、基礎控除と給与所得控除が引き上げられたため、扶養親族等の所得要件も変わっています。

したがって、給与所得だけの場合は、給与の年間収入が123万円以下であれば、合計所得金額が58万円以下になります(給与収入123万円-給与所得控除額65万円=給与所得58万円)。

詳細については、「扶養親族等の所得要件・住宅借入金等特別控除・生命保険料控除の見直し(令和7年度税制改正)」をご参照ください。

なお、合計所得金額については、「『合計所得金額』『総所得金額』『総所得金額等』の違いとは?」をご参照ください。

3.社会保険の扶養の判定(協会けんぽの場合)

社会保険(健康保険・厚生年金)の被扶養者に該当する条件は、日本国内に住所(住民票)を有しており、被保険者(扶養する人)により主として生計を維持されていること、および「収入要件」と「同一世帯の条件」のいずれにも該当した場合です(同一世帯の条件の説明は省略します)。

【収入要件】

年間収入130万円未満※(60歳以上または障害者の場合は、年間収入180万円未満)かつ

・同居の場合は収入が被保険者(扶養する人)の収入の半分未満

・別居の場合は収入が被保険者(扶養する人)からの仕送り額未満

上記の収入要件に関する注意点は、次のとおりです。

(1) 年間収入とは、過去の収入のことではなく、被扶養者に該当する時点および認定された日以降の年間の見込み収入額のことをいいます(給与所得等の収入がある場合は月額108,333円以下、雇用保険等の受給者の場合は日額3,611円以下であれば要件を満たします)。

また、被扶養者の収入には、雇用保険の失業等給付、公的年金、健康保険の傷病手当金や出産手当金も含まれます。

(2) 収入が被保険者(扶養する人)の収入の半分以上の場合であっても、被保険者(扶養する人)の年間収入を上回らないときで、日本年金機構がその世帯の生計の状況を総合的に勘案して、被保険者(扶養する人)がその世帯の生計維持の中心的役割を果たしていると認めるときは被扶養者となることがあります。

このような収入要件がありますが、先に述べたように個人事業主の場合は、収入から経費を差し引いた所得が130万円未満(又は180万円未満)であれば、扶養に入ることができます。

130万円未満であるかどうかを判定するにあたっては、次の点に注意が必要です。

(1) 事業所得の他に所得がある場合は、それらの合計額で130万円未満であるかどうかを判定します。

(2) 青色申告者の場合は、青色申告特別控除額を差し引く前の所得で判定します。

(3) 社会保険料控除や基礎控除などの所得控除を差し引く前の金額で判定します。

(2)の青色申告特別控除額は、あくまでも税制上の特典ですので、社会保険の扶養を判定する際の所得の算定上は控除できません。それ以外の青色申告決算書に記載した経費は差し引くことができます。

※ 令和7年度税制改正によって19歳以上23歳未満の親族等を扶養する場合における特定扶養控除の要件の見直し等が行われたことを踏まえ、扶養認定日が2025(令和7)年10月1日以降で、扶養認定を受ける人(被扶養者)が19歳以上23歳未満の場合(被保険者の配偶者を除く)は、現行の「年間収入130万円未満」が「年間収入150万円未満」に変わります。この「年間収入要件」以外の要件に変更はありません。

年齢要件(19歳以上23歳未満)は、扶養認定日が属する年の12月31日時点の年齢で判定します。例えば、扶養認定を受ける人が令和7年11月に19歳の誕生日を迎える場合には、令和7年(暦年)における年間収入要件は150万円未満となります。

ただし、令和7年10月1日以降の届出で、令和7年10月1日より前の期間について認定する場合は、19歳以上23歳未満の被扶養者にかかる年間収入の要件は130万円未満で判定します。

詳細については、「令和7年10月1日から19歳以上23歳未満の人の健康保険の被扶養者認定基準が年収150万円未満に変わります」をご参照ください。

4.社会保険の扶養の判定(健康保険組合の場合)

上記3で確認した内容は、政府が管掌する全国健康保険協会(協会けんぽ)の場合です。

被保険者(扶養する人)の勤め先が、大手企業やグループ企業で構成される健康保険組合に加入している場合は、健康保険組合ごとに収入要件の取扱いが異なります。

例えば、A健康保険組合の場合は、収入(売上)から差し引ける経費は売上原価のみであるのに対し、B健康保険組合の場合は、売上原価と人件費が差し引ける、などです。

被保険者(扶養する人)の勤め先が加入しているのは協会けんぽなのか健康保険組合なのか、健康保険組合に加入している場合はどのような扶養条件があるのか、事前に確認しておくことが大事です。