毎年7月10日は、事務手続きの期限が集中します。代表的なものを挙げると、労働 保険(労災保険・雇用保険)の年度更新、社会保険(健康保険・厚生年金保険)の算定基礎届、納期の特例(源泉所得税)、新年度の特別徴収住民税の納付開始などがあります。

以下では、これらの手続きの概要について確認します。

1.労働保険の年度更新

労災保険と雇用保険をあわせて労働保険といいます。

労働保険の保険料は、前年4月1日から当年3月31日までの1年間を単位として計算し、その額はすべての労働者(雇用保険については被保険者)に支払われる賃金の総額※1に、その事業ごとに定められた保険料率を乗じて算定します※2。

事業主は、新年度の概算 保険料を納付するための申告・納付と、前年度の保険料を精算するための確定保険料の申告・納付の手続きが必要です。これを年度更新といいます。

この年度更新の手続きは、毎年6月1日から7月10日までの間(土日祝日を除く)に行わなければなりません。

※1 賃金の総額には、通勤手当等の交通費(非課税分、現物支給の定期代等)を含みます。

※2 2025(令和7)年度の保険料率については、「令和7年度の雇用保険料率が改定されます(労災保険料率・子ども子育て拠出金率は据え置き)」をご参照ください。

2.社会保険の算定基礎届

健康保険と厚生年金保険をあわせて社会保険といいます。

事業主は、社会保険の被保険者の実際の報酬と標準報酬月額との間に大きな差が生じないように、7月1日現在で使用している全被保険者の当年3か月間(4月、5月、6月)に支払った給与等を算定基礎届によって届出をする必要があります。

このように、毎年1回標準報酬月額の見直しを行うことを定時決定といい、見直し後の標準報酬月額は、原則として当年9月から翌年8月までの各月に適用されます。

算定基礎届(届出用紙)は、6月中旬以降に事業所あてに送付され、5月中旬頃までに届出された被保険者の氏名、生年月日、従前の標準報酬月額等が印字されています※3。

算定基礎届の提出期間は、毎年7月1日から7月10日まで(10日が土曜または日曜の場合は、翌営業日が提出期限)とされています※4。

※3 定時決定は、7月1日現在で事業所に在籍している全被保険者(従業員・役員)を対象として行われる標準報酬月額の見直しであるため、6月30日以前に退職・退任した従業員・役員については定時決定の対象外となります。

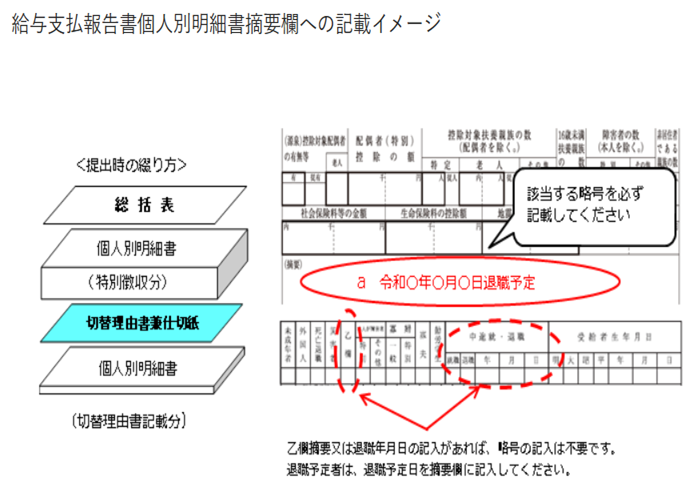

したがって、6月30日以前に退職・退任した従業員・役員の情報が印字されている場合には、算定基礎届の「備考」欄の「9 その他」欄に「退職・退任年月」を記入します。

※4 算定基礎届送付時に同封されている返信用封筒により事務センターへ郵送する場合は、7月1日より前に郵送すると事務センターに届かずに戻ってくることがあるようですので、算定基礎届は提出期間内に提出する必要があります。

3.納期の特例

事業主は、源泉徴収した所得税及び復興特別所得税(以下「所得税等」といいます)を、原則として、給与などを実際に支払った月の翌月10日までに国に納めなければなりません。

ただし、給与の支給人員が常時10人未満である事業主は、源泉徴収した所得税等を半年分まとめて納めることができる特例があります。これを納期の特例といいます※5。

この特例の適用を受けていると、その年の1月から6月までに源泉徴収した所得税等は7月10日、7月から12月までに源泉徴収した所得税等は翌年1月20日が、それぞれ納付期限となります。

ただし、この特例の適用対象となるのは、給与や退職金から源泉徴収をした所得税等と、税理士、弁護士、司法書士などの一定の報酬から源泉徴収をした所得税等に限られています※6。

※5 納期の特例については、「納期の特例の要件である「常時10人未満」とは?」、「納期の特例はいつから適用される?」、「納期の特例の要件に該当しなくなった場合の届出と納期限」をご参照ください。

※6 納期の特例の対象とならない外交員報酬などについては、報酬を支払った月の翌月10日までに、源泉徴収した所得税等を納めなければなりません(関連記事:「外交員報酬に係る源泉徴収税額の計算方法」、「ホステス等に支払う報酬・料金の源泉徴収税額の計算方法」、「セミナー講師料を支払った場合の源泉徴収」)。

4.特別徴収した新年度の住民税の納付開始

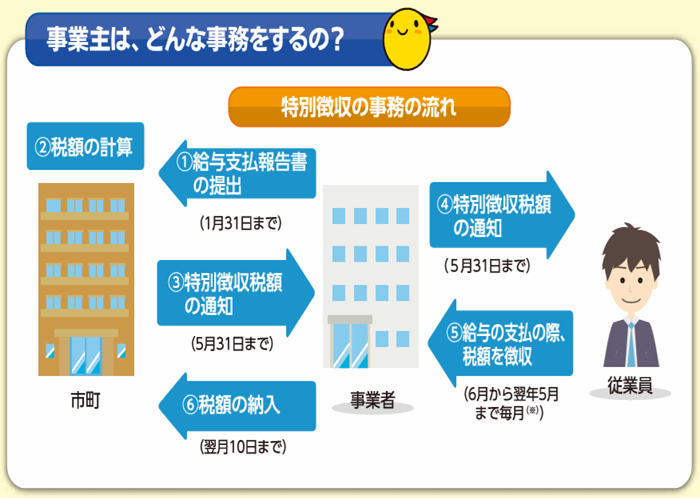

特別徴収とは、毎月の給与から差し引いた個人住民税を、事業主(給与支払者)が従業員(納税義務者)に代わり納付する制度で、所得税等の源泉徴収と同じ仕組みのものです。

特別徴収義務者である事業主は、従業員の給与から個人住民税を毎月天引きして、翌月10日までに納付しなければなりません。

新年度の個人住民税は6月に支給する給与から特別徴収を開始し、その特別徴収した新年度の個人住民税は、7月10日までに納付しなければなりません。年度が変わって特別徴収する個人住民税の額が変わりますので、注意が必要です。

なお、毎月納付する手間を減らす方法として、源泉徴収した所得税等と同様に、従業員が常時10人未満である事業主には納期を年2回とする納期の特例が個人住民税にも認められています。

源泉徴収した所得税等の納期限は7月10日(1月~6月徴収分)と1月20日(7月~12月徴収分)ですが、個人住民税の納期限は6月10日(12月~5月徴収分)と12月10日(6月~11月徴収分)となり、所得税等と個人住民税では納期限が異なります※7。

※7 個人住民税を毎月納付する手間を減らすには、納期の特例を受けることになりますが、所得税等と納期限がズレていますので、それを煩雑に感じる場合もあります。

そのような場合は、1年分(当年6月分~翌年5月分)の納付書を持参して一括納付することができる市区町村もあります。

特に届出は必要ありませんが、市区町村によって取扱いが異なりますので、事前に市区町村に相談・確認する必要があります。