確定申告と年末調整の際には、いろんな用語が出てきます。

例えば、「合計所得金額・総所得金額・総所得金額等」や「同一生計配偶者・控除対象配偶者」、「扶養親族・控除対象扶養親族」など多々あり、なんとなくわかっているけれどきちんと説明できない方もいるかもしれません。

これらの内容を正しく理解しておくことが正しい処理や判断を行う上で必要ですので、以下では確定申告と年末調整でよく出てくる用語の意味について確認します。

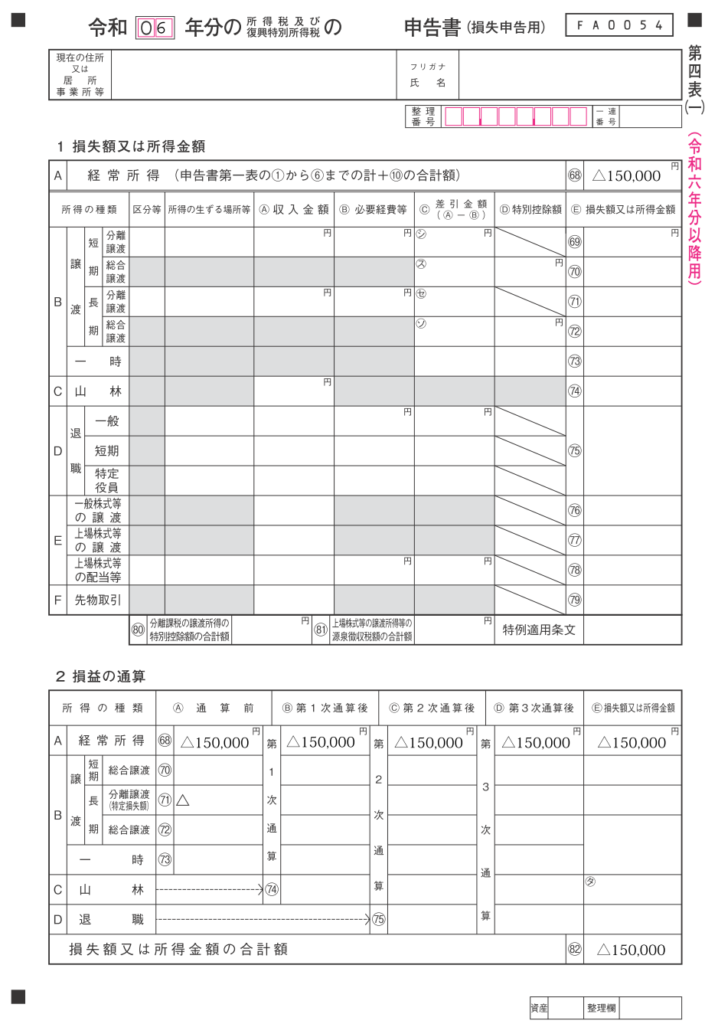

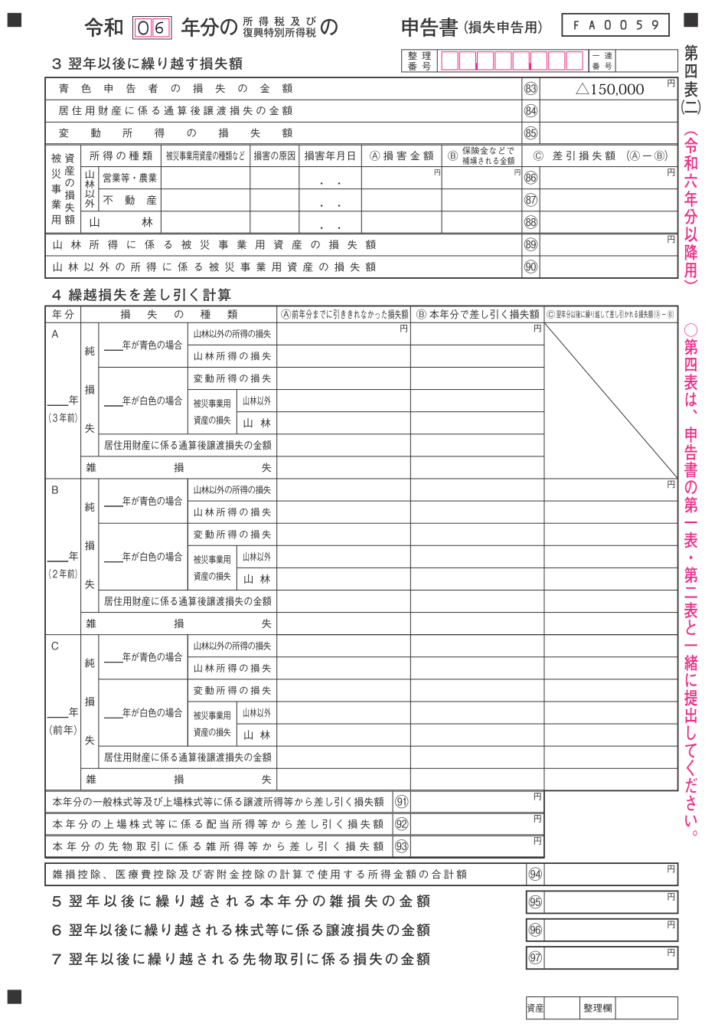

1.合計所得金額・総所得金額・総所得金額等

所得税や個人住民税の計算に用いられる用語として「合計所得金額」と「総所得金額等」があり、さらには「総所得金額」という用語もあります。

これらの用語の意味の違いを理解するポイントは、課税所得を計算する過程のどの段階で出てくるのかを把握することです。

詳細については、「『合計所得金額』『総所得金額』『総所得金額等』の違いとは?」をご参照ください。

2.生計を一にする(同一生計)

「生計を一にする」(同一生計)とは、日常の生活の資を共にすることをいいます。

会社員、公務員などが勤務の都合により家族と別居している又は親族が修学、療養などのために別居している場合でも、次のようなケースは生計を一にするものとして取り扱われます。

(1) 生活費、学資金又は療養費などを常に送金しているとき

(2) 日常の起居を共にしていない親族が、勤務、修学等の余暇には他の親族のもとで起居を共にしているとき

詳細については、「所得控除における『生計を一にする』の判定基準」をご参照ください。

3.障害者・特別障害者・同居特別障害者

障害者とは、その年の12月31日(年の中途で死亡した場合には、その死亡の日)の現況において、次のいずれかに該当する精神や身体に障害のある方をいいます。

(1) 身体障害者手帳や療育手帳、戦傷病者手帳、精神障害者保健福祉手帳の発行を受けている方

なお、「療育手帳」は、「愛護手帳」、「愛の手帳」や「みどりの手帳」など各自治体によって別の名称で呼ばれていることがあります。

(2) 精神保健指定医などにより知的障害者と判定された方

(3) 65歳以上の方で障害の程度が障害者に準ずるものとして市町村長等の認定を受けている方 など

特別障害者とは、障害者のうち、次の特に重度の障害のある方をいいます。

(1) 身体障害者手帳に身体上の障害の程度が一級又は二級と記載されている方

(2) 療育手帳に障害の程度が重度として「A」(「マルA」、「A2」など)と表示されている方

(3) 精神障害者保健福祉手帳に障害等級が一級と記載されている方

(4) 重度の知的障害者と判定された方

(5) いつも病床にいて、複雑な介護を受けなければならない方 など

同居特別障害者とは、特別障害者である同一生計配偶者や扶養親族で、納税者やその配偶者、生計を一にする親族の誰かとの同居を常としている方をいいます。

なお、老人ホームなどへ入所している場合は、同居を常としているとはいえません。

4.同一生計配偶者・控除対象配偶者・老人控除対象配偶者

同一生計配偶者とは、納税者の配偶者で次のいずれにも該当する方をいいます。

(1) その年の12月31日(年の中途で死亡した場合には、その死亡の日)の現況において、納税者と生計を一にしている

(2) 合計所得金額が48万円以下である※

(3) 青色申告者の事業専従者として給与の支払を受けていない又は白色申告者の事業専従者でない

控除対象配偶者とは、同一生計配偶者のうち、納税者の合計所得金額が1,000万円以下である場合の配偶者をいいます。

老人控除対象配偶者とは、控除対象配偶者のうち、年齢が70歳以上の方をいいます。

※ 2025(令和7)年度税制改正で、(2)の要件は「48万円以下」から「58万円以下」に変わりました(下記5の扶養親族の合計所得金額についても同じ)。詳細については、「扶養親族等の所得要件・住宅借入金等特別控除・生命保険料控除の見直し(令和7年度税制改正)」をご参照ください。

5.扶養親族・控除対象扶養親族・特定扶養親族・老人扶養親族・同居老親等・国外居住親族

扶養親族とは、その年の12月31日(年の中途で死亡した場合には、その死亡の日)の現況において、次のいずれにも該当する方をいいます。

(1) 配偶者以外の親族(6親等内の血族及び3親等内の姻族)、都道府県知事から養育を委託された児童(いわゆる里子)又は市町村長から養護を委託された老人である

(2) 納税者と生計を一にしている

(3) 合計所得金額が48万円以下である(2025(令和7)年度税制改正で58万円以下に変わりました)

(4) 青色申告者の事業専従者として給与の支払を受けていない又は白色申告者の事業専従者でない

控除対象扶養親族とは、扶養親族のうち、年齢が16歳以上の方をいいます。

なお、扶養親族が国外居住親族である場合には、次のいずれかに該当する方に限り、控除対象扶養親族に該当します。

(1) 年齢が16 歳以上30 歳未満の方

(2) 年齢が70 歳以上の方

(3) 年齢が30歳以上70歳未満で、留学により国内に住所及び居所を有しなくなった方

(4) 年齢が30歳以上70歳未満で、障害者である方

(5) 年齢が30歳以上70歳未満で、納税者からその年中において生活費又は教育費に充てるための支払を38万円以上受けている方

特定扶養親族とは、控除対象扶養親族のうち、年齢が19歳以上23歳未満の方をいいます。

老人扶養親族とは、控除対象扶養親族のうち、年齢が70歳以上の方をいいます。

同居老親等とは、老人扶養親族のうち、納税者やその配偶者の直系尊属(父母、祖父母など)で、納税者やその配偶者との同居を常としている方をいいます。

なお、老人ホームなどへ入所している場合は、同居を常としているとはいえません。

国外居住親族とは、非居住者(国内に住所を有せず、かつ、現在まで引き続いて1年以上国内に居所を有しない個人)である親族をいいます。

確定申告において、国外居住親族に係る扶養控除、配偶者(特別)控除又は障害者控除の適用を受ける場合には、その親族に係る「親族関係書類」及び「送金関係書類」(扶養控除の場合は、扶養親族の区分に応じて、「38万円送金書類」又は「留学ビザ等書類」が必要になる場合があります)の添付等が必要です。

6.特定取得・特別特定取得・特例取得・特別特例取得・特例特別特例取得

特定取得とは、住宅の新築、取得又は増改築等に係る対価の額等に含まれる消費税額及び地方消費税額の合計額が10%又は8%の税率により課されるべきものである場合の住宅の取得等をいいます。

特別特定取得とは、住宅の新築、取得又は増改築等に係る対価の額等に含まれる消費税額及び地方消費税額の合計額が10%の税率により課されるべきものである場合(特定増改築等住宅借入金等特別控除の適用を受ける場合を除きます)の住宅の取得等をいいます。

特例取得とは、特別特定取得のうち、特別特定取得に係る契約が次の区分に応じ、それぞれ以下の日までに締結されているものをいいます。

(1) 居住用家屋の新築…令和2年9月30日までの期間

(2) 居住用家屋で建築後使用されたことのないもの(新築住宅)若しくは既存住宅の取得又は居住の用に供する家屋の増改築等…令和2年11月30日までの期間

特別特例取得とは、特別特定取得のうち、特別特定取得に係る契約が次の区分に応じ、それぞれ次に定める期間内に締結されているものをいいます。

(1) 居住用家屋の新築…令和2年10月1日から令和3年9月30日までの期間

(2) 居住用家屋で建築後使用されたことのないもの(新築住宅)若しくは既存住宅の取得又は居住の用に供する家屋の増改築等…令和2年12月1日から令和3年11月30日までの

期間

特例特別特例取得とは、特別特例取得に該当する場合で、床面積が40㎡以上50㎡未満の住宅の取得等をいいます。