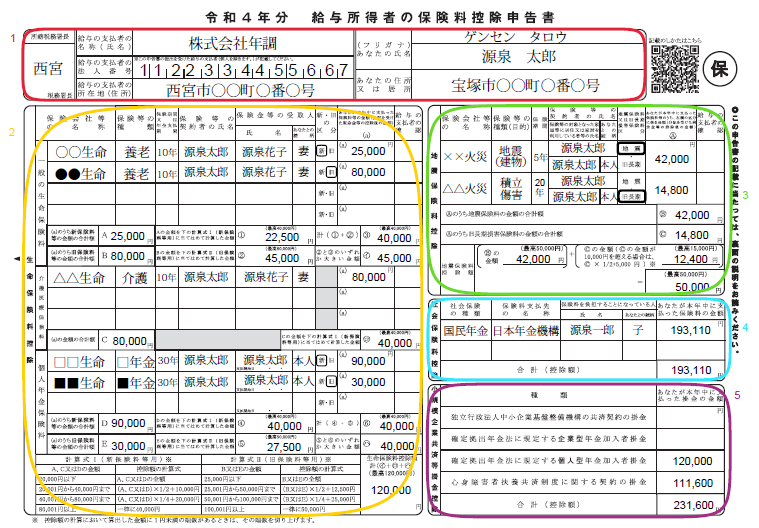

保険料控除申告書は、給与の支払を受ける人(給与所得者)が、その年の年末調整において生命保険料控除、地震保険料控除、社会保険料控除、小規模企業共済等掛金控除を受けるために給与の支払者(勤務先)に提出するものです。

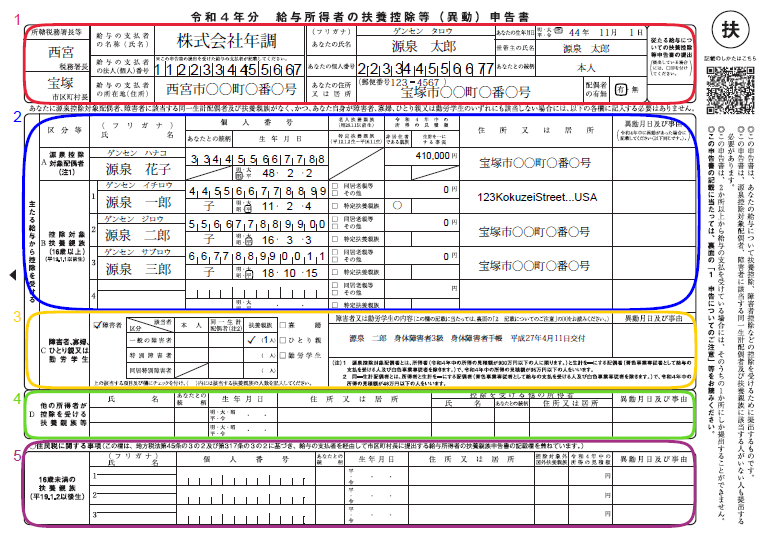

今回は、生命保険料控除申告書の書き方について確認します。なお、令和4年分扶養控除等申告書については、本ブログ記事「令和4年分給与所得者の扶養控除等(異動)申告書の書き方と記載例」を、令和4年分基礎控除・配偶者控除等・所得金額調整控除申告書については「令和4年分基礎控除・配偶者控除等・所得金額調整控除申告書の書き方と記載例」を、年末調整で勤務先に提出する書類については「年末調整に必要な書類(各種申告書と証明書等)」をご参照ください。

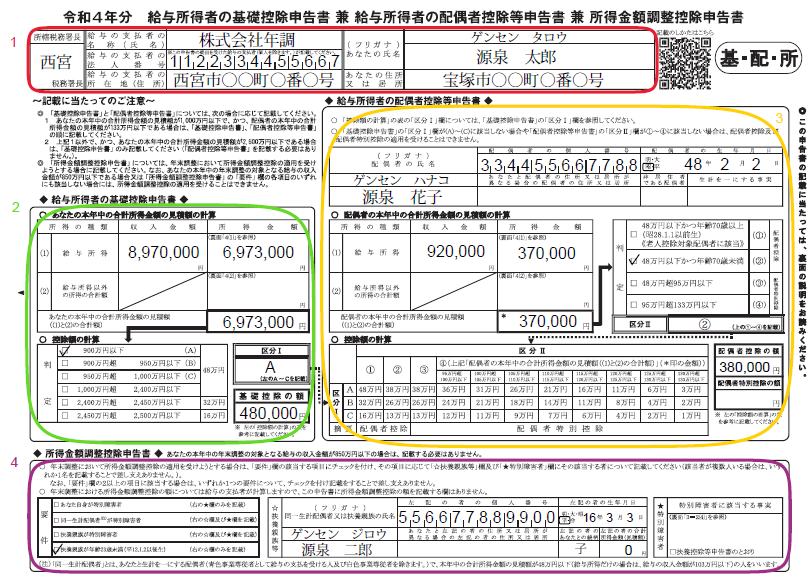

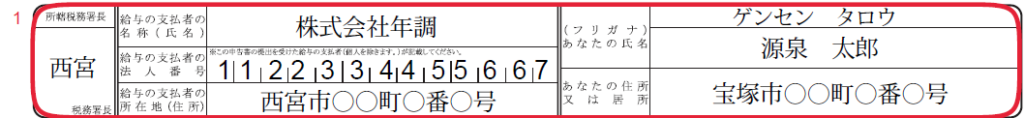

1.氏名、住所などの記入

(1) 所轄税務署長

給与の支払者の所在地等の所轄税務署長を記入します。

(2) 給与の支払者の法人番号

この申告書を受理した給与の支払者が、給与の支払者の法人番号を付記します。

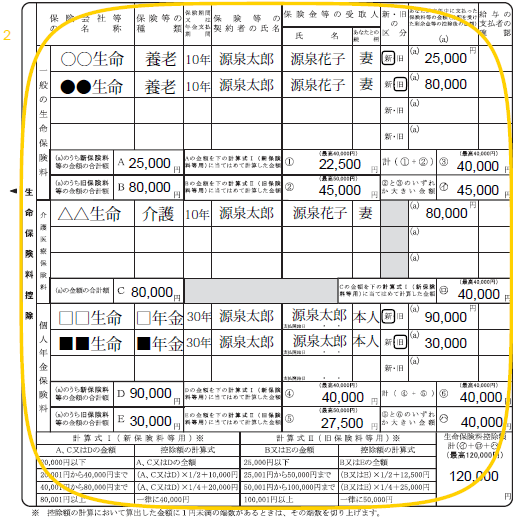

2.生命保険料控除の記入

(1) 控除証明書の内容を記入(転記)

保険会社から送られてきた生命保険料控除証明書や契約証書などを参考に、下記項目を記入します。

| 項目 | 記入内容 |

|---|---|

| 保険会社等の名称 | 保険会社等の名称(略称可) |

| 保険等の種類 | 控除証明書の「保険種類」 |

| 保険期間又は年金支払期間 | 控除証明書の「保険期間」 |

| 保険等の契約者の氏名 | 控除証明書に記載されている人の「氏名」 |

| 保険金等の受取人 | 控除証明書に記載されている「保険金受取人名」(控除証明書に記載が無い場合は、契約証書等を参照) |

| あなたとの続柄 | 自分の場合は「本人」、それ以外の場合は「妻、夫、配偶者、父、母、子」など |

| 新・旧の区分 | 控除証明書に記載されている「適用制度」の新旧の区分 |

| あなたが本年中に支払った保険料等の金額 | 控除証明書に記載されている参考欄の「12月末時点の申告予定額」 |

| 給与の支払者の確認印 | 勤務先の記入欄なので記入不要 |

なお、保険料控除を受けるためには、保険金等の受取人があなた又はあなたの配偶者や親族(個人年金保険料については親族を除きます)であることが必要です(参考:本ブログ記事「妻が契約者でも夫の生命保険料控除の対象にできるか?」)。

また、「給与所得者の保険料控除申告書」を提出する際は、旧生命保険料で一契約の保険料の金額が9,000円以下であるものを除き、証明書類の添付等が必要です。

(2) 控除額の計算

保険料控除申告書の下部に記載されている「計算式Ⅰ(新保険料等用)」「計算式Ⅱ(旧保険料等用)」に当てはめて控除額を計算します。控除額の計算において算出した金額に1円未満の端数があるときは、その端数を切り上げます。

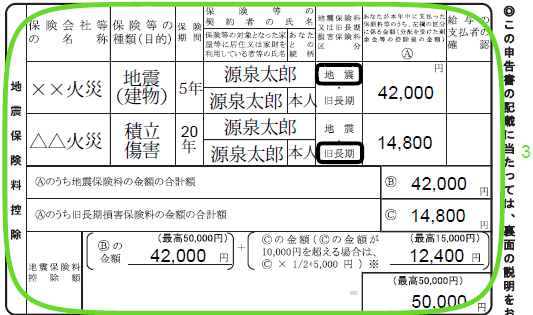

3.地震保険料控除の記入

地震保険料控除についても生命保険料控除と同じように、保険会社から送られてきた地震保険料控除証明書の内容を記入(転記)して、地震保険料控除額の計算式に当てはめて控除額を計算します。

なお、保険等の対象となった家屋等に居住又は家財を利用している人は、あなた又はあなたと生計を一にする親族であることが必要です(参考:本ブログ記事「賃貸住宅に住んでいる場合に地震保険料控除の適用はあるか?」)(同一生計を要件とする所得控除については、本ブログ記事「所得控除における『生計を一にする』の判定基準」をご参照ください)。

また、「給与所得者の保険料控除申告書」を提出する際は、証明書類の添付等が必要です。

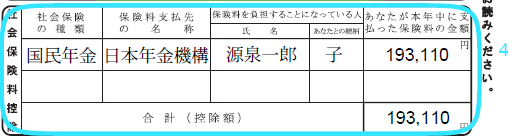

4.社会保険料控除の記入

国民年金保険料など、あなたが直接支払った社会保険料を記入します。給与から差し引かれた社会保険料は記入しません。

具体的には、次のような場合に記入が必要です。

(1) 勤務先が社会保険に未加入で、国民年金保険料・国民健康保険料を自分で支払っている場合

(2) 年の途中で就職し、それまでは国民年金保険料・国民健康保険料を支払っていた場合

(3) 配偶者、親、子の代わりに国民年金保険料・国民健康保険料を支払っている場合

これらに該当する場合は、下記項目を記入します。

| 項目 | 記入内容 |

|---|---|

| 社会保険の種類 | 国民年金、国民年金基金、国民健康保険など |

| 保険料支払先の名称 | 日本年金機構、市区町村名など |

| 保険料を負担することになっている人 | あなたや家族の氏名 |

| あなたとの続柄 | 自分の場合は「本人」、それ以外の場合は「妻、夫、配偶者、父、母、子」など |

| あなたが本年中に支払った保険料の金額 | ①国民年金や国民年金基金の場合 控除証明書に記載されている「合計額(納付済額+見込額)」 ②国民健康保険料(税)の場合 控除証明書がないので、領収書等から支払額を集計 |

| 合計(控除額) | すべての額の合計 |

なお、国民年金と国民年金基金については控除証明書の添付等が必要ですが、国民健康保険は控除証明書がありません(勤務先から「市町村の支払額の通知書」の提出を求められる場合があります)。

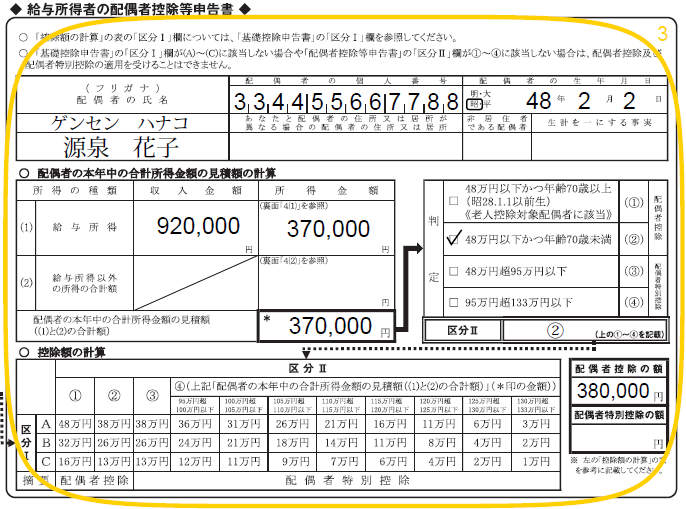

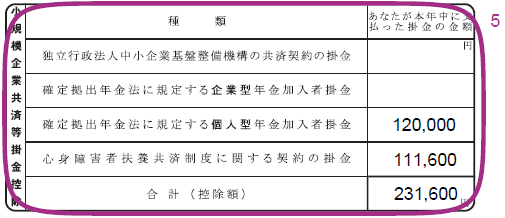

5.小規模企業共済等掛金控除の記入

iDeCo(個人型確定拠出年金)の掛金など、あなたが直接支払った小規模企業共済等掛金を記入します。給与から差し引かれた掛金は記入しません。

独立行政法人中小企業基盤整備機構や国民年金基金連合会、地方公共団体から送付された証明書をもとに下記項目の金額を記入します。

なお、「給与所得者の保険料控除申告書」を提出する際は、証明書類の添付等が必要です。

| 項目 | 記入内容 |

|---|---|

| 独立行政法人中小企業基盤整備機構の共済契約の掛金 | 小規模企業共済 ※フリーランスの退職金の準備のための掛金。 |

| 確定拠出年金法に規定する企業型年金加入者掛金 | 企業型DC(企業型確定拠出年金) ※企業が掛金を拠出し、従業員が運用する。通常は、給与から差し引かれるため記入不要。 |

| 確定拠出年金法に規定する個人型年金加入者掛金 | iDeCo(個人型確定拠出年金) ※自分で加入する。 |

| 心身障害者扶養共済制度に関する契約の掛金 | 心身障害者扶養共済掛金 ※障害者を扶養している保護者が毎月一定の掛金を支払うことで、保護者に万一のことがあったときに障害者に年金が支給される。 |