高速道路を利用する際にETCシステムにより料金を支払い、後日、クレジットカードによりその料金を精算している場合、クレジットカード会社が発行するクレジットカード利用明細書を保存するだけでは消費税の仕入税額控除を行うことはできないとされていました。

しかし、電子帳簿保存法のルール変更に伴い、一定の要件を満たす場合にはクレジットカード利用明細書を保存するだけで消費税の仕入税額控除を行うことができるようになりました。

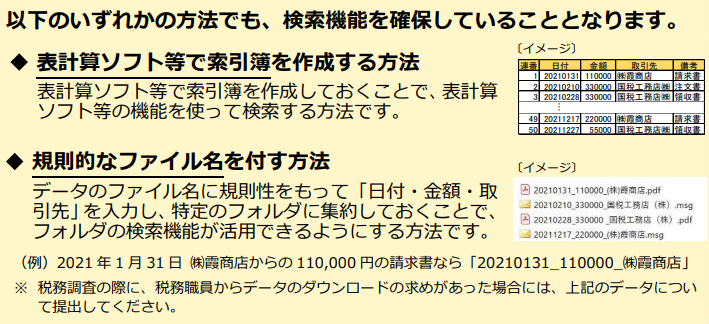

以下では、ETC利用時のインボイスの保存方法について、ETC利用証明書の取扱いを中心に確認します。

1.すべてのETC利用証明書の保存が必要(原則)

クレジットカード会社がそのカードの利用者に発行する「クレジットカード利用明細書」は、そのカード利用者に対して課税売上を行った売り手(高速道路会社)が作成・交付する書類ではなく、当該売り手(高速道路会社)の登録番号や適用税率なども記載されていないため、インボイスには該当しません。

したがって、ETCクレジットカード※1を使用した高速道路料金について仕入税額控除の適用を受けるためには、原則として、すべての取引について高速道路会社が運営するホームページ(ETC利用照会サービス)からダウンロードした「利用証明書※2」(簡易インボイス)を保存しなければなりません。

※1 ETCクレジットカードとはクレジットカード会社がETCシステムの利用のために交付するカードをいい、高速道路会社が発行するETCコーポレートカード及びETCパーソナルカードを除きます。

ETCコーポレートカード及びETCパーソナルカードを利用した場合は、月に一回発行される請求書がインボイスに対応した形式となります。

※2 利用料金が確定前の状態でETC利用照会サービスから発行される利用証明書は、インボイス対象外となりますのでご注意ください。

2.任意の一取引のETC利用証明書の保存で可(緩和その1)

しかし、ETCクレジットカードを使用して高速道路を利用する度に、すべての利用証明書をダウンロードして保存することは事務的な煩雑さを伴い、実務的には困難であると思われます。

そこで、高速道路の利用が多頻度にわたるなどの事情によりすべての利用証明書の保存が困難なときは、クレジットカード会社が発行するクレジットカード利用明細書※3と、高速道路会社及び地方道路公社など(以下「高速道路会社等」といいます)の任意の一取引※4に係る利用証明書をダウンロードして併せて保存することで、仕入税額控除の適用を受けることができるようになりました。

すべての利用証明書ではなく、任意の一取引に係る利用証明書をダウンロード・保存することでよくなりましたので、事務的な負担は大幅に緩和されました。

※3 個々の高速道路の利用に係る内容が判明するものに限ります。また、取引年月日や取引の内容、課税資産の譲渡等に係る対価の額が分かる利用明細データ等を含みます。

※4 複数の高速道路会社等の利用がある場合は、高速道路会社等ごとに任意の一取引の利用証明書を保存します。

3.ETC利用証明書の保存は不要(緩和その2)

上記2により、ETC利用時のインボイスの保存方法は大幅に緩和されたといえますが、電子帳簿保存法のルール変更に伴い、さらに保存方法が緩和されました。

2024(令和6)年4月に国税庁ホームページ「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A」の問103(高速道路利用料金に係る適格簡易請求書の保存方法)が改訂され、以下の注意書きが追記されました(下線は筆者による)。

適格請求書等につき、電磁的記録による提供を受けた場合、仕入税額控除の適用を受けるためには、電帳法に準じた方法により保存する必要があります(消令 50①、消規15の5)。この点、電帳法においては、当該適格請求書等の電磁的記録をダウンロードすることができる場合に、当該適格請求書等に係る電磁的記録の確認が随時可能な状態である場合には、必ずしも当該電磁的記録をダウンロードせずとも、その保存があるものとして、仕入税額控除の適用を受けることとして差し支えありません。

そのため、ETC利用照会サービスにおいてダウンロードできる期間(15か月間)に、繰り返し、同じ高速道路会社等の道路を利用しているような場合は、いつでも利用証明書をダウンロードできる状態にあるため、結果として、利用証明書のダウンロードは不要となり、クレジットカード利用明細書の保存のみで仕入税額控除の適用を受けることが可能です。なお、ダウンロードできる期間を超えて利用間隔に開きがある高速道路会社等の道路については、利用証明書のダウンロードが必要になりますのでご注意ください。

電子帳簿保存法では、WEB上で領収書等の確認が随時可能な状態である場合は、ダウンロード・保存は不要というルールに変更されました。

このルール変更に伴い、繰り返し(15か月に1回以上)ETCを利用している場合は、いつでも利用証明書をダウンロードできる状態にあるため利用証明書のダウンロードは不要となり、クレジットカード利用明細書の保存のみで仕入税額控除ができるようになりました。

ETC利用時のインボイスの保存方法について、ETC利用証明書の取扱いを中心にみると、「すべてのダウンロード・保存が必要」→「任意の一取引についてダウンロード・保存が必要」→「ダウンロード・保存は不要」というように緩和されています。