2024(令和6)年10月1日から、税金や社会保険などにおいて制度変更が行われるものがあります。

それらの中には、会社の経営や従業員の働き方などに影響を及ぼすものもありますので、どのような制度変更があるのかを確認しておくことは有意義であると思われます。

以下では、令和6年10月1日から変更される主な制度について確認します。

1.中小企業倒産防止共済掛金の損金算入制限

中小企業倒産防止共済制度(経営セーフティ共済)は、取引先事業者が倒産した際に無担保・無保証人で掛金の最大10倍(上限額8,000万円)の金額を借りることができ、中小企業が連鎖倒産や経営難に陥ることを防ぐための制度です。

取引先の突然の倒産などの「もしも」のときに備えるというのが本来の目的ですが、掛金全額(1年間で最大240万円)を損金または必要経費に算入できることから、節税対策としても活用されています。

一方、掛金の積立額は上限800万円とされており、上限に達した後は任意のタイミングで解約して解約手当金を受け取ることになりますが、この解約手当金は収益(益金または収入金額)となります。

黒字のタイミングで解約すれば解約手当金がすべて課税対象となってしまい、せっかくの損金算入が単なる課税の繰り延べになってしまいますので、節税効果を活かすためには解約するタイミングは重要です。

一般的には、赤字のタイミングで解約したり、役員退職金や大規模修繕などの大型の経費を計上するタイミングで解約して、解約手当金と相殺する方法があります。

さらに、解約した後にすぐに再加入して、掛金(前納すれば最大240万円)と解約手当金を相殺するという方法が用いられることがありましたが、この部分が中小企業庁に不適切であると指摘され、見直しが行われました。

その結果、2024(令和6)年10月1日以後に解約した中小企業倒産防止共済については、解約の日から2年を経過する日までの間に支出する掛金は損金算入することができないとされました。

これにより、解約後すぐに再加入して節税するというスキームが封じられることになります。

もし、再加入による掛金の損金算入を検討している場合は、令和6年9月30日までに現契約を一度解約した上で再加入する必要があります。

※ 損金算入制限については、「中小企業倒産防止共済の再加入後の損金算入制限に注意」をご参照下さい。

2.免税事業者等からの仕入れに係る経過措置の適用の制限

インボイス制度の下では、免税事業者等(消費者、免税事業者又は登録を受けていない課税事業者)からの課税仕入れについては、仕入税額控除のために保存が必要なインボイスの交付を受けることができないことから、仕入税額控除を行うことができません。

ただし、インボイス制度開始から一定期間(6年間)は、免税事業者等からの課税仕入れであっても、仕入税額相当額の一定割合(80%・50%)を仕入税額とみなして控除できる経過措置が設けられています。

| 期間 | 割合 |

|---|---|

| 令和5年10月1日から令和8年9月30日まで | 仕入税額相当額の80% |

| 令和8年10月1日から令和11年9月30日まで | 仕入税額相当額の50% |

上記経過措置が2024(令和6)年度税制改正により見直しが行われ、一の免税事業者等から行う当該経過措置の対象となる課税仕入れの額の合計額がその年又はその事業年度で税込み10億円を超える場合には、その超えた部分の課税仕入れについて、本経過措置は適用できないこととされました。

この改正は、2024(令和6)年10月1日以後に開始する課税期間から適用されます。

※ 経過措置については、「インボイス制度導入後の免税事業者からの仕入れに係る仕入税額控除の特例(経過措置)」をご参照下さい。

3.パート・アルバイトの社会保険加入義務の拡大

パートやアルバイトで働く方の社会保険(健康保険及び厚生年金保険)加入義務の判定基準が、2024(令和6)年10月1日から変わります。

パートやアルバイトで働く短時間労働者の方でも、一定の要件を満たす場合は社会保険に加入しなければなりません。

一定の要件とは次の4要件をいい、これらの要件をすべて満たす場合は社会保険の加入義務が生じます。

(1) 週の所定労働時間が20時間以上であること

(2) 所定内賃金が月額8.8万円以上であること

(3) 2か月を超える雇用の見込みがあること

(4) 学生でないこと

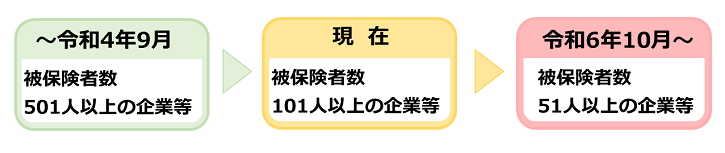

現在、厚生年金保険の被保険者数が101人以上の企業等で働く上記4要件を満たす短時間労働者は、社会保険の加入対象となっています。

この短時間労働者の加入要件がさらに拡大され、令和6年10月1日から厚生年金保険の被保険者数が51人以上の企業等で働く短時間労働者の社会保険加入が義務化されます。

今回の加入要件の拡大に伴い、該当するパート・アルバイトの方やその家族の生活、働き方の選択などに大きな影響を及ぼす可能性がありますので、事前に制度変更の周知を図る必要があります。

※ 加入要件の詳細については、「従業員51人以上の会社で働くパート・アルバイトの社会保険加入義務(令和6年10月1日~)」をご参照ください。

4.代表取締役等住所非表示措置

現行の会社法においては、株式会社の代表取締役など会社の代表者は氏名と住所を登記する必要があり、登記後はその氏名と住所が登記簿上で公開されます。

この登記簿上の代表者の住所について、2024(令和6)年10月1日から登記申請時に代表者の住所を非公開にすることができるという制度(代表取締役等住所非表示措置)が始まります。

この措置により、登記事項証明書等で公開が必要だった代表者の氏名と住所のうち、住所を非公開にすることができるようになります。

ただし、非公開にできるのは住所の一部であり、最小行政区画までは公開されます。つまり、市区町村(東京都においては特別区、指定都市においては区)までは公開されます。

なお、代表取締役等住所非表示措置が講じられた場合には、登記事項証明書等によって会社代表者の住所を証明することができないこととなるため、金融機関から融資を受けるに当たって不都合が生じたり、不動産取引等に当たって必要な書類(会社の印鑑証明書等)が増えたりするなど、一定の支障が生じることが想定されます。

そのため、代表取締役等住所非表示措置の申出をする前に、このような影響があり得ることについて、慎重かつ十分な検討が必要です。

※ 制度の詳細については、「令和6年10月1日から登記申請時に社長の住所を非公開にできます」をご参照ください。

5.給与所得者の保険料控除申告書

2024(令和6)年10月1日以後に提出する「給与所得者の保険料控除申告書」について、以下の「申告者との続柄」の記載を要しないこととされました。

(1) 社会保険料について、社会保険料のうちに自己と生計を一にする配偶者その他の親族が負担すべきものがある場合におけるこれらの者の申告者との続柄

(2) 新生命保険料及び旧生命保険料について、保険金、年金、共済金、確定給付企業年金、退職年金又は退職一時金の受取人の申告者との続柄

(3) 介護医療保険料について、保険金、年金又は共済金の受取人の申告者との続柄

(4) 新個人年金保険料及び旧個人年金保険料について、年金の受取人の申告者との続柄

6.地域別最低賃金の引き上げ

最低賃金は、パート、アルバイト、正社員、臨時、嘱託など雇用形態や呼称の如何を問わず、すべての労働者に適用されます。

近年は最低賃金引き上げの流れが続いており、2024(令和6)年度の全国加重平均は時給1,055円と過去最高となっており、引き上げ幅51円も過去最高となっています。

令和6年度の地域別最低賃金を見ると、最高額は東京都の1,163円、最低額は秋田県の951円となっています。

令和6年度地域別最低賃金は、令和6年10月1日から同年11月1日にかけて順次引き上げられる予定です。

※ 詳細については、「令和6年度地域別最低賃金が10月1日から順次引き上げられます」をご参照ください。

7.郵便料金の値上げ

2024(令和6)年10月1日から郵便料金が値上げされます。主な郵便料金の変更内容は次のとおりです。