源泉所得税の納付書を書く際に、源泉徴収されていない給料や士業に対する報酬を「支給額」欄に含めて記載するかどうか迷ったことはありませんか?

以下において、源泉徴収税額が0円の場合の「支給額」欄の記載について確認します。

1.給料等の場合

扶養の範囲内で働きたいアルバイトやパートの方は、勤務時間や日数を調整して、毎月の給料から源泉所得税を引かれない程度に給与を抑えることがあります(扶養控除等申告書を会社に提出して「甲」欄が適用される場合)。

例えば、社長とアルバイト従業員(AとBの2名)に対して、7月25日に次のように給料を支給したとします。

| |

支給額 |

社会保険 |

源泉所得税 |

| 社長 |

200,000円 |

28,520円 |

3,770円 |

| アルバイトA |

50,000円 |

0円 |

0円 |

| アルバイトB |

30,000円 |

0円 |

0円 |

| 合計 |

280,000円 |

28,520円 |

3,770円 |

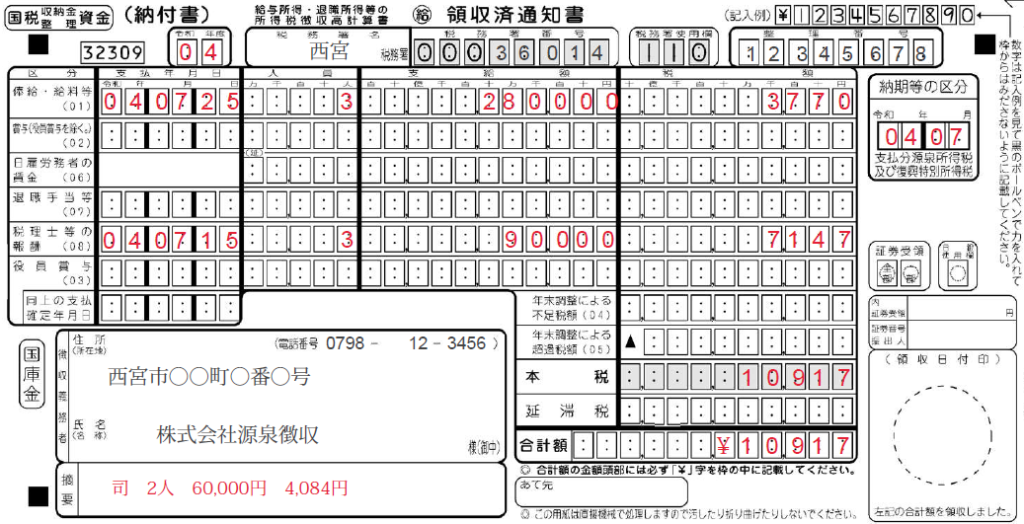

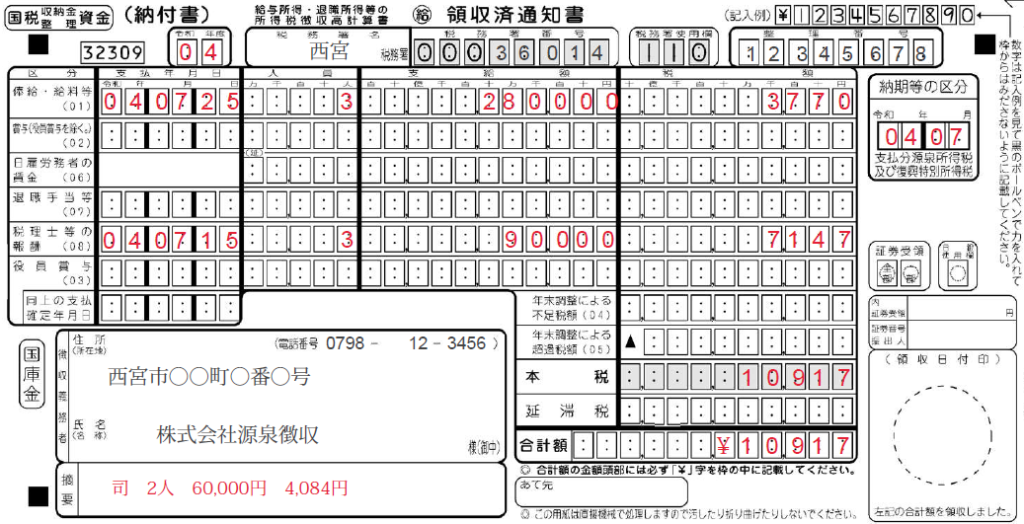

この場合、社長の給料200,000円と源泉徴収税額3,770円を納付書に記載することに疑問の余地はありません。

問題は、源泉徴収税額が0円であるアルバイトA・Bの給料も納付書に記載するかどうかです。

源泉徴収税額が0円なので、AとBの給料を記載しなくても納付税額に影響はありません。しかし、このような場合でもAとBの給料は納付書に記載しなければなりません。

つまり、源泉徴収されていない給料についても、納付書の「支給額」欄には記載しなければならないということです。

したがって、納付書の「支給額」欄には「280,000」、「税額」欄には「3,770」と記載します。

また、上記の例において社長の給料がなく、アルバイトのAとBだけに給料を支給した場合の納付書の記載は、次のようになります。

この場合、納付すべき税額が0円であっても、納付書を税務署に持参又は郵送により提出します。

ちなみに、給料の支給額も0円、源泉徴収税額も0円のときは、納付書を税務署に提出する必要はありません。

2.士業の報酬の場合

給料と同様に、税理士や司法書士などの個人経営の士業に対して支払った報酬についても所得税を源泉徴収して納付しなければなりません。一般的には、これらの士業の請求書等には、あらかじめ所得税の源泉徴収税額が記載されています。

しかし、以下のように、士業の請求書等に源泉徴収税額が記載されていないケースもあります。

(1) 個人経営の司法書士報酬等について

個人経営の司法書士や土地家屋調査士等に対する報酬については、1回に支払われる金額から10,000円を差し引いた残額に10.21パーセントの税率を乗じて源泉徴収税額を算出します。

例えば、税理士Cと司法書士D・Eに対して、7月15日に次のように報酬を支払ったとします。

| |

報酬支払額 |

源泉所得税 |

| 税理士C |

30,000円 |

3,063円 |

| 司法書士D |

50,000円 |

4,084円 |

| 司法書士E |

10,000円 |

0円 |

| 合計 |

90,000円 |

7,147円 |

※ Dに50,000円の報酬を支払った場合は、(50,000円-10,000円)×10.21%=4,084円が源泉徴収税額となります。

Eに10,000円の報酬を支払った場合は、(10,000円-10,000円)×10.21%=0円となり、源泉徴収税額は発生しません。

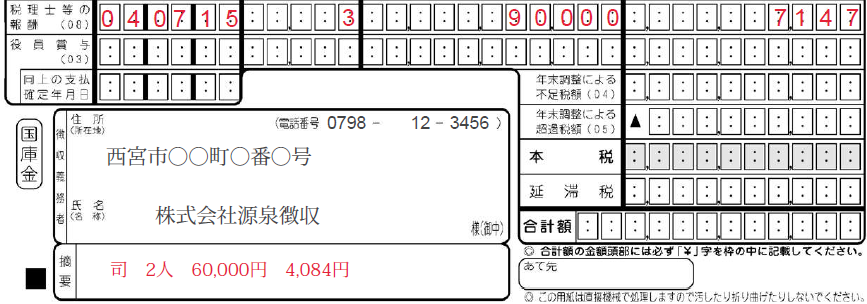

上記の場合、税理士Cと司法書士Dに対する報酬80,000円と源泉徴収税額7,147円を納付書に記載することに疑問の余地はありません。

問題は、源泉徴収税額が0円である司法書士Eの報酬10,000円も納付書に記載するかどうかです。

源泉徴収税額が0円なので、Eの報酬を記載しなくても納付税額に影響はありません。しかし、このような場合でもEの報酬は納付書に記載しなければなりません。

つまり、源泉徴収されていない個人経営の司法書士報酬についても、納付書の「支給額」欄には記載しなければならないということです。

したがって、納付書の「支給額」欄には「90,000」、「税額」欄には「7,147」と記載します(納付書の「摘要」欄には、「司」と表示し、その人員、支給額及び税額を記載します)。

(2) 税理士法人等に対する報酬について

上記(1)は「個人経営」の税理士、司法書士等の報酬に対する源泉徴収のケースでしたが、税理士法人や司法書士法人等の「法人」に支払う報酬については、「所得税」の源泉徴収は不要です。

例えば、司法書士法人Fに対して50,000円の報酬を支払ったとしても、その報酬から所得税の源泉徴収はしません。

ここで、司法書士法人Fに対して支払った報酬も納付書の「支給額」欄に記載すべきかどうかという疑問が生じます。

源泉徴収されていないという点では、個人の司法書士Eの報酬と同じですが、源泉所得税の納付書は「個人」の士業に対する報酬のみを記載することとなっています。

したがって、税理士法人や司法書士法人等の「法人」に支払った報酬は、納付書には記載しません。

3.源泉所得税納付書の記載例

例えば、7月中に次の給料(7月25日支給)・報酬(7月15日支払)の支払をした場合の源泉所得税納付書の記載例を示します。

| |

支給額 |

源泉所得税 |

| 社長 |

200,000円 |

3,770円 |

| アルバイトA |

50,000円 |

0円 |

| アルバイトB |

30,000円 |

0円 |

| 小計 |

280,000円 |

3,770円 |

| 税理士C |

30,000円 |

3,063円 |

| 司法書士D |

50,000円 |

4,084円 |

| 司法書士E |

10,000円 |

0円 |

| 司法書士法人F |

50,000円 |

0円 |

| 小計 |

140,000円 |

7,147円 |