2023(令和5)年10月1日から適格請求書等保存方式(以下、「インボイス制度」といいます)がスタートします。

インボイス制度の下では、適格請求書発行事業者は、取引の相手方(課税事業者に限ります)から求められたときは、適格請求書又は適格簡易請求書を交付し、その写しを保存しなければなりません(免税取引、非課税取引及び不課税取引のみを行った場合については、適格請求書等の交付義務はありません)。

以下では、適格請求書と適格簡易請求書の記載事項について確認します。

1.適格請求書

適格請求書とは、次の事項が記載された書類(請求書、納品書、領収書、レシート等)をいいます。

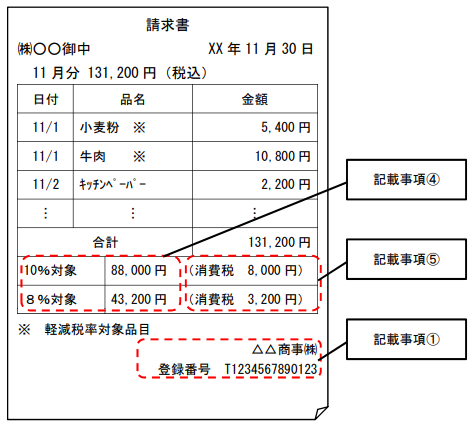

現行の区分記載請求書等保存方式(2019(令和1)年10月1日~2023(令和5)年9月30日)における請求書等の記載事項に加え、①、④及び⑤の下線部分が追加されます。

① 適格請求書発行事業者の氏名又は名称及び登録番号

② 課税資産の譲渡等を行った年月日

③ 課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨)

④ 課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率

⑤ 税率ごとに区分した消費税額等(消費税額等とは、消費税額及び地方消費税額に相当する金額の合計額のことです)

⑥ 書類の交付を受ける事業者の氏名又は名称

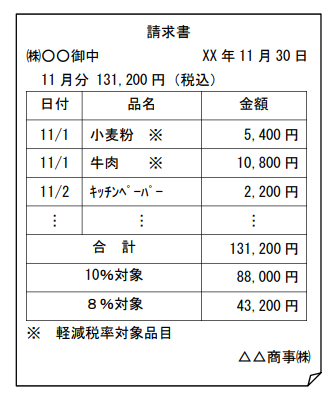

例えば、飲食料品や日用雑貨の販売を行っている事業者が、現行の区分記載請求書等保存方式の下で発行している区分記載請求書の記載例は、次のようになります。

この事業者が適格請求書発行事業者となった場合に発行する適格請求書の記載例は、次のようになります。

区分記載請求書の記載事項と比較すると、①、④及び⑤の記載事項が追加されています。

なお、適格請求書の様式は、法令等で定められていません。適格請求書として必要な事項が記載された書類であれば、請求書、納品書、領収書等その名称にかかわらず、適格請求書に該当します。

2.適格簡易請求書

インボイス制度においては、適格請求書発行事業者が、小売業、飲食店業、写真業、旅行業、タクシー業又は駐車場業等のように不特定かつ多数の者を相手方として事業を行う場合には、適格請求書に代えて適格簡易請求書を交付することができます。

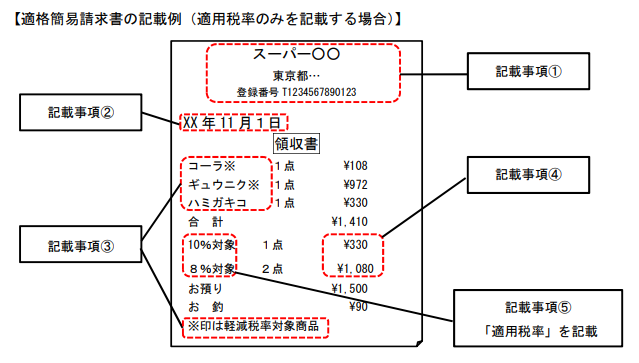

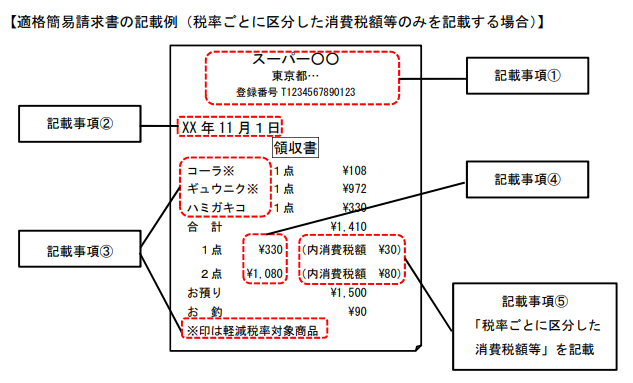

適格簡易請求書の記載事項は、適格請求書の記載事項よりも簡易なものとされており、適格請求書の記載事項と比べると、「書類の交付を受ける事業者の氏名又は名称」の記載が不要である点、「税率ごとに区分した消費税額等」又は「適用税率」のいずれか一方の記載で足りる点が異なります。

なお、具体的な記載事項は、次のとおりです。

① 適格請求書発行事業者の氏名又は名称及び登録番号

② 課税資産の譲渡等を行った年月日

③ 課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産の譲

渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨)

④ 課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額

⑤ 税率ごとに区分した消費税額等又は適用税率

例えば、小売業(スーパーマーケット)を営む事業者が、適格請求書発行事業者となった場合に発行する適格簡易請求書の記載例は、次のようになります(「適用税率のみを記載する場合」と「税率ごとに区分した消費税額等のみを記載する場合」の2例)。

なお、適格請求書及び適格簡易請求書の発行が免除されるケースについては、本ブログ記事「適格請求書等の発行が免除される場合とは?」をご参照ください。