臨時的な役員賞与は損金算入が認められませんが、事前確定届出給与の制度を利用すれば、役員賞与であっても届け出たとおりの支給をすれば損金算入が可能です※1。

事前確定届出給与の制度を利用するには、一定の日までに納税地の所轄税務署長に対して、あらかじめ確定している支給時期、支給金額のほか必要事項を記載した届出をしなければなりません※2。

もし、所轄税務署長へ届け出た支給額と実際の支給額が異なる場合には、事前確定届出給与に該当しないこととなり、損金不算入となります。

例えば、所轄税務署長に届け出た支給額よりも多く支給した場合には、超過部分だけではなく、届出支給額部分も含めた支給額全額が損金不算入となります。

また、届け出た支給額よりも少なく支給した場合にも、当該支給額全額が損金不算入となります。

少なく支給した場合は、届け出た支給額との間に未払部分が生じますが、たとえ、未払部分をその後一括して又は数回に分割して支給し、当該支給額との合計が届け出た支給額と一致したとしても、当該支給額全額が損金不算入となります。

事前確定届出給与は、支給時期及び支給金額が事前に確定していることが要件となっているため、超過額や未払額が発生するということは事前に確定していなかったということであり、したがって事前確定届出給与には該当せず、損金不算入となります。

これらのことを明確に示した裁判例が、以下の東京地裁令和6年2月21日判決(令和4年(行ウ)第566号)です。

原告の定時株主総会において、代表取締役2名に対してそれぞれ2,800万円の賞与を支給することが決議され、その決議内容に関する届出を原告は税務署に対して行っていましたが、実際に支給されたのがそれぞれ2,500万円であったため、税務署は事前確定届出給与に該当しないとして損金算入を認めず、東京地裁も税務署と同様の判断を下しています。

東京地裁はこの判決において、「事前に支給時期及び支給額が株主総会等において確定的に定められ、事前確定届出給与に関する届出がされたにもかかわらず、届けられた金額と異なる金額の役員賞与が支払われた場合に無制限に損金への算入を認めることとすれば、例えば、支給額を高額に定めて事前確定届出給与に関する届出を行うことによりあらかじめ枠取りをしておき、その後、上記のとおり届出をした金額より減額した額を支給するなどして損金の額をほしいままに操作し、法人税の課税を回避するなど、事前確定届出給与制度を設けた趣旨を没却し、課税の公平を害することになりかねない」として、支給額の合計額5,000万円を損金の額に算入することはできないと判示しています。

また、原告は、実際の支給額と届け出た支給額との差額(各300万円)については、役員給与の一部が未払の状態にすぎないなどと主張しましたが、東京地裁は、「未払賞与」を計上していない原告の会計処理に照らしてもにわかに認め難く、仮に一部が未払の状態にすぎないとしても、法34条1項2号の要件を満たすとはいえないなどとして、原告の主張を斥けています。

※1 届け出たとおりの支給をしなかった場合については、「事前確定届出給与(複数回支給)を届出通りに支給しなかった場合」、「事前確定届出給与(複数人支給)を特定の役員だけ届出通りに支給しなかった場合」、「事前確定届出給与を支給しなかった場合のリスクを回避するための手続き」をご参照ください。

※2 届出書の具体的な書き方については、「『事前確定届出給与に関する届出書』等の書き方と記載例」をご参照ください。

タグ: 役員給与

「事前確定届出給与に関する届出書」等の書き方と記載例

従来は臨時的ないわゆる役員賞与については損金算入が認められていませんでしたが、事前確定届出給与の制度を利用すれば、臨時的な給与(賞与)であっても一定の要件を満たせば損金算入が可能です。

この制度を利用するには、納税地の所轄税務署長に対して、あらかじめ確定している支給時期・支給金額のほか、必要事項を記載した届出書等を届出期限までに提出しなければなりません。

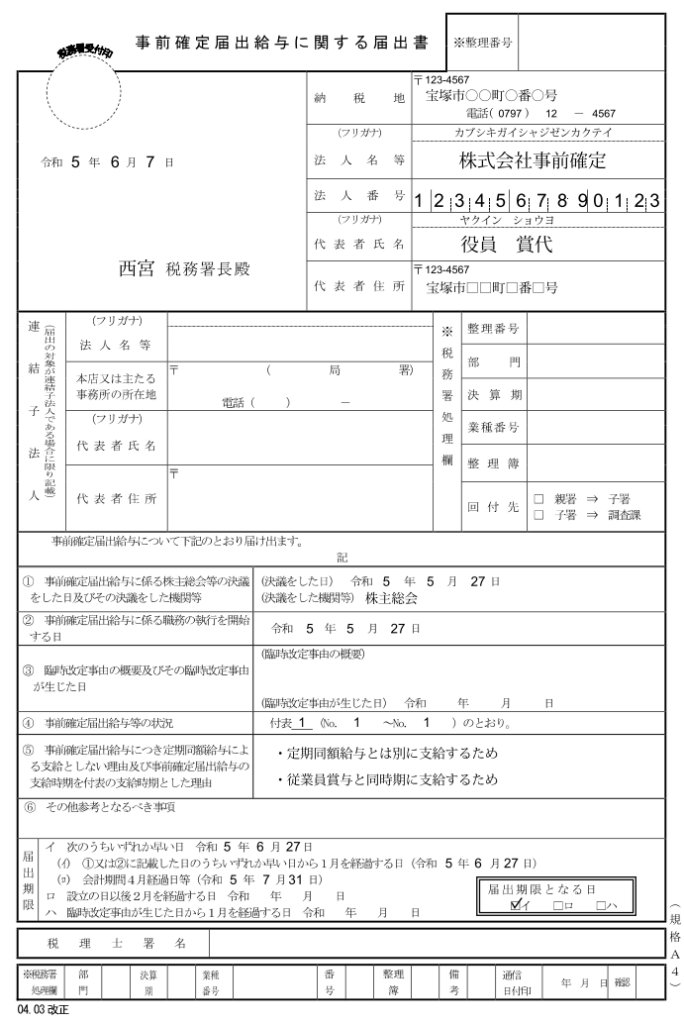

以下では、3月決算法人が2023(令和5)年5月27日に定時株主総会を開催し、それに基づく事前確定届出給与に関する届出を2023(令和5)年6月7日に届け出た場合の「事前確定届出給与に関する届出書」と「付表1(事前確定届出給与等の状況(金銭交付用))」について、書き方と記載例を確認します。

1.「事前確定届出給与に関する届出書」の書き方と記載例

以下において、「事前確定届出給与に関する届出書」の主な項目について書き方を確認します。その他の項目については、上図の記載例をご参照ください。

(1)「①事前確定届出給与に係る株主総会等の決議をした日及びその決議をした機関等」欄は、「株主総会」や「取締役会」など事前確定届出給与に関する決議をした機関名と決議日を記入します。

今回の例では、「決議をした日」が2023(令和5)年5月27日、「決議をした機関等」が株主総会となります。

(2)「②事前確定届出給与に係る職務の執行を開始する日」欄は、一般的に役員給与は定時株主総会から次の定時株主総会までの間の職務執行の対価であると考えられるため、定時株主総会開催日を記入します。

今回の例では、2023(令和5)年5月27日となります。

※ 事前確定届出給与対象者のうちその職務の執行を開始する日が異なる者がいる場合には、この欄の余白部分に、例えば「一部役員については令和○年○月○日」等と記載します。

(3)「届出期限」欄の「①又は②に記載した日のうちいずれか早い日から1月を経過する日」は、①又は②の翌日を起算日として暦に従って計算します。

今回の例では、①②ともに5月27日ですので、その翌日の5月28日が起算日となり6月27日が「1月を経過する日」になります。

(4)「届出期限」欄の「会計期間4月経過日等」は、会計期間開始の日から4月を経過する日を記入します。

今回の例では、会計期間開始日が2023(令和5)年4月1日ですので2023(令和5)年7月31日となります。

(5) 以上より、届出期限は(3)と(4)のうちいずれか早い日となりますので、今回の例では、2023(令和5)年6月27日が届出期限となります。

(注)定期給与を受けていない者に対して、株主総会等で決議した「所定の時期に確定した額の金銭等を交付する旨の定め」に基づいて継続して毎年支給する給与、例えば、非常勤役員に対して四半期ごとに支給する給与についても、この届出が必要となります。

ただし、同族会社に該当しない法人が、定期給与を支給しない役員に対して支給する給与で金銭によるものについては、この届出は必要ありません。

詳細については、本ブログ記事「届出不要の事前確定届出給与とは?」をご参照ください。

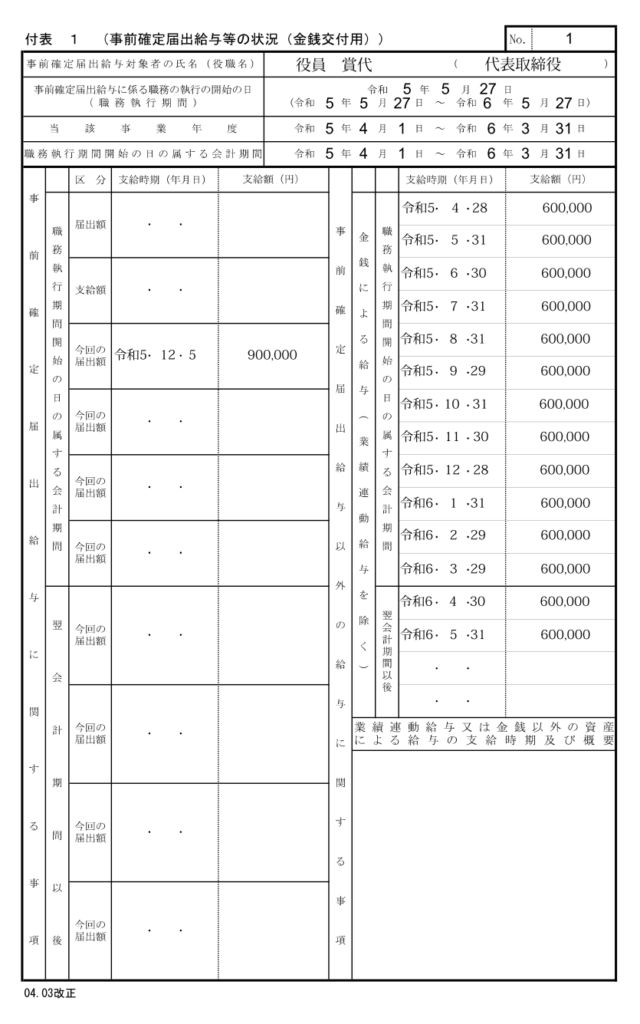

2.「付表1(事前確定届出給与等の状況(金銭交付用))」の書き方と記載例

この付表は、「所定の時期に確定した額の金銭を交付する旨の定め」に基づき支給する給与について届け出る場合に、「事前確定届出給与に関する届出書」に添付するものです。

以下において、「付表1(事前確定届出給与等の状況(金銭交付用))」の主な項目について書き方を確認します。その他の項目については、上図の記載例をご参照ください。

(1) 「事前確定届出給与に係る職務の執行の開始の日(職務執行期間)」欄には、「所定の時期に確定した額の金銭等を交付する旨の定め」に係る職務の執行の開始の日(定時株主総会の開催日など)及び職務執行期間(定時株主総会の開催日から次の定時株主総会の開催日までの期間など)を記載します。

(2) 「当該事業年度」欄には、この届出をする事業年度を記載します。

(3) 用紙左側の「事前確定届出給与に関する事項」の「支給時期(年月日)」欄及び「支給額(円)」欄には、次のように記載します。

① 「区分」欄の「届出額」欄は、前回以前の届出において届け出た事前確定届出給与の支給時期及び支給額について記載します。

② 「区分」欄の「支給額」欄は、①の事前確定届出給与の実際の支給時期及び支給額について記載します。

③ 「区分」欄の「今回の届出額」欄は、今回の届出において届け出る事前確定届出給与について、届出の時において予定されている支給時期及び支給額について記載します。

「今回の届出額」欄の記載例では、「令和5年12月5日に900,000円を支給する」こととしている事前確定届出給与について記載しています。

(4) 用紙右側の「事前確定届出給与以外の給与に関する事項」の「支給時期(年月日)」欄及び「支給額(円)」欄には、事前確定届出給与対象者に対して支給した、又は支給しようとする事前確定届出給与以外の給与について、届出の時において予定されている支給時期及び支給額を記載します。

なお、事前確定届出給与に関する届出はしたけれど実際には支給しなかった場合の手続き等については、本ブログ記事「事前確定届出給与を支給しなかった場合のリスクを回避するための手続き」をご参照ください。

事前確定届出給与を支給しなかった場合のリスクを回避するための手続き

従来は臨時的な役員賞与は損金算入が認められていませんでしたが、事前確定届出給与の制度を利用すれば、役員賞与であっても届出通りの支給をした場合は損金算入が可能です(届出書等の書き方については、本ブログ記事「『事前確定届出給与に関する届出書』等の書き方と記載例」をご参照ください)。

届出通りの支給をしなかった場合、例えば届出書に記載した支給時期や支給額と異なる時期や金額の支給をした場合は、その役員賞与は損金不算入となります※。

事前確定届出給与の届出はしたけれども実際には全く支給しなかった場合は、そもそも支給額が0円なので損金不算入額も0円となり、特段のリスクはないように見えます。

しかし、事前確定届出給与の支給をしなかった場合のリスクはあります。

今回は、事前確定届出給与の支給をしなかった場合のリスクと、そのリスクを回避するための手続きについて確認します。

※ 事前確定届出給与を届出通りに支給しなかった場合でも、損金算入できることがあります。詳細については、本ブログ記事「事前確定届出給与(複数回支給)を届出通りに支給しなかった場合」及び「事前確定届出給与(複数人支給)を特定の役員だけ届出通りに支給しなかった場合」をご参照ください。

1.事前確定届出給与の支給をしなかった場合のリスク

事前確定届給与は法人の節税対策として用いられる側面がありますが、実際の利益が当初見込んでいた利益よりも少なくなる場合は、事前確定届出給与の支給をやめることがあります。

例えば、事前確定届出給与100万円の支給時期が到来したけれどもその支給をしなかった場合は、そもそも支給額が0円なので損金不算入額も0円です。

しかし、この場合は次のようなリスクがあることに留意しなければなりません。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 役員賞与 | 100万円 | 未払金 | 100万円 |

| 未払金 | 100万円 | 債務免除益 | 100万円 |

届出額100万円と異なる金額を支給した場合は、その全額が損金不算入となりますが、支給額が0円なのでそもそも損金算入する金額がなく、損金不算入額も0円です。

会社としては株主総会等で役員賞与を支給しないという意思決定をしたため、会計上は役員賞与や未払金を認識(上記1行目の仕訳)することはありません(上記1行目の仕訳をするのは、会社に役員賞与を支払う意思がある場合です)。

しかし、支給日が到来した段階で役員に報酬請求権が発生するため、会社側には報酬を支給する債務(未払金)が発生します。つまり、税務上は上記1行目の仕訳のように考えます。

そうすると、税務上は役員賞与100万円を認識することになるので、これに対する所得税の源泉徴収が必要になります※。

また、株主総会等の決議の際に役員は辞退届を提出して報酬請求権を放棄したと考えられるため、会社側に生じた報酬を支給する債務(未払金)は消滅しますが、役員賞与の支給義務が免除されたことに対する収益(債務免除益)を会社側では認識することになります(上記2行目の仕訳)。

※ 根拠条文は、次の所得税法第183条第2項(源泉徴収義務)です。

2 法人の法人税法第二条第十五号(定義)に規定する役員に対する賞与については、支払の確定した日から一年を経過した日までにその支払がされない場合には、その一年を経過した日においてその支払があつたものとみなして、前項の規定を適用する。

2.リスクを回避するための手続き

事前確定届出給与を支給しなかった場合のリスクは、会社側では役員賞与を支払っていないにもかかわらず、①役員賞与に対する所得税の源泉徴収義務が生じる、②債務免除益に対して課税される、役員側では役員賞与をもらっていないにもかかわらず、所得税が課税されることです。

これらのリスクは、事前確定届出給与の支給日に役員の報酬請求権が発生することに端を発しています。

つまり、これらのリスクがあるのは、事前確定届出給与の支給日が到来した後(すでに役員の報酬請求権が発生した後)に、役員からの辞退届を受領したり株主総会等で不支給の決議をした場合です。

したがって、これらのリスクを回避するためには、事前確定届出給与の支給日が到来する前に、役員からの辞退届を受領して株主総会等で不支給の決議をすることが必要です。

所得税基本通達28-10(給与等の受領を辞退した場合)には、次のように規定されています。

28-10 給与等の支払を受けるべき者がその給与等の全部又は一部の受領を辞退した場合には、その支給期の到来前に辞退の意思を明示して辞退したものに限り、課税しないものとする。

なお、事前確定届出給与を支給しなかった場合に、支給しなかったことについて税務署へ届出(報告)する必要はありません。

会社が役員から建物を借りる場合の税務上の注意点

同族会社と役員の間で建物や土地の貸借を行う場合は、契約条件や賃料(家賃)等に恣意性が介入する余地があるため、第三者間の貸借にはない税務上の制約があります。

今回は、同族会社が役員から事業用の建物を借りる場合の税務上の注意点について確認します。

1.実際の家賃が標準の家賃より低い場合

会社が役員から建物を借りる場合の家賃については、第三者に貸す際の標準の家賃を基準としますが、会社と役員の間で決めた実際の家賃が標準の家賃より低い場合があります。

この場合、会社側では実際の家賃と標準の家賃との差額が役員からの受贈益(益金)となりますが、同額の支払家賃(損金)が発生しますので、法人税の課税上問題となるケースはほとんどありません。

(税務上の仕訳)支払家賃×××/受贈益×××

また、個人の所得税の課税上も認定課税の規定はないため、特段の問題は生じません。

ただし、会社が役員所有の建物を役員から一括借上げし、その建物を第三者に転貸するような場合(いわゆるサブリース)は、会社が役員に支払う家賃の設定には注意しなければなりません。

2.実際の家賃が標準の家賃より高い場合

実際の家賃が標準の家賃よりも高い場合については、その高い部分の金額が役員給与と認定される可能性があります。この場合、役員給与とみなされた部分の金額について源泉徴収が必要になります。

また、役員給与とみなされた部分の金額が、株主総会等で決議された役員給与の金額の限度額の範囲内であれば、定期同額給与として損金算入できます。

しかし、役員給与とみなされた部分の金額が、株主総会等で決議された役員給与の金額の限度額を超える場合は、その超える部分の金額が損金不算入とされ、法人税の課税上問題が生じます。

例えば、次のような場合を想定してみます。

| ・会社が役員に支払う実際の家賃:月額50万円 ・第三者に貸す場合の標準の家賃:月額20万円 ・株主総会で決議された役員給与の限度額:月額60万円 |

(1) 役員給与が月額25万円のとき

実際の家賃50万円と標準の家賃20万円との差額30万円が役員給与とみなされますので、役員給与は25万円+30万円=55万円となります。

これは株主総会で決議された役員給与の限度額60万円の範囲内ですので、定期同額給与に該当し、55万円全額が損金算入されます。

(2) 役員給与が月額60万円のとき

実際の家賃50万円と標準の家賃20万円との差額30万円が役員給与とみなされますので、役員給与は60万円+30万円=90万円となります。

これは株主総会で決議された役員給与の限度額60万円を超えていますので、その超える部分の金額30万円(90万円-60万円)が損金不算入とされます。

届出不要の事前確定届出給与とは?

1.事前確定届出給与の意義

事前確定届出給与とは、その役員の職務につき、所定の時期に確定額を支給する定めに基づいて支給する給与(定期同額給与及び業績連動給与を除く)で、一定の日までに納税地の所轄税務署長に対して、あらかじめ確定している支給時期、支給金額の他、必要事項を記載した届出をしている場合の当該給与をいいます(法人税法34条1項2号、法人税法施行令69条3項)。

従来は臨時的な役員賞与は損金算入が認められていませんでしたが、この事前確定届出給与の制度を利用すれば、臨時的な給与(賞与)であっても損金算入が可能です。

この事前確定届出給与については、国税庁ホームページにもその意義が次のように記載されています(下線は筆者、一部省略)。

事前確定届出給与とは、その役員の職務につき所定の時期に、確定した額の金銭又は確定した数の株式(カッコ内省略)若しくは新株予約権若しくは確定した額の金銭債権に係る特定譲渡制限付株式若しくは特定新株予約権を交付する旨の定め(カッコ内省略)に基づいて支給される給与で、定期同額給与及び業績連動給与のいずれにも該当しないもの(承継譲渡制限付株式又は承継新株予約権による給与を含み、次に掲げる場合に該当する場合には、それぞれ次に定める要件を満たすものに限ります。)をいいます。

(1) その給与が次のいずれにも該当しない場合 事前確定届出給与に関する届出をしていること

イ 定期給与を支給しない役員に対して同族会社に該当しない法人が支給する金銭による給与

ロ 省略

2.非同族会社が非常勤役員に支給する給与は届出不要

ここで気になるのが、(1)の部分です。(1)では「定期給与を支給しない役員(非常勤役員)に対して同族会社に該当しない法人(非同族会社)が支給する金銭による給与」に該当しない場合は、「事前確定届出給与に関する届出をしていること」が事前確定届出給与の要件とされています。

裏を返せば「非常勤役員に対して非同族会社が支給する金銭による給与」に該当する場合は、「事前確定届出給与に関する届出をしていること」が事前確定届出給与の要件ではないということです。

つまり、非同族会社が非常勤役員に支給する金銭による給与は、届出をしていなくても事前確定届出給与になるということです。

このことは、次の法人税基本通達9-2-12(定期同額給与の意義)の注意書きにも記載されています(下線筆者)。

9-2-12 法第34条第1項第1号《定期同額給与》の「その支給時期が1月以下の一定の期間ごと」である給与とは、あらかじめ定められた支給基準(慣習によるものを含む。)に基づいて、毎日、毎週、毎月のように月以下の期間を単位として規則的に反復又は継続して支給されるものをいうのであるから、例えば、非常勤役員に対し年俸又は事業年度の期間俸を年1回又は年2回所定の時期に支給するようなものは、たとえその支給額が各月ごとの一定の金額を基礎として算定されているものであっても、同号に規定する定期同額給与には該当しないことに留意する。

(注) 非常勤役員に対し所定の時期に確定した額の金銭を交付する旨の定めに基づいて支給する年俸又は期間俸等の給与のうち、次に掲げるものは、同項第2号《事前確定届出給与》に掲げる給与に該当する。

(1) 同族会社に該当しない法人が支給する給与

(2) 同族会社が支給する給与で令第69条第4項《事前確定届出給与》に定めるところに従って納税地の所轄税務署長に届出をしているもの

上記基本通達は、非常勤役員に対して所定の時期に支給する給与は定期同額給与に該当しないことを述べています(同族会社・非同族会社を問わず)。

そのうえで、注意書きの(1)において、非同族会社が非常勤役員に対して所定の時期に支給する確定した額の金銭による給与は、届出をしていなくても事前確定届出給与に該当することを述べています。

なお、同族会社が非常勤役員に対して所定の時期に支給する確定した額の金銭による給与は、届出をしていないと事前確定届出給与に該当しないことを(2)において述べています。

役員報酬月額を低額に抑えて賞与を支給する社会保険料節約術の税務上のリスク

1.社会保険料節約スキーム

社会保険料の負担を軽減するため、役員の報酬月額を極端に低く抑え、その代わりに賞与(事前確定届出給与)を支給するという方法を、数年前から耳にするようになりました。

この方法では社会保険料の負担を減らすことができますが、それは、賞与に係る健康保険料と厚生年金保険料に上限が設けられているためです。

賞与に係る社会保険料の上限は、賞与の支給額が健康保険料については年間累計で573万円、厚生年金保険料については1回の支給につき150万円となっています。

つまり、賞与の支給額がこれらの上限を超える場合、例えば1,000万円の賞与を支給したとしても、健康保険料については573万円、厚生年金保険料については150万円をベースに社会保険料が計算されることになります。

したがって、毎月の役員報酬を低く抑える一方、上限を超える役員賞与を支給すると、上限を超える部分の社会保険料は支払わなくてよいことになるので、社会保険料の節約になります。

例えば、毎月100万円(年間1,200万円)の役員報酬の支給を、毎月10万円の役員報酬と1080万円の役員賞与の支給に変更した場合は、どれくらいの節約になるでしょうか?

以下において、次の前提の下でシミュレーションをしてみます。

| 【前提】 ・年齢50歳(配偶者あり) ・健康保険組合は協会けんぽ(兵庫)、一般の事業 ・2021(令和3)年4月時点の税率、保険料に基づいて計算 |

毎月100万円(年間1,200万円)の役員報酬を支給した場合の社会保険料(会社負担分+個人負担分)は、次のとおりです。

| 健康保険料 | 117,992円 |

|---|---|

| 厚生年金保険料 | 118,950円 |

| 子ども・子育て拠出金 | 2,340円 |

| 合計(月額) | 239,282円 |

| 合計(年額) | 2,871,384円 |

毎月10万円の役員報酬と1,080万円の役員賞与を支給した場合の社会保険料(会社負担分+個人負担分)は、次のとおりです。

| 役員報酬10万円 | 役員賞与1,080万円 | |

|---|---|---|

| 健康保険料 | 11,799.2円 | 689,892円 |

| 厚生年金保険料 | 17,934円 | 274,500円 |

| 子ども・子育て拠出金 | 353円 | 5,400円 |

| 合計(月額) | 30,086円 | 969,792円 |

| 合計(年額) | 361,032円 | 969,792円 |

以上の結果から、毎月100万円(年間1,200万円)の役員報酬の支給を、毎月10万円の役員報酬と1,080万円の役員賞与の支給に変更した場合は、2,871,384円-(361,032円+969,792円)=1,540,560円の社会保険料の節約(年額)になります。

2.税金を考慮しても有利?

役員報酬月額を低く抑えて役員賞与を支給する方法は、上記のとおり社会保険料の節約になりますが、社会保険料が減るということは、会社の利益や個人の所得から控除できる額も減ることになりますので、その分の法人税等や所得税、住民税が増えることになります。

社会保険料は、会社と個人が折半して負担しますので、1,540,560円を節約することにより、会社の利益と個人の所得がそれぞれ770,280円ずつ増えることになります。

この増えた部分に対して税金がどれくらいかかるのかをシミュレーションすると、下表のようになります。税率は、法人税等31%、所得税33%、住民税10%としています。

| 法人税等 | 238,786円 |

|---|---|

| 所得税 | 254,192円 |

| 住民税 | 77,028円 |

| 合計 | 570,006円 |

社会保険料を1,540,560円節約した結果、税金が570,006円増えますが、それでも1,540,560円-570,006円=970,554円だけ社会保険料の節約効果の方が大きいことがわかります。税金を考慮しても、この社会保険料節約スキームは有利であるといえます。

3.税務上のリスク

この社会保険料節約スキームを実行するには、税務署に事前確定届出給与に関する届出をし、その届出通りの支給をしなければなりません。

では、届出通りの支給をしている場合、役員賞与は損金の額に算入できるのでしょうか?

法人が役員に対して支給する給与の額については、定期同額給与、事前確定届出給与及び業績連動給与に該当する場合は、原則として損金の額に算入されますので、事前確定届出給与の届出をし、そのとおりに給与と賞与を支給しているのであれば、その点では損金の額に算入することが認められます(法人税法34条1項2号)。

一方、法人税法34条2項は、役員給与のうち不相当に高額な部分の金額は損金に算入しない旨を規定しています。

ここで懸念されるのは、各月の役員報酬の支給額と役員賞与の支給額に大きな差がある場合、その差額部分の金額は不相当に高額であるとして損金の額に算入されないのではないか、ということです。

先の例では、年間の給与総額が120万円で賞与の額が1,080万円、合計で1,200万円ですが、税法が定める不相当に高額な給与とは、各月の給与の支給額や個々の賞与の額で判定するのか、年間の支給総額で判定するのか、について疑問が生じます。

この不相当に高額な部分の判定基準は、以下の実質基準と形式基準の2つが規定されており、これらの基準により算出される超過金額のうち、多い方の額を過大とすることとされています(法人税法施行令70条)。

(1) 法人が各事業年度においてその役員に支給した給与の額が、その役員の職務の内容、その法人の収益及びその使用人に対する給与の支給の状況その法人と同種の事業を営む法人で事業規模が類似するものの役員に対する給与の支給の状況等に照らし、その役員の職務に対する対価として相当であると認められる金額を超える場合におけるその超える部分の金額(実質基準)

(2) 定款の規定又は株主総会等の決議により役員に対する給与として支給することができる金銭の額の限度額若しくは算定方法等を定めている法人が、各事業年度においてその役員に対して支給した給与の額の合計額がその事業年度に係るその限度額及びその算定方法により算定された金額等を超えるにはその超える部分の金額(形式基準)

税法の規定振りを見ると、「 各事業年度においてその役員に支給した給与の額 」又は「 各事業年度においてその役員に対して支給した給与の額の合計額 」とされており、各月の給与の支給額とも個々の賞与の額とも書かれていません。

つまり、不相当に高額な部分の金額は、 各月の給与の支給額や個々の賞与の額で判定するのではなく、年間の支給総額で判定する ことになります。先の例では、報酬月額10万円や賞与1,080万円で判定するのではなく、支給総額の1,200万円で判定します。

したがって、各月の役員報酬の支給額と役員賞与の支給額に大きな差があったとしても、事前確定届出給与の届出のとおりに支給されており、その支給した給与の合計額が不相当に高額であると認められない場合には、損金の額に算入されます。

結局のところ、この問題は、役員に支給した給与と賞与の総額が不相当に高額であるか否かという点に帰結します。

事前確定届出給与(複数人支給)を特定の役員だけ届出通りに支給しなかった場合

1.全員分が損金不算入となるか?

事前確定届出給与として当該事業年度の損金の額に算入される給与は、所定の時期に確定した額の金銭等を支給する旨の定めに基づいて支給するもの、すなわち、支給時期、支給金額が事前に確定し、実際にもその定めのとおりに支給される給与に限られます。

したがって、所轄税務署長へ届け出た支給額と実際の支給額が異なる場合には、事前確定届出給与に該当しないこととなり、損金不算入となります。

では、複数人に支給する事前確定届出給与について、ある人(役員A)には届出通りに支給をし、ある人(役員B)には届出通りに支給をしなかった場合はどうなるのでしょうか?

届出通りに支給しなかった役員Bに対する給与が損金算入されないことは明白ですが、この場合、会社全体として事前確定届出給与を届出通りに支給していないことになりますので、届出通りに支給した役員Aに対する給与も損金不算入となるのでしょうか?

2.他の役員への影響はない

結論を先に述べると、届出通りに支給した役員Aに対する事前確定届出給与は損金算入されます。

法人税法第34条第1項第2号では、「その役員の職務につき所定の時期に確定した額の金銭又は確定した数の株式(出資を含みます)、新株予約権、確定した額の金銭債権に係る特定譲渡制限付株式又は特定新株予約権を交付する旨の定めに基づいて支給する給与」と規定しており、個々の役員に係る給与について規定しているものであることから、「その役員(役員B)」以外の他の役員(役員A)に対する給与に影響を与えるものとはなっていません。

したがって、役員Bに対して届出書の記載額と異なる金額の役員給与を支給したとしても、そのことを理由として、役員B以外の他の役員に対して支給した役員給与が損金不算入になることはありません。

※ 事前確定届出給与に関する基本的な注意点については本ブログ記事「事前確定届出給与の提出期限と支給額の注意点」を、複数回支給の取扱いについては「事前確定届出給与(複数回支給)を届出通りに支給しなかった場合」をご参照ください。

出向先法人が支出する給与負担金の取扱い

1.給与負担金は出向先と出向元のどちらの損金?

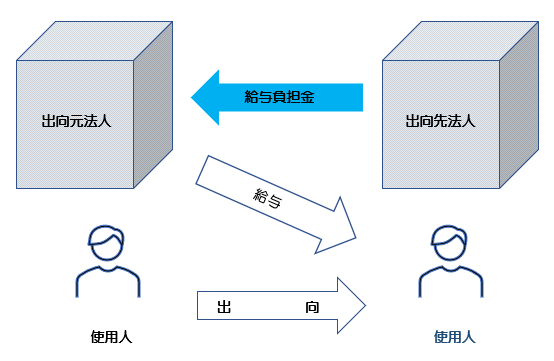

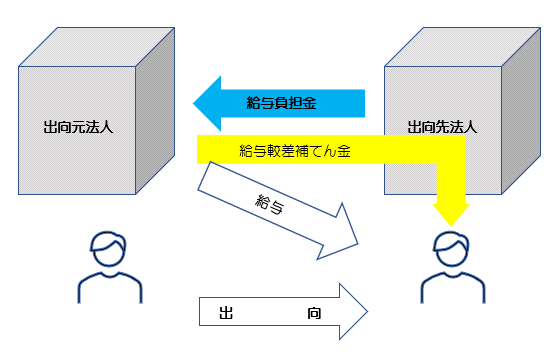

法人(例えば親会社)の使用人が他の法人(例えば子会社)に出向した場合において、その出向した使用人(以下「出向者」といいます)に対する給与を出向元の法人が支給することとしているため、出向先の法人がその出向者の給与(退職給与を除きます。以下同じ)に相当する金額(以下「給与負担金」といいます)を出向元の法人に支出したときは、当該給与負担金の額は、出向先の法人におけるその出向者に対する給与として取り扱われます。つまり、出向先法人が支出する給与負担金は、出向先法人の損金となります。

この給与負担金の取扱いは、出向者が出向先法人において使用人となっているか、役員になっているかにより異なります。

具体的には次のとおりとなります。

2.出向者が出向先法人において使用人の場合

出向先法人が支出する給与負担金の額は、原則として、出向先法人における使用人に対する給与として、損金の額に算入されます(法人税基本通達9-2-45)。

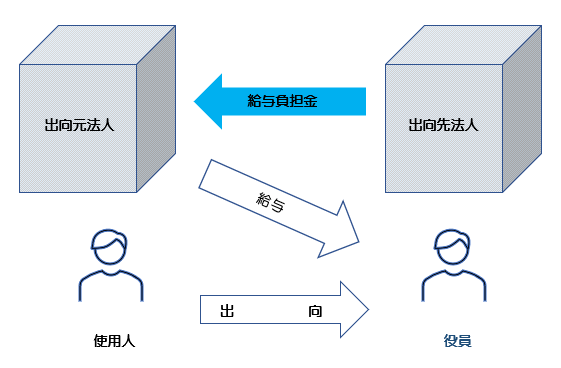

3.出向者が出向先法人において役員の場合

出向者が出向先法人において役員となっている場合において、下記(1)(2)のいずれにも該当するときは、出向先法人が支出する当該役員に係る給与負担金の支出を出向先法人における当該役員に対する給与の支給として、法人税法第34条(役員給与の損金不算入)の規定が適用されます(法人税基本通達9-2-46)。

つまり、出向先法人が支出する給与負担金の額は、それが定期同額給与、事前確定届出給与、業績連動給与に該当するのであれば、出向先法人における役員給与として損金の額に算入されます。

(1) 当該役員に係る給与負担金の額について、当該役員に対する給与として出向先の法人の株主総会、社員総会又はこれらに準ずるものの決議がされていること

(2) 出向契約等において当該出向者に係る出向期間及び給与負担金の額があらかじめ定められていること

この取扱いの適用を受ける給与負担金について、事前確定届出給与の規定の適用を受ける場合には、出向先法人がその納税地の所轄税務署長にその出向契約等に基づき支出する給与負担金に係る定めの内容に関する届出を行うこととなります。

なお、出向先法人が給与負担金として支出した金額が、出向元法人が当該出向者に支給する給与の額を超える場合には、その超える部分の金額については給与負担金としての性格はないこととなります。したがって、そのことについて合理的な理由がない場合には、出向元法人に対する寄附金として取り扱われることになります。

4.出向者に対する給与較差補てん金の取扱い

出向元法人が出向先法人との給与条件の較差を補てんするため出向者に対して支給した給与は、出向期間中であっても、出向者と出向元法人との雇用契約が依然として維持されていることから、出向元法人の損金の額に算入されます。

また、次のような場合も、給与較差補てん金として取り扱われます。

(1) 出向先法人が経営不振等で出向者に賞与を支給することができないため、出向元法人がその出向者に賞与を支給する場合

(2) 出向先法人が海外にあるため、出向元法人が留守宅手当を支給する場合

この給与較差補てん金は、出向元法人が出向者に直接支給しても、出向先法人を通じて支給しても同様に取り扱われます。

事前確定届出給与(複数回支給)を届出通りに支給しなかった場合

事前確定届出給与として当該事業年度の損金の額に算入される給与は、所定の時期に確定した額の金銭等を支給する旨の定めに基づいて支給するもの、すなわち、支給時期、支給金額が事前に確定し、実際にもその定めのとおりに支給される給与に限られます。

したがって、所轄税務署長へ届け出た支給額と実際の支給額が異なる場合には、事前確定届出給与に該当しないこととなり、損金不算入となります。

では、複数回支給する事前確定届出給与について、ある回は届出通りの支給をし、ある回は届出通りに支給しなかった場合はどうなるのでしょうか?

届出通りに支給した給与だけが損金算入されるのでしょうか、それとも届出通りに支給した給与も含めて複数回支給した給与のすべてが損金不算入とされるのでしょうか?

今回は、この点について確認します。

※ 事前確定届出給与に関する基本的な注意点については、本ブログ記事「事前確定届出給与の提出期限と支給額の注意点」をご参照ください。

1.異なる事業年度に複数回支給する場合

国税庁ホームページの質疑応答事例「定めどおりに支給されたかどうかの判定(事前確定届出給与)」では、事前確定届出給与に該当するか否かの判定ついて、次のように記載されています。

一般的に、役員給与は定時株主総会から次の定時株主総会までの間の職務執行の対価であると解されますので、その支給が複数回にわたる場合であっても、定めどおりに支給されたかどうかは当該職務執行の期間を一つの単位として判定すべきであると考えられます。

したがって、複数回の支給がある場合には、原則として、その職務執行期間に係る当該事業年度及び翌事業年度における支給について、その全ての支給が定めどおりに行われたかどうかにより、事前確定届出給与に該当するかどうかを判定することとなります(下線筆者)。

これは、国税庁が示した原則的な判定基準といえますが、この判定基準で以下の事例を確認します。

(1) 全額が損金算入不可となる場合

《事例1》3月決算法人が、令和3年5月26日から令和4年5月25日までを職務執行期間とする役員に対し、令和3年12月及び令和4年5月にそれぞれ200万円の給与を支給することを定めて所轄税務署長に届け出た場合において、令和3年12月には100万円しか支給せず、令和4年5月には満額の200万円を支給した。

この場合、原則的な基準で判定すると、1回目(令和3年12月)の支給が届出通りではなかったので、その職務執行期間に係る支給の全てが定めどおりに行われたとはいえないため、届出通りに支給した2回目(令和4年5月)も含めて300万円全額が事前確定届出給与には該当せず、損金不算入となります。

ただし、国税庁ホームページの質疑応答事例では、次のような例外的な取扱いも掲載されています。

(2) 一部が損金算入可となる場合

《事例2》3月決算法人が、令和3年5月26日から令和4年5月25日までを職務執行期間とする役員に対し、令和3年12月及び令和4年5月にそれぞれ200万円の給与を支給することを定めて所轄税務署長に届け出た場合において、令和3年12月には満額の200万円を支給したが、令和4年5月には100万円しか支給しなかった。

結論を先に述べると、1回目(令和3年12月)の200万円は損金算入可、2回目(令和4年5月)の100万円は損金算入不可になります。

《事例1》と異なるのは、《事例2》は、1回目(令和3年12月)は届出通りの支給、2回目(令和4年5月)は届出通りの支給ではないという点です。

つまり、事業年度内(令和4年3月期)に《事例1》は届出通りの支給が行われていないのに対して、《事例2》は届出通りの支給が行われていることです。

《事例2》のように、3月決算法人が当該事業年度(令和4年3月期)中は定めどおりに支給したものの、翌事業年度(令和5年3月期)において定めどおりに支給しなかった場合は、その支給しなかったことにより直前の事業年度(令和4年3月期)の課税所得に影響を与えるようなものではないことから、翌事業年度(令和5年3月期)に支給した給与の額のみについて損金不算入と取り扱っても差し支えないものとされています。

《事例1》《事例2》については以上ですが、ここで、新たな疑問が生じます。国税庁ホームページの質疑応答事例で言及されている《事例1》《事例2》は、ともに異なる事業年度に複数回支給する場合です。

もしこれが、同一事業年度内に複数回支給されるとしたらどうなるでしょうか?例えば、次のような事例の場合です。

2.同一事業年度に複数回支給する場合

《事例3》3月決算法人が、令和3年5月26日から令和4年5月25日までを職務執行期間とする役員に対し、令和3年12月及び令和4年3月にそれぞれ200万円の給与を支給することを定めて所轄税務署長に届け出た場合において、令和3年12月には満額の200万円を支給したが、令和4年3月には100万円しか支給しなかった。

この場合は、届出通りに支給した1回目(令和3年12月)の200万円も含めて300万円全額が事前確定届出給与には該当せず、損金不算入となります。

原則的な判定として、2回目(令和4年3月)の支給が届出通りではなかったので、その職務執行期間に係る支給の全てが定めどおりに行われたとはいえないため、損金不算入となります。

また、例外的な判定を考慮したとしても、届出通りに支給しなかったことにより、事業年度(令和4年3月期)の課税所得に影響を与えるものであることから、損金不算入となります。

不祥事による役員報酬の一時的な減額は定期同額給与になるか?

会社や役員が不祥事を起こした場合に、役員がその不祥事の責任をとって役員報酬を一定期間減額するということがよく報道されています。

例えば、不祥事が発覚した会社でそのイメージダウンを避けるために、役員が責任をとって役員報酬を6か月間30%減額するなどという場合です。

このような場合、その減額された役員報酬は定期同額給与として損金算入できるのでしょうか?今回は、この点について確認します。

1.臨時改定事由とは?

事業年度の中途で役員報酬の減額が行われた場合、それが臨時改定事由によるものであるときは、定期同額給与に該当するものとされています(法人税法施行令69条1項1号)。

臨時改定事由とは、「役員の職制上の地位の変更、役員の職務の内容の重大な変更その他これらに類するやむを得ない事情」をいいます。

例えば、社長が任期途中で退任したことに伴い副社長が社長に就任する場合は、一般的には、その地位及び職務内容ともに重大な変更があると認められることから、臨時改定事由に該当するといえます。

また、合併法人の取締役が合併後も引き続き同じ地位に留まるものの、その職務内容に大幅な変更がある場合等も臨時改定事由に該当するといえます。

なお、ここでいう「役員の職制上の地位」とは、定款等の規定又は総会若しくは取締役会の決議等により付与されたものをいい、いわゆる自称専務等はこれに該当しません。

2.臨時改定事由に該当するか?

ここで、今回の減額事由(不祥事の責任をとる)が「その他これらに類するやむを得ない事情」に該当するか否かがポイントになります。

役員がとるべき不祥事の責任には、例えば法令違反により行政処分を受けるなど役員個人の行為が原因となるものや、役員は直接かかわっていなくても組織ぐるみで隠ぺいや改ざんを行うなど組織の行為が原因となるものがあります。

いずれにせよ、これらの不祥事に対する役員の責任を問うために、一定期間役員報酬を減額することは、企業慣行として定着していると考えられます。

そのため、役員報酬を一時的に減額する理由が、企業秩序を維持して円滑な企業運営を図るため、あるいは法人の社会的評価への悪影響を避けるために、やむを得ず行われたものであり、かつ、その処分の内容が、その役員の行為に照らして社会通念上相当のものであると認められる場合には、「やむを得ない事情」に該当するものとして、減額された期間においても引き続き同額の定期給与の支給が行われているものとして取り扱って差し支えないとされています(2006(平成18)年12月 国税庁・質疑応答事例「一定期間の減額」より)。

3.自主返還された場合

なお、国税庁・質疑応答事例「一定期間の減額」では、不祥事の責任をとるため、いったん支給した定期給与を役員が自主的に返還した場合には、その自主返還された定期給与は定期同額給与として取り扱われるとしています。この場合、自主返還された定期給与は、雑収入等で処理することとなります。