年末調整や確定申告において所得控除を適用する場合に、適用可能かどうかを判定するための基準として所得金額が設けられています。

例えば、配偶者控除の適用要件は配偶者の所得金額が48万円以下※とされていますが、ここでいう所得は「合計所得金額」です。

一方、寄附金控除額は寄附した金額と所得金額の40%のいずれか少ない金額から2,000円を控除した額とされていますが、ここでいう所得は「総所得金額等」です。

また、個人住民税においては、均等割の非課税限度額は「合計所得金額」で判定するのに対して、所得割の非課税限度額は「総所得金額等」で判定します。

このように「合計所得金額」や「総所得金額等」(さらに「総所得金額」もあります)は、所得税や個人住民税の計算に用いられています。

どれも所得の合計を表すよく似た用語ですが、税法上少しずつ違いがありますので、それらが用いられる場面によって使い分けが必要です。

以下では、「合計所得金額」、「総所得金額」、「総所得金額等」という3つの用語について確認します。

※ 2025(令和7)年度税制改正により、配偶者控除や扶養控除などの適用要件は合計所得金額が58万円以下とされました。

1.課税所得金額の計算過程のどの金額か?

国税庁のホームページや書籍等では、「合計所得金額」、「総所得金額」、「総所得金額等」について詳細な説明がされています。

例えば、国税庁ホームページでは、「合計所得金額」について以下のように説明されています。

次の①と②の合計額に、退職所得金額、山林所得金額を加算した金額です。

※ 申告分離課税の所得がある場合には、それらの所得金額(長(短)期譲渡所得については特別控除前の金額)の合計額を加算した金額です。

① 事業所得、不動産所得、給与所得、総合課税の利子所得・配当所得・短期譲渡所得及び雑所得の合計額(損益通算後の金額)

② 総合課税の長期譲渡所得と一時所得の合計額(損益通算後の金額)の2分の1の金額

ただし、「◆総所得金額等」で掲げた繰越控除を受けている場合は、その適用前の金額をいいます。

確かにこの説明を読みくだいていけば「合計所得金額」がどういうものであるかがわかります。

また、「総所得金額」と「総所得金額等」についても説明を読み解けば個々の理解はできます。

しかし、3者の違いまでわかろうとすると、説明文を読むだけでは困難だと思われますので、ここでは図を用いて理解の一助とします。

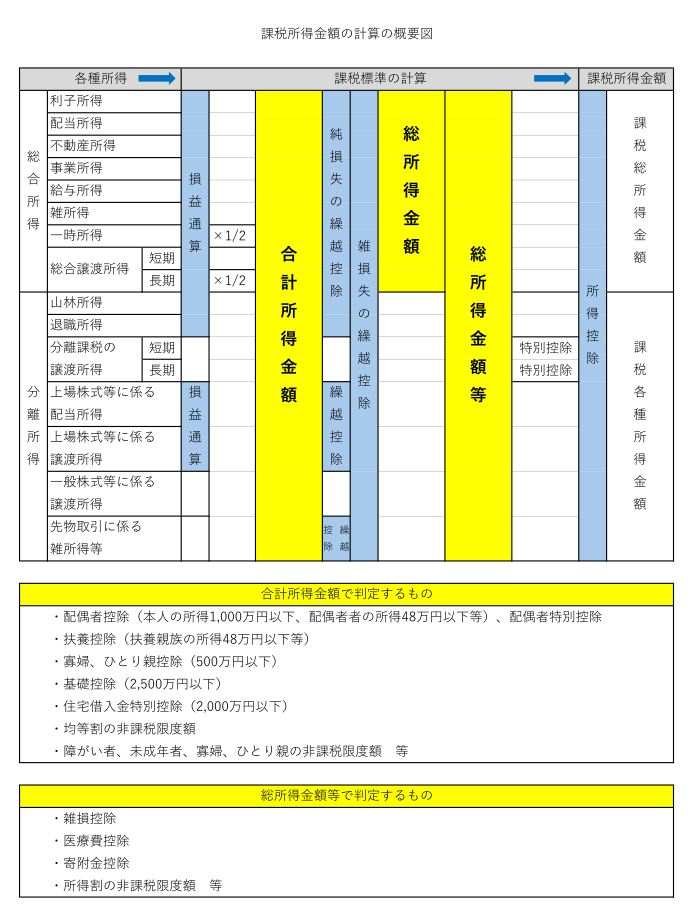

「合計所得金額」、「総所得金額」、「総所得金額等」は、課税所得金額の計算過程で出てくる用語ですので、これらの違いを理解するには、課税所得金額の計算構造を示した下図が参考になると思われます。

課税所得金額は、各種所得の金額を一定の順序に従い損益通算し、純損失、雑損失等の繰越控除をして課税標準を求め、その課税標準から所得控除額を差し引いて計算します。

詳細な説明は省きますが、「合計所得金額」、「総所得金額」、「総所得金額等」の違いを理解するにあたっては、これらが課税所得金額の計算過程のどの時点で出てくるかに注目することがポイントです。

つまり、損益通算の前なのか後なのか、繰越控除の前なのか後なのか、分離課税の譲渡所得の特別控除の前なのか後なのか、所得控除の前なのか後なのか、ということです。

2.合計所得金額で判定するもの

合計所得金額を用いて判定するものには、以下のものがあります。

・配偶者控除(本人の所得1,000万円以下、配偶者の所得48万円以下※等)、配偶者特別控除

・扶養控除(扶養親族の所得48万円以下※等)

・寡婦、ひとり親控除(500万円以下)

・基礎控除(2,500万円以下)

・住宅借入金特別控除(2,000万円以下)

・均等割の非課税限度額

・障がい者、未成年者、寡婦、ひとり親の非課税限度額 等

※ 2025(令和7)年度税制改正により、配偶者控除や扶養控除などの適用要件は合計所得金額が58万円以下とされました。

3.総所得金額で判定するもの

総所得金額には分離所得が含まれていないので、判定基準として使用されることはあまりありません。

4.総所得金額等で判定するもの

総所得金額等を用いて判定するものには、以下のものがあります。

・雑損控除

・医療費控除

・寄附金控除

・所得割の非課税限度額 等