収入の減少や失業等により国民年金保険料を納めることが経済的に困難な場合は、保険料の納付が「免除」または「猶予」される制度があります。

この制度を利用することで、将来の年金受給権の確保だけでなく、万一の事故などにより障害を負ったときの障害基礎年金の受給資格を確保することができます。

以下では、免除または納付猶予を受けるための申請について確認します※。

※ 学生の方には「学生納付特例制度」、生活保護の生活扶助を受けている方や障害年金を受けている方には「法定免除制度」、出産を予定している方や出産した方には「産前産後期間の免除制度」が用意されていますので、これらの方は今回の「免除・納付猶予制度」の対象ではありません。

1.保険料免除・納付猶予の申請

国民年金保険料の免除や納付猶予を受けるためには、本人による申請が必要です。

(1) 免除申請(全額免除・一部免除)

本人、配偶者(別世帯の配偶者を含む)、世帯主それぞれの前年所得(1月から6月までに申請する場合は前々年所得)が一定額以下の場合や失業等の理由がある場合など、保険料を納めることが経済的に困難な場合は、本人が申請書を提出し、承認されると保険料の納付が免除されます。

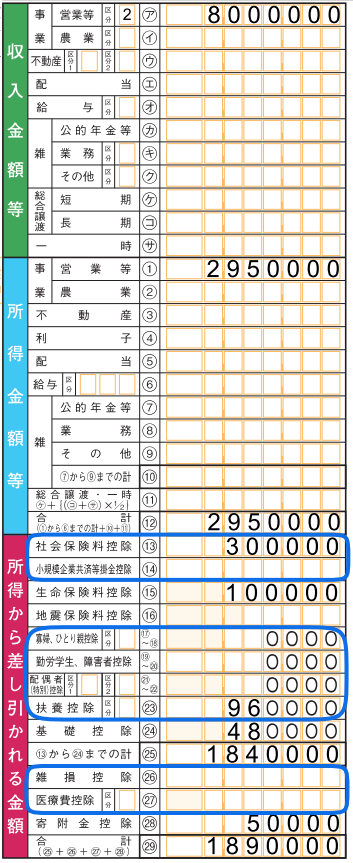

免除される額は、全額、4分の3、半額、4分の1の4種類があります※1。例えば、全額免除の場合は、前年所得が以下の計算式で計算した金額の範囲内であることが必要です。

(扶養親族等の数※2+1)×35万円+32万円

※1 一部免除(4分の3、半額、4分の1)の場合、減額された保険料を納付しないと一部免除が無効となり未納期間となりますので、減額された保険料の納付が必要です。

※2 扶養親族等の数には、青色事業専従者として給与の支払を受けている人または白色事業専従者は含まれません。

(2) 納付猶予申請

20歳以上50歳未満の方で、本人、配偶者(別世帯の配偶者を含む)それぞれの前年所得(1月から6月までに申請する場合は前々年所得)が一定額以下(全額免除の所得基準と同じ)の場合には、本人が申請書を提出し、承認されると保険料の納付が猶予されます。

なお、上記(1)の免除(全額免除・一部免除)を受けた期間は、将来の老齢基礎年金の額が増額(国庫負担分が反映)されますが、納付猶予を受けた期間は老齢基礎年金の額は増額されません。

また、免除(全額免除・一部免除)または納付猶予が承認されると、付加年金および国民年金基金は利用できません(付加年金および国民年金基金は、過去に遡っての加入ができません)。

2.申請できる期間

免除申請または納付猶予申請ができる期間は、次のとおりです。

① 過去期間

申請書が受理された月から2年1か月前(すでに保険料が納付済みの月を除く)まで

② 将来期間

翌年6月(1月~6月に申請したときは、その年の6月)分まで

ただし、1枚の申請書で申請できるのは、7月から次の年の6月までの12か月となりますので、必要に応じて年度ごとに申請書を提出します(免除等の1年度は7月~翌年6月)。

例えば、令和6年7月に、令和4年6月から令和7年6月までの期間を申請する場合、以下の4枚の申請書が必要になります。

イ.令和3年度分(令和4年6月~令和4年6月)

ロ.令和4年度分(令和4年7月~令和5年6月)

ハ.令和5年度分(令和5年7月~令和6年6月)

ニ.令和6年度分(令和6年7月~令和7年6月)

なお、この例の場合は、令和4年5月以前は時効により申請できません。

3.免除(全額免除・一部免除)と納付猶予の違い

保険料の免除(全額免除・一部免除)と納付猶予は、以下の表のとおり、その期間が年金額に反映されるかどうかに違いがあります。

| |

全額免除 |

一部免除※1 |

納付猶予 |

| 老齢基礎年金の受給資格期間への算入 |

あり |

あり |

あり |

| 老齢基礎年金の年金額への反映 |

あり※2 |

あり※2 |

なし |

| 障害基礎年金、遺族基礎年金の受給資格期間への算入 |

あり |

あり |

あり |

※1 一部免除の承認を受けている期間は、減額された保険料を納付している必要があります。未納の場合は、一部免除が無効となります。

※2 保険料を全額納めた場合と比べて、受け取る年金額の割合が以下のとおりとなります(2009(平成21)年4月以降の免除期間)。

・全額免除の場合・・・・2分の1

・4分の3免除の場合・・・8分の5

・半額免除の場合・・・・8分の6

・4分の1免除の場合・・・8分の7

上表のとおり、納付猶予の期間は、老齢基礎年金、障害基礎年金、遺族基礎年金を受け取るために必要な受給資格期間にカウントされますが、年金額には反映されません。

4.免除等された保険料の追納

上記のように、保険料の免除・納付猶予の承認を受けた期間がある場合は、保険料を全額納付した場合と比べて、将来受け取る年金額が少なくなります。

しかし、これらの期間が10年以内であれば、後から保険料を納付(追納)して老齢基礎年金の受給額を満額に近づけることが可能です。

例えば、免除等承認月が2014(平成26)年10月の場合、2024(令和6)年10月31日まで追納できます。

ただし、以下の点には注意が必要です。

(1) 追納を行うには追納申込書の提出が必要ですが、追納期限の直前に提出すると期限までに追納できなくなる場合があります。

(2) 老齢基礎年金を受け取っている方は追納できません。

(3) 免除等の承認を受けた期間の翌年度から起算して3年度目以降に保険料を追納する場合は、当時の保険料額に経過期間に応じた加算額が上乗せされます。