かつては副業を禁止する会社が多かったのですが、最近は副業を容認(あるいは推奨)する会社が増えてきています。公務員でも、届出さえしておけば副業が許される自治体もあるようです。

今は世の中が副業に対して寛容になったとはいえ、一方で副業を禁止する会社もあり、また、副業が解禁されている会社に勤めていても、副業していることを会社に知られたくない場合もあるかと思います。

今回は、副業が会社にバレない一般的な方法と、副業の「給与所得」が会社にバレないイレギュラーな方法について述べます。

1.副業がバレない一般的な方法

会社員が会社勤めの傍ら行う副業には、様々なものがあります。例えば、アフィリエイト、FX取引、仮想通貨取引、原稿執筆、講演、UBER EATS ドライバーなどがあります。これらの活動によって得た所得は、雑所得に区分されます。

また、自分が所有するマンションの一室を賃貸して家賃収入を得ることもありますが、これは不動産所得に区分されます。

さらに、副業ではありませんが、例えば自分の居住する住宅を売って売却代金を受け取ると、これは譲渡所得になります。

これらの活動によって得た所得は、基本的には確定申告をする必要があります。その結果、これらの所得は本業の給与所得と合算されて住民税が課税され、会社で給与から天引き(特別徴収)されますので、会社の経理担当者に給与以外に所得があると気づかれる可能性があります。

このような副業が会社にバレないようにするために、一般的によく行われるのは次の方法です。

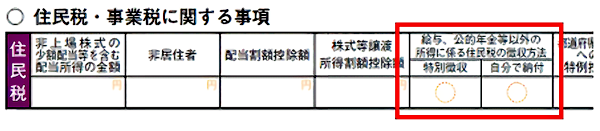

所得税の確定申告書第二表には、「住民税・事業税に関する事項」欄に住民税の徴収方法を選択する箇所があります(上図参照)。この箇所の「自分で納付」に〇をつけて申告すると、副業による所得に関する住民税の通知・納付書が自宅に届きますので、その分を自分で納付すれば、副業を会社に知られずに済みます(自分で納付する方法のことを「普通徴収」といいます)。

一般的には以上の方法で、会社に届く住民税の特別徴収税額の決定通知書には給与所得だけが記載され、「その他の所得計」欄や「主たる給与以外の合算所得区分」欄に副業分が記載されることはありません(兵庫県宝塚市の場合)。しかし、市町村によっては対応が異なる可能性もありますので、確定申告の前に確認しておく方がいいと思います。

なお、会社員の副業による雑所得等が20万円以下の場合は、確定申告をしなくてもよいことになっています(詳しくは、本ブログ記事「給与所得者と公的年金等受給者の確定申告不要制度の注意点」をご参照ください)。

2.副業が給与所得の場合はどうする?

一般的には上記1の方法により副業を会社に知られないようにするのですが、副業で得た収入が給与所得に該当する場合はどうでしょうか?

例えば、コンビニ、スーパー、レストラン、居酒屋、塾、専門学校などでアルバイトをしている場合、これらで得た収入は給与所得になります。副業が給与所得の場合、上記1の方法は使えません。

上記1の図をよく見ると、「給与、公的年金等以外の所得に係る住民税の徴収方法」となっているのがわかります。

つまり、給与所得以外の所得(雑所得や不動産所得など)については、確定申告書第二表で住民税の徴収方法を選択できるのですが、給与所得の場合は住民税の徴収方法は選択できず、原則として特別徴収になります。

また、本業と副業の2か所から給与所得を得ていますので、たとえ副業の給与所得が20万円以下だったとしても、確定申告不要制度は使えません。

そうすると、副業で得た所得を確定申告して、さらに住民税を特別徴収されると、会社に副業がバレる可能性があります。

このような場合は、どうすることもできないのでしょうか?

残された唯一の方法は、自分が住んでいる市区町村に住民税の普通徴収の申し出をすることです。

本来は2か所からの給与所得は合算され、その合計に対して住民税が課税され、一律特別徴収されますので、副業分の住民税だけを普通徴収にするというのはイレギュラーな手続きになります。

しかし、副業を会社に知られたくない旨を伝えると、この普通徴収の申し出に対応してくれる市区町村もあります。

イレギュラーな手続きになりますので、原則として納税者本人が市区町村の窓口で手続きをする必要があります(同居家族であれば委任状がなくても手続きできる場合があります)。申し出といっても何か特別な様式があるわけではなく、2か所分の源泉徴収票と印鑑を持参して、本業は特別徴収、副業は普通徴収を希望することを担当者に相談するだけです。相談できる期限は所得税の確定申告期限と同じであり、所得税の確定申告が済んでいなくても相談できます。

市区町村によって対応は異なると思いますが、一度相談してみる価値はあると思います。