2025(令和7)年度税制改正において、物価上昇局面における税負担の調整や現下の厳しい人手不足の状況における就業調整対策の観点から、19歳以上23歳未満の親族等を扶養する場合における特定扶養控除の要件の見直しが行われ、特定親族特別控除が創設されました※。

この税制改正の趣旨との整合性を図る観点から、社会保険(健康保険)においても扶養認定を受ける人(被保険者の配偶者を除きます)が19歳以上23歳未満である場合の年間収入要件の取り扱いが、2025(令和7)年10月1日から以下のように変わります。

※ 特定親族特別控除については、「特定親族特別控除の創設と源泉徴収事務への影響(令和7年度税制改正)」をご参照ください。

1.被扶養者認定における年間収入要件

扶養認定日が2025(令和7)年10月1日以降で、扶養認定を受ける人(被扶養者)が19歳以上23歳未満の場合(被保険者の配偶者を除きます)は、現行の「年間収入130万円未満」が「年間収入150万円未満」に変わります。

なお、この「年間収入要件」以外の要件に変更はありません。

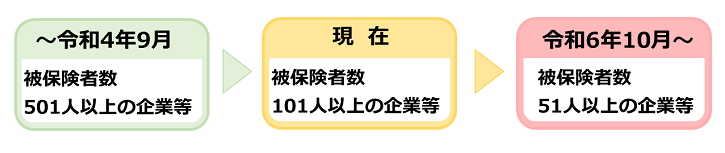

現行では、年間収入要件は次のようになっています。

| 年間収入130万円未満(60歳以上または障害者の場合は、年間収入180万円未満) および ・同居の場合:収入が扶養者(被保険者)の収入の半分未満 ・別居の場合:収入が扶養者(被保険者)からの仕送り額未満 |

上記の年間収入要件が、19歳以上23歳未満の被扶養者(被保険者の配偶者を除きます)については次のようになります。

| 年間収入150万円未満(障害者の場合は、年間収入180万円未満) および ・同居の場合:収入が扶養者(被保険者)の収入の半分未満 ・別居の場合:収入が扶養者(被保険者)からの仕送り額未満 |

2.年齢要件(19歳以上23歳未満)の判定

年齢要件(19歳以上23歳未満)は、扶養認定日が属する年の12月31日時点の年齢で判定します。

例えば、扶養認定を受ける人が令和7年11月に19歳の誕生日を迎える場合には、令和7年(暦年)における年間収入要件は150万円未満となります。

このように扶養認定日が属する年の12月31日時点の年齢によって年間収入要件が変わりますが、もっとわかりやすく言うと、誕生日を迎える年の年末時点における年齢によって年間収入要件が変わるということです。

具体的には、次のとおりです。

・18歳の誕生日を迎える年における年間収入要件は130万円未満

・19歳から22歳の誕生日を迎える年における年間収入要件は150万円未満

・23歳の誕生日を迎える年以降60歳に達するまでの間の年間収入要件は130万円未満

さらに、扶養認定日が属する年の12月31日時点の年齢については民法の期間計算のルールが用いられており、年齢は誕生日の前日に加算されます。

つまり、1月1日生まれの人は、12月31日に年齢が1つ増えるという扱いになりますので、例えば2025(令和7)年~2027(令和9)年に年間収入要件が150万円未満となる被扶養者(19歳以上23歳未満)の範囲は次のとおりです。

・2025(令和7)年:2003(平成15)年1月2日~2007(平成19)年1月1日生まれ

・2026(令和8)年:2004(平成16)年1月2日~2008(平成20)年1月1日生まれ

・2027(令和9)年:2005(平成17)年1月2日~2009(平成21)年1月1日生まれ

3.留意点

今回の変更の対象者には、19歳以上23歳未満の者であっても被保険者の配偶者は含まれません。

ここでいう配偶者とは、健康保険法等における取扱いと同様、届出をしていないが、事実上婚姻関係と同様の事情にある者を含みます。

また、年間収入が150万円未満かどうかの判定は、従来と同様の年間収入の考え方により判定します。

具体的には、認定対象者(被扶養者)の過去の収入、現時点の収入または将来の収入の見込みなどから、今後1年間の収入を見込むこととなります。

過去1年間の収入で判定する所得税法上の取扱いと異なりますのでご注意ください。