2025(令和7)年度税制改正において、物価上昇局面における税負担の調整や就業調整対策の観点から、所得税の基礎控除や給与所得控除の引き上げ、特定親族特別控除の創設等が行われました※。

以下では、これらの税制改正により、従前からあった給与所得者の年収の壁がどのように変わったのかについて確認します。

※ 令和7年度税制改正の内容については、「基礎控除・給与所得控除の引き上げと源泉徴収事務・年収の壁への影響(令和7年度税制改正)」、「特定親族特別控除の創設と源泉徴収事務への影響(令和7年度税制改正)」、「扶養親族等の所得要件・住宅借入金等特別控除・生命保険料控除の見直し(令和7年度税制改正)」をご参照ください。

1.110万円の壁(住民税)

改正で給与所得控除の最低保障額が55万円から65万円に引き上げられたことにより、住民税が非課税となる年収が、従前の100万円から110万円に変わりました。

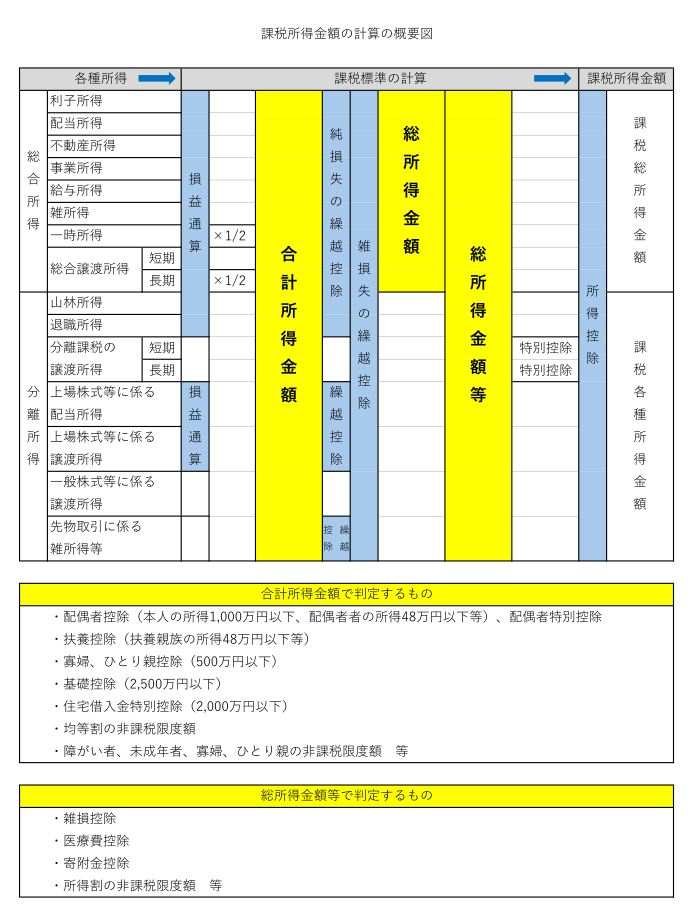

住民税は、所得金額に応じて課税される「所得割」と、定額で課税される「均等割」から成りますが、住んでいる地域や家族構成によって住民税が非課税となる所得金額は異なります。

例えば、兵庫県宝塚市で均等割が非課税となる所得は、次の算式で算出します。

35万円×(同一生計配偶者+扶養親族数+本人)+10万円+21万円(同一生計配偶者または扶養親族を有する場合のみ)

単身の場合は、35万円×1+10万円=45万円が非課税となる所得であり、給与収入に置き換えると110万円(45万円+給与所得控除65万円)となります。

2.123万円の壁(所得税)

従前の103万円の壁は、年収の壁として広く一般に認識されていたものと思われます。

改正で基礎控除と給与所得控除最低保障額がそれぞれ10万円ずつ引き上げられたことにより、この103万円の壁が123万円の壁に変わりました。

また、改正により、配偶者控除や扶養控除の対象となる合計所得金額が48万円以下から58万円以下に変わりましたので、配偶者や扶養親族の年収が123万円以下であれば、配偶者控除や扶養控除の対象となります(給与収入123万円-給与所得控除65万円=58万円)。

ただし、123万円の壁は配偶者控除や扶養控除の対象となる給与収入を意味するものであり、従前の103万円の壁が持っていた納税者本人に所得税がかからない給与収入という意味はありません。

納税者本人に所得税がかからない年収の壁については、下記4をご参照ください。

3.150万円の壁(所得税):2つの意味

従前からあった150万円の壁は、配偶者特別控除について満額の38万円を適用できる年収の壁でしたが、改正により、150万円の壁の意味は以下のように変わりました。

扶養親族の年収が123万円を超えると扶養控除の対象から外れますので(上記2)、年齢19歳以上23歳未満の扶養親族(以下「大学生年代」といいます)についても、年収が123万円を超えると63万円の扶養控除を適用することができません。

しかし、大学生年代については、年収が123万円を超えても、令和7年度税制改正で新設された特定親族特別控除を適用することができ、年収が150万円以下であれば、特定親族特別控除について満額の63万円を適用することができます。

さらに、大学生年代の年収が150万円を超えても188万円以下であれば、納税者本人は段階的に逓減する特定親族特別控除を受けることができます。

また、勤労学生本人が受けられる勤労学生控除の合計所得金額の要件が、改正により従前の75万円以下から85万円以下に変わりましたので、勤労学生本人の給与収入が150万円以下であれば、勤労学生控除27万円を受けることができます(給与収入150万円-給与所得控除65万円=85万円)。

なお、社会保険における150万円の壁については、下記8をご参照ください。

4.160万円の壁(所得税):2つの意味

改正後の年収160万円の壁については、以下の二つの意味があります。

第一に、納税者本人に所得税がかからない従前の103万円の壁が、160万円の壁に変わりました。

改正により基礎控除の10万円の引き上げが行われましたが、さらに低~中所得者層の税負担への配慮から、特例として最大95万円の基礎控除が設けられました。

したがって、給与所得控除最低保障額65万円と合わせて、年収160万円以下であれば、納税者本人に所得税はかかりません(給与収入160万円-給与所得控除65万円-基礎控除95万円=給与所得0円)。

第二に、配偶者特別控除について満額の38万円を適用できる年収の壁が、従前の150万円から160万円に変わりました。

満額の38万円を適用できる合計所得金額の上限は従前どおりの95万円ですが、給与所得控除最低保障額が10万円引き上げられたことにより、配偶者の年収が160万円以下であれば、納税者本人は配偶者特別控除38万円の適用を受けることができます(ただし、納税者の合計所得金額が900万円以下の場合です)。

また、配偶者の年収が160万円を超えても201万円以下(正確には201万5,999円以下)であれば、納税者本人は段階的に逓減する配偶者特別控除を受けることができます。

5.188万円の壁(所得税)

大学生年代の年収が150万円を超えると段階的に特定親族特別控除が減っていきますが、年収188万円を超えると特定親族特別控除はゼロとなります(上記3)。

188万円の壁とは、特定親族特別控除が適用されるか否かの年収の分岐点のことをいい、改正後に新しくできた年収の壁です。

6.201万円の壁(所得税)

配偶者の年収が160万円を超えると段階的に配偶者特別控除が減っていきますが、年収201万円(正確には201万5,999円)を超えると配偶者特別控除はゼロとなります(上記4)。

201万円の壁とは、配偶者特別控除が適用されるか否かの年収の分岐点のことをいいますが、改正後もこの部分は変わっていません。

7.106万円の壁(社会保険)

令和7年度税制改正は、以下の社会保険制度上の年収の壁である106万円の壁には影響ありません。

下記条件を満たす場合は、パートやアルバイトで働く人が自ら社会保険の被保険者となり社会保険の扶養から外れます(関連記事「従業員51人以上の会社で働くパート・アルバイトの社会保険加入義務(令和6年10月1日~)」)。

①従業員が51人以上の会社で働く(2024(令和6)年10月以降)※1

②週の労働時間が20時間以上

③月収8.8万円以上(年収106万円以上)※2

④2か月を超える雇用の見込がある

⑤学生でない

※1 2025(令和7)年6月13日に成立した年金制度改正法により、2027(令和9)年10月から、「企業規模要件」が段階的に撤廃されます。

※2 2025(令和7)年6月13日に成立した年金制度改正法により、法律の公布から3年以内に「賃金要件」は撤廃されます。

8.130万円の壁と150万円の壁(社会保険)

令和7年度税制改正によって19歳以上23歳未満の親族等を扶養する場合における特定扶養控除の要件の見直し等が行われたことを踏まえ、扶養認定日が2025(令和7)年10月1日以降で、扶養認定を受ける人(被扶養者)が19歳以上23歳未満の場合(被保険者の配偶者を除く)は、現行の「年間収入130万円未満」が「年間収入150万円未満」に変わります※。なお、この「年間収入要件」以外の要件に変更はありません。

年齢要件(19歳以上23歳未満)は、扶養認定日が属する年の12月31日時点の年齢で判定します。

例えば、扶養認定を受ける人が令和7年11月に19歳の誕生日を迎える場合には、令和7年(暦年)における年間収入要件は150万円未満となります。

令和7年10月1日以降の届出で、令和7年10月1日より前の期間について認定する場合、19歳以上23歳未満の被扶養者にかかる年間収入の要件は130万円未満で判定します。

130万円又は150万円の壁とは、社会保険被保険者である給与所得者(例えば親)が扶養する者(例えば子)については、親が負担する社会保険料のみで子の健康保険料及び国民年金保険料まで賄われるという年収の分岐点のことをいいます。

従業員が51人以上(2024(令和6)年10月以降)の企業では106万円、それより規模の小さい企業では130万円又は150万円が年収の壁となります。

※ 社会保険の150万円の壁については、「令和7年10月1日から19歳以上23歳未満の人の健康保険の被扶養者認定基準が年収150万円未満に変わります」をご参照ください。