インボイス制度の下では、買い手が仕入税額控除を行うためにはインボイスの保存が必要です。

もし、受け取ったインボイスに誤りがあった場合は、そのインボイスを保存したとしても仕入税額控除を行うことはできません。

以下では、誤ったインボイスを受け取ったときに、買い手が仕入税額控除を行うための3つの対応方法について確認します。

1.売り手に修正インボイスの交付を求める

売り手であるインボイス発行事業者は、交付したインボイス(適格請求書)、簡易インボイス(適格簡易請求書)又は返還インボイス(適格返還請求書)の記載事項に誤りがあったときは、買い手である課税事業者に対して、修正したインボイス、簡易インボイス又は返還インボイスを交付しなければならないこととされています。

したがって、記載事項に誤りがあるインボイスを受け取った課税事業者は、仕入税額控除を行うために、売り手であるインボイス発行事業者に対して修正したインボイスの交付を求め、その修正したインボイスを保存する必要があります。

なお、買い手が自ら追記や修正を行うことは認められていません。

2.買い手が仕入明細書等を作成する

一方、買い手である課税事業者が作成した一定事項の記載のある仕入明細書等の書類で、売り手であるインボイス発行事業者の確認を受けたものについても、仕入税額控除を行うために保存が必要な請求書等に該当します。

したがって、仕入税額控除を行うためにインボイスの記載事項の誤りを修正した仕入明細書等を買い手において作成し、売り手であるインボイス発行事業者の確認を受けた上で、その仕入明細書等を保存することもできます。

この場合、売り手であるインボイス発行事業者は、改めて修正したインボイスを交付しなくても差し支えありません。

なお、仕入明細書の記載事項は次のとおりです。

(1) 仕入明細書の作成者の氏名又は名称

(2) 課税仕入れの相手方の氏名又は名称及び登録番号

(3) 課税仕入れを行った年月日

(4) 課税仕入れに係る資産又は役務の内容(課税仕入れが他の者から受けた軽減対象課税資産の譲渡等に係るものである場合には、資産の内容及び軽減対象課税資産の譲渡等に係るものである旨)

(5) 税率ごとに合計した課税仕入れに係る支払対価の額及び適用税率

(6) 税率ごとに区分した消費税額等

3.買い手がインボイスを自ら修正する

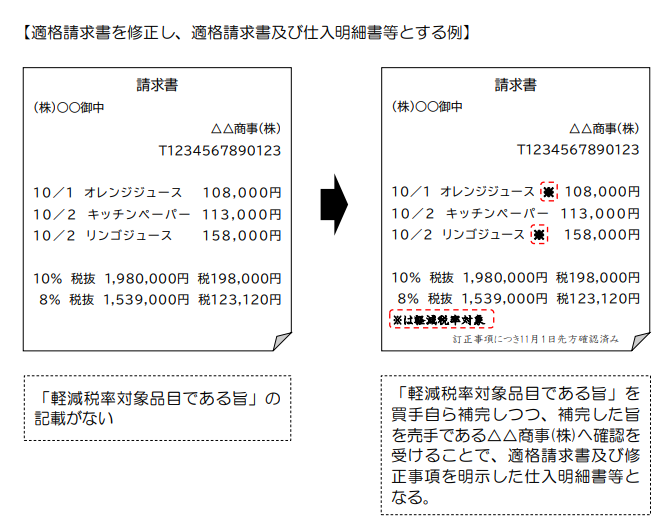

上記2の対応方法の場合は、例えば、相互に関連する複数の書類により仕入明細書等を作成することも可能であることから、受け取ったインボイスと関連性を明確にした別の書類として修正した事項を明示したものを作成し、当該修正事項について売り手の確認を受けたものを保存することも認められます。

したがって、受け取ったインボイスに買い手が自ら修正を加えたものであったとしても、その修正した事項について売り手に確認を受けることで、その書類はインボイスであるのと同時に修正した事項を明示した仕入明細書等にも該当することから、当該書類を保存することで仕入税額控除の適用を受けることとしても差し支えないとされています。

上記1にあるように、誤ったインボイスを受け取っても買い手が自ら追記や修正を行うことは認められていません。

にもかかわらず、誤ったインボイスの修正を買い手に認めるのは、売り手の確認を受けることによって買い手が修正したインボイスが「インボイス」であるのと同時に上記2で認められる「仕入明細書」にも該当するからです。

これにより、誤ったインボイスを受け取ったときに、例えば、売り手に電話等で修正事項を伝え、売り手が保存しているインボイスの写しに同様の修正を行ってもらえば、自ら修正を行ったインボイスの保存で仕入税額控除を行うことができます。

国税庁は、「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A(令和5年10月改訂)」の公表後、納税者が直面する実務上の問題について追加問や既存問の改訂等として「多く寄せられるご質問」に整理・集約しています。

上記3の取扱いは、「多く寄せられるご質問『問⑥買手による適格請求書の修正』」で述べられています。