1.免税事業者のジレンマと相談事例

インボイス制度の施行が近づき、免税事業者の方からインボイス発行事業者として登録すべきか否かというご相談が増えています。

多くの免税事業者の方は、取引先には迷惑をかけたくないという意思がある一方で、インボイスの登録をするとご自身に消費税の納税義務が生じるという点でジレンマに陥っています。

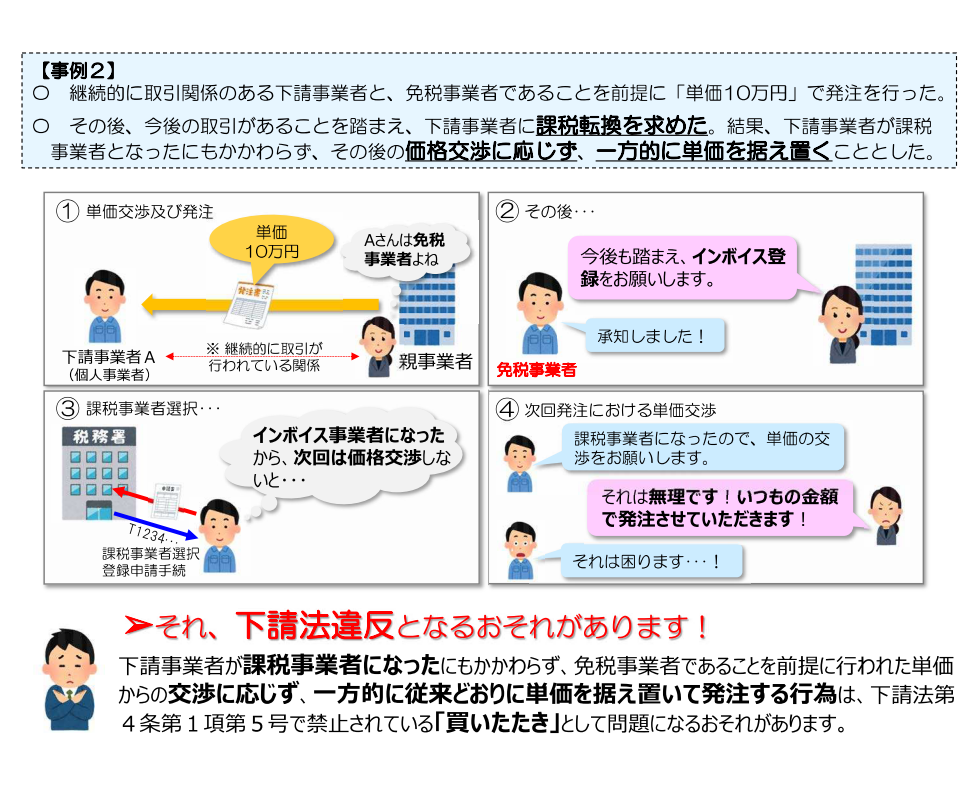

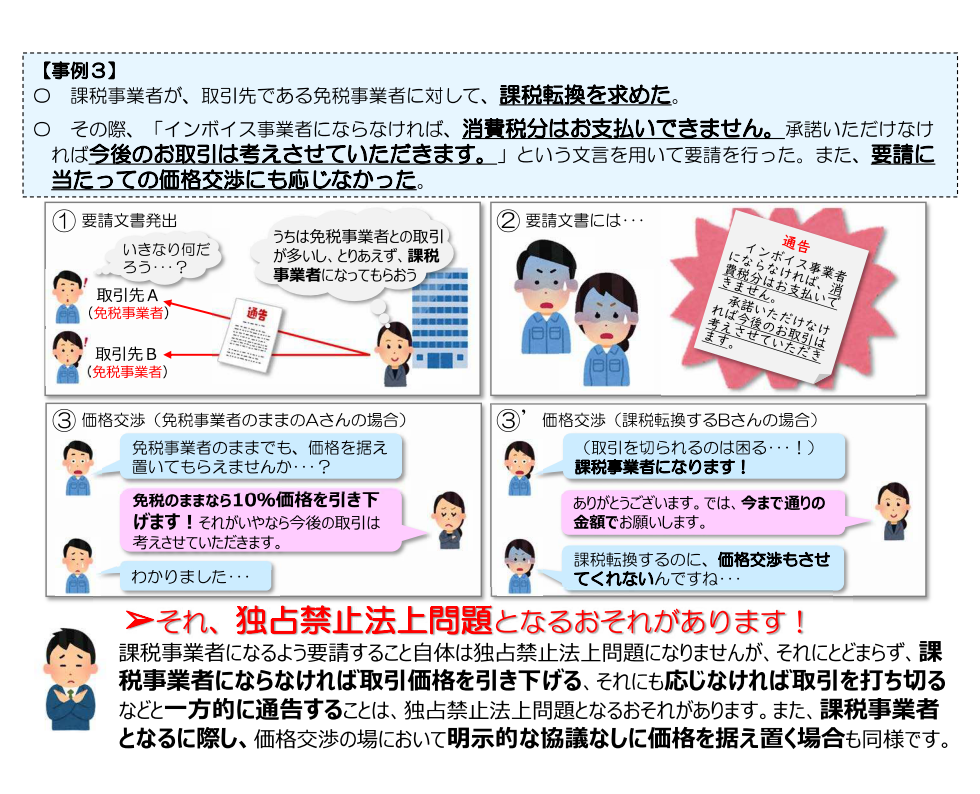

ご相談の中には、取引先から「インボイスの登録をして課税事業者になれば請求額に消費税分を上乗せしてもよいという提案を受けた」事例※1もありますが、「インボイスの登録をしない場合は従前の契約単価を引き下げることを文書で通知された」事例もあります。

また、「インボイスの登録をしたら従前の契約単価を引き上げるという提案を受けてインボイスの登録をしたが、ふたを開けてみれば、その取引先との主要な業務の単価は据え置かれていて、これまでほとんど実績のない業務の方の単価だけが引き上げられていた」という事例もあります。

これらの事例の中には、独占禁止法や下請法上問題となるケースも含まれています。今回は、インボイス制度の実施を契機として、免税事業者との取引において課税事業者側が注意すべき点を確認します。

※1 詳しくは、本ブログ記事「インボイス登録すれば外税請求できると提案され・・・」をご参照ください。

2.独占禁止法上又は下請法上の考え方

事業者がどのような条件で取引するかについては、基本的に、取引当事者間の自主的な判断に委ねられるものですが、免税事業者等の小規模事業者は、売上先の事業者との間で取引条件について情報量や交渉力の面で格差があり、取引条件が一方的に不利になりやすい場合も想定されます。

したがって、取引上優越した地位にある事業者が、経過措置※2により一定の範囲で仕入税額控除が認められているにもかかわらず、取引先の免税事業者に対し、インボイス制度の実施後も課税事業者に転換せず免税事業者を選択する場合に、消費税相当額を取引価格から引き下げるなどと一方的に通告することは、独占禁止法上問題となるおそれがあります※3。

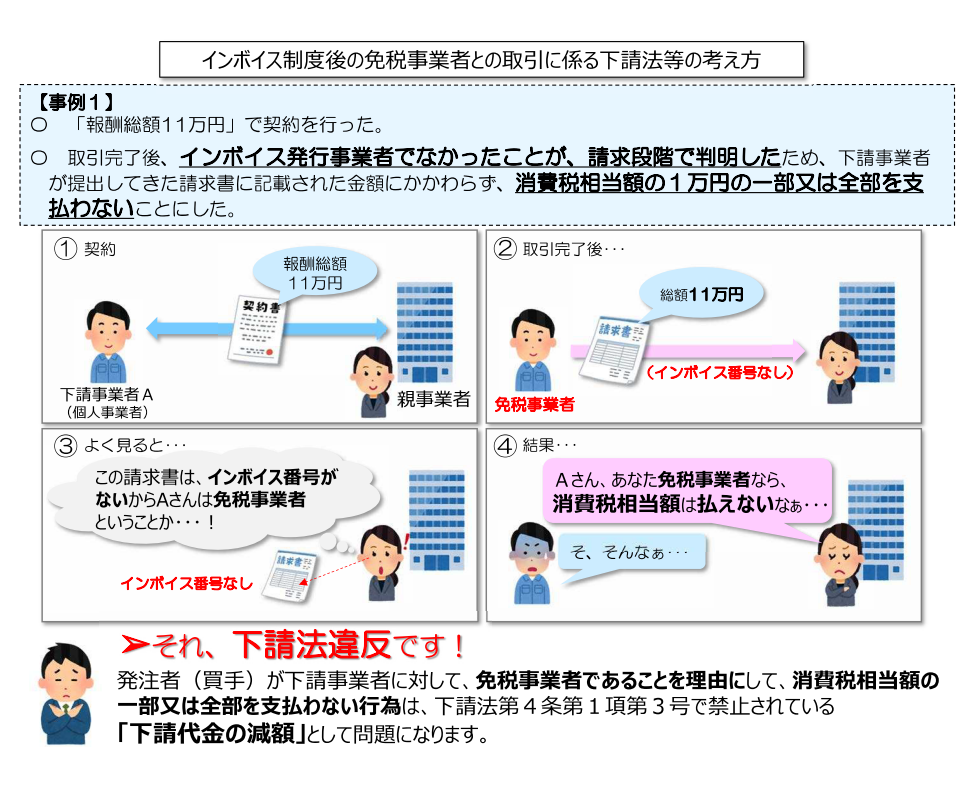

また、下請法上の親事業者が、経過措置※2により一定の範囲で仕入税額控除が認められているにもかかわらず、取引先の免税事業者である下請事業者に対し、インボイス制度の実施後も課税事業者に転換せず免税事業者を選択する場合に、消費税相当額を取引価格から引き下げるなどと一方的に通告することは、下請法上問題となるおそれがあります※4。

※2 免税事業者からの課税仕入れについては、インボイス制度の実施後3年間は、仕入税額相当額の8割、その後の3年間は同5割の控除ができることとされています。詳しくは本ブログ記事「インボイス制度導入後の免税事業者からの仕入れに係る仕入税額控除の特例(経過措置)」をご参照ください。

※3 独占禁止法上問題となるのは、行為者の地位が相手方に優越していること、また、免税事業者が今後の取引に与える影響等を懸念して、行為者による要請等を受け入れざるを得ないことが前提となります。

※4 事業者(買手)と免税事業者である仕入先との取引が、下請法にいう親事業者と下請事業者の取引に該当する場合であって、下請法第2条第1項から第4項までに規定する①製造委託、②修理委託、③情報成果物作成委託、④役務提供委託に該当する場合には、下請法の規制の対象となります。

なお、下請法と独占禁止法のいずれも適用可能な行為については、通常、下請法が適用されます。

3.独占禁止法・下請法上問題となる事例

財務省ホームページには、独占禁止法や下請法に違反する又は違反するおそれがある行為として、以下の事例が掲載されています。