青色申告をする個人事業者が、所得税の確定申告をするにあたって、まず作成しなければならないものが青色申告決算書です。

青色申告決算書は、税金の計算のために必要なものですが、ご自身の経営判断に活かすこともできます。

今回は、青色申告決算書を経営判断に活用するための基礎知識として、青色申告決算書に段階的に出てくる4つの利益の内容と、そこから得られる経営指標となり得る情報について確認します。

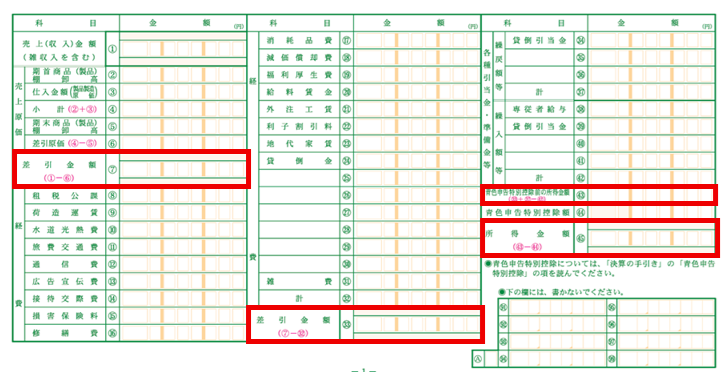

青色申告決算書の構成は次のようになっており、計算過程で4つの利益が算出されます。

(1) 売上金額-売上原価=差引金額⑦(≒売上総利益)

(2) 差引金額⑦(≒売上総利益)-経費=差引金額㉝(≒営業利益)

(3) 差引金額㉝(≒営業利益)+繰戻額等-繰入額等=青色申告特別控除前の所得金額㊸( ≒経常利益)

(4) 青色申告特別控除前の所得金額㊸(≒経常利益)-青色申告特別控除額=所得金額㊺

(1)の計算過程で算出される利益を「 売上総利益」といい、「粗利(あらり)」ともいいます。

八百屋さんを例にすると、100円で大根を仕入れて150円で売ったら売上総利益は50円となります。

売上総利益は、このような本業の商品やサービスそのものが持つ利益の大きさを表します(本業以外の収入である雑収入(空箱や作業くずの売却代金など)が含まれるので、厳密な意味の売上総利益と少し異なります)。

この売上総利益が十分に確保できていない場合は、商品の仕入原価や製造コストが高すぎる、あるいは販売価格が低すぎるなど、事業の根幹にかかわる問題があるかもしれません。

売上総利益を見ることで、現在取り扱っている商品を入れ替えたり、サービスの内容を見直したりするなどして、儲かる経営体質にするためのヒントが得られます。

(2)の計算過程で算出される利益を「 営業利益」といいます。

八百屋さんの売上総利益が50円でも、人件費や家賃などの経費が30円かかったら営業利益は20円となります。

営業利益は、このような本業の収益力(本業でどれだけ稼ぐ力があるか)を表します( 経費の中に本業以外の活動から生ずる利子割引料(借入金利子など)が含まれるので、厳密な意味の営業利益と少し異なります)。

売上総利益から引く経費( 販売費および一般管理費)は、本業の商品やサービスを売るための営業活動のための費用(販売員の給料・広告宣伝費など)や、事業を管理 ・運営するためにかかる間接的な費用 (事務員の給料・事務所の家賃 ・水道光熱費など)です。

売上総利益がプラスとなっているのに営業利益がマイナスとなっている場合は、営業活動や事業の管理・運営方法に問題があるかもしれません。

営業利益を見ることで、どの商品やサービスに、より多くの経営資源(ヒト(人材)・モノ(物資)・カネ(資金) ・時間・情報など)を投入していくべきかを判断するためのヒントが得られます。

(3)の計算過程で算出される利益(青色申告特別控除前の所得金額)は、商品やサービスの販売といった営業活動等とは直接関係がない営業外収益( 本業以外の収益)と営業外費用( 本業以外の費用)を加味した利益で「 経常利益」といいます。

八百屋さんの営業利益が20円で、空箱の売却代金が3円、銀行からの借入金利子の支払いが5円の場合、経常利益は18円となります。

営業利益が本業の収益力(稼ぐ力)を表すのに対し、経常利益は本業以外の活動も含めた総合的な収益力を表します。

(4)の計算過程で算出される利益(所得金額㊺)は、青色申告特別控除額(最大65万円)を引いた後の利益であり、法人にはない個人事業者特有の利益です。

この利益(所得)を、確定申告書第一表・所得金額等の「事業・営業等①」欄に転記し、税金の計算を行います。

以上のように、青色申告決算書からは、経営判断をする上で貴重な情報を得ることができます。

正しい経営判断を行うためにも、正しい税金の計算・申告を行うためにも、青色申告決算書は正確に作成しなければなりません。

次回は、青色申告決算書の作成上の注意点とチェックポイントについて確認します。