志を持って起業しても、事業が軌道に乗るまでに時間を要することがあります。特に起業初年度は赤字となることもあります。

事業で赤字が出た場合は、その赤字を他の所得と損益通算(控除)することができ、損益通算しても控除しきれない赤字が残るときは翌年に繰り越すこともできます。

この控除しきれない赤字(損失)を繰り越すために行う確定申告のことを損失申告といいます。

以下では、青色申告を行う個人事業者の損失申告と、その際に提出が必要な確定申告書第四表の記載例を示します。

1.損失申告とは?

純損失の金額とは、事業所得、不動産所得、総合譲渡所得、山林所得の4つの所得の損失のうち、損益通算しても控除しきれない損失の金額をいいます。

この純損失の金額※1を、純損失の生じた年の翌年から3年間繰り越すために行う確定申告のことを損失申告といいます。

繰り越した純損失の金額は、翌年以降の総所得金額※2、退職所得金額または山林所得から控除することができ、これを純損失の繰越控除といいます。

純損失の繰越控除を受けるためには、純損失の生じた年分について青色申告書を提出し、翌年以降の年分について連続して確定申告書を提出する必要があります。

※1 青色申告の場合は、純損失の金額のすべてが対象になります。白色申告の場合は、純損失の金額のうち、変動所得の損失と被災事業用資産の損失の金額が対象となります(関連記事:「白色申告に関する誤解~損益通算・繰越控除・青色申告承認後の白色申告」)。

※2 総所得金額については、「『合計所得金額』『総所得金額』『総所得金額等』の違いとは?」をご参照ください。

2.損失申告ではないケース

事業から損失が生じた場合に、ただちに損失申告になるわけではありません。

損失申告とは、他の所得と損益通算しても控除しきれない損失を繰り越すために行う申告ですので、次のような場合は損失申告に該当しません。

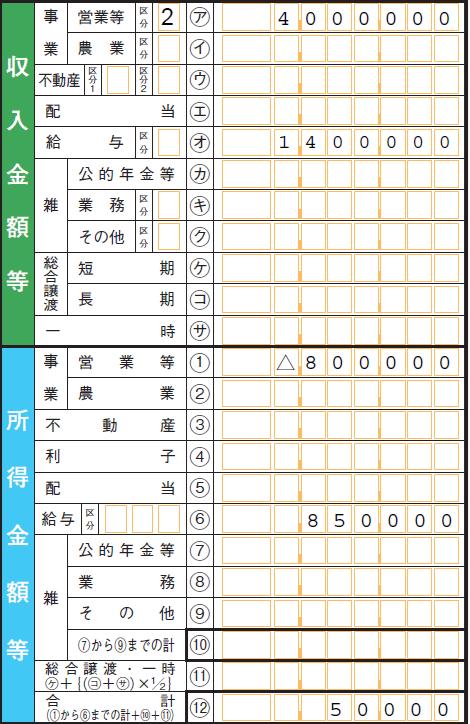

上記の例は、年の途中に開業し、会社員時代の給与所得と開業後の事業所得があるケースです。

この場合、事業所得で800,000円の損失が生じていますが、給与所得850,000円との損益通算によって、損失金額800,000円の全額が控除できています。

つまり、他の所得と損益通算しても控除しきれない損失の金額はありませんので、損失申告には該当しません。

3.損失申告の場合の第四表記載例

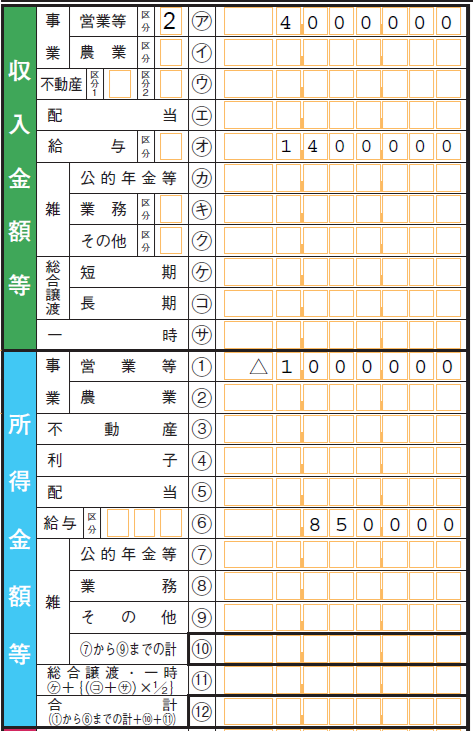

以下のようなケースは損失申告に該当します。

上記の例では、事業所得で生じた損失1,000,000円を給与所得850,000円と損益通算しても控除しきれない損失の金額が150,000円残っています。

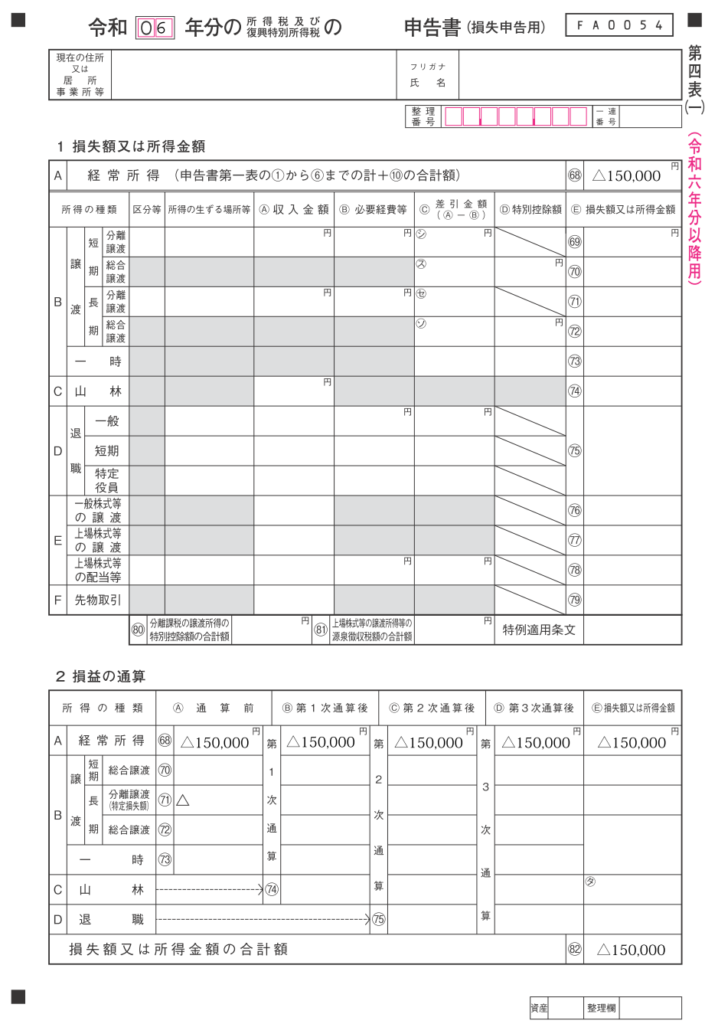

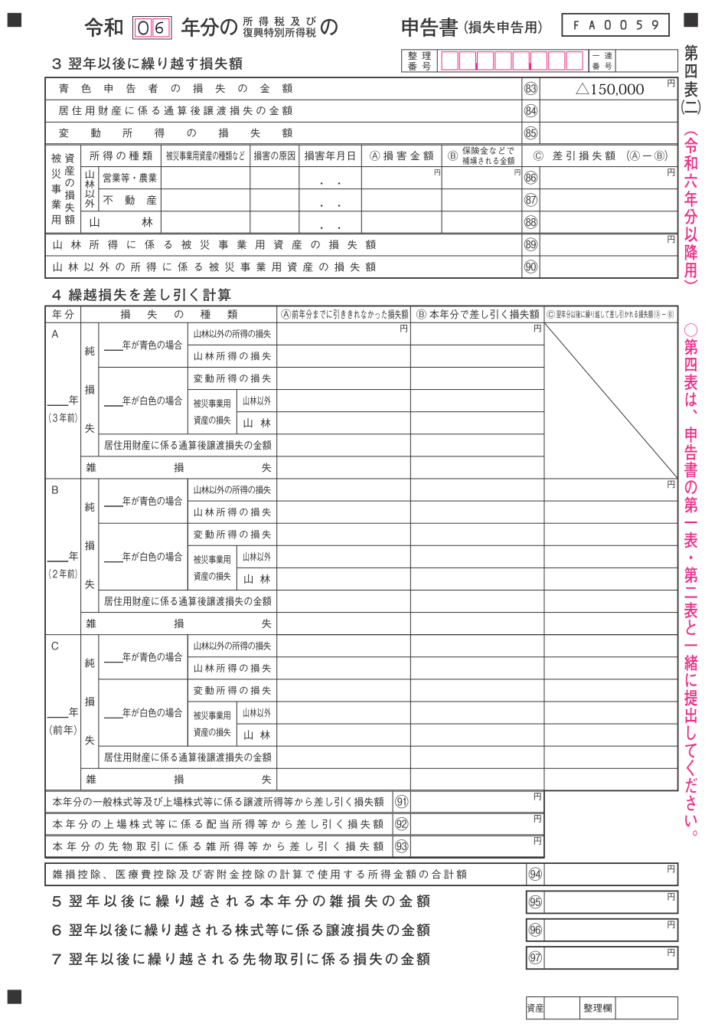

この純損失の金額150,000円を翌年以降に繰り越すため、確定申告書第一表・第二表と一緒に第四表(一)と(二)を税務署に提出します。

第四表(一)と(二)の記載例は次のとおりです。