2024(令和6)年6月1日以後最初に支払う給与等(賞与を含みます)から所得税の定額減税が開始されます。

給与所得者に対する定額減税は、給与支払者が令和6年6月以後の各月に支給する給与等から控除する「月次減税」と、年末調整の際に年調所得税額から控除する「年調減税」によって行われますが、以下では、月次減税の方法について確認します。

※ 給与所得者に対する定額減税の概要については、本ブログ記事「定額減税の実施前に給与支払者が最低限知っておきたいこと」をご参照ください。

1.月次減税対象者の確認

月次減税の対象となるのは、令和6年6月1日現在において在職している人で、給与支払者に扶養控除等申告書を提出している人(源泉徴収税額表の甲欄適用者)です。

定額減税は合計所得金額が1,805万円以下の人が対象ですが、この月次減税対象者の確認の時点では合計所得金額(見積額)を勘案しませんので、合計所得金額が1,805万円を超えると見込まれる人についても月次減税事務を行う点に注意してください。

2.月次減税額の計算

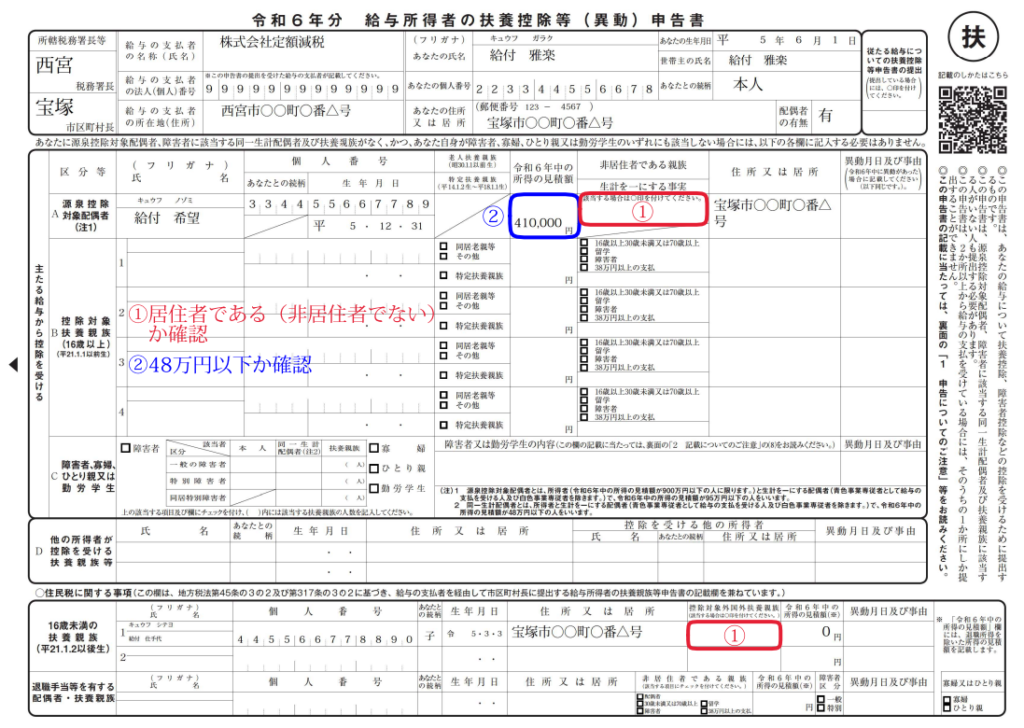

ここでは、以下の扶養控除等申告書を提出した人を例に月次減税額の計算をします。

この扶養控除等申告書の内容は次のとおりです。

・本人・・・給付 雅楽(居住者)

・同一生計配偶者・・・給付 希望(居住者であり合計所得金額48万円以下)

・扶養親族・・・給付 仕手代(居住者)

所得税の定額減税額は、次の金額の合計額です。

(1) 本人(居住者に限ります)・・・3万円

(2) 同一生計配偶者及び扶養親族(居住者に限ります)・・・1人につき3万円

したがって、この場合(同一生計配偶者:有、扶養親族:1人)の本人の月次減税額は、3万円(本人分)+3万円×2人(同一生計配偶者と扶養親族の分)=9万円となります。

なお、月次減税額は、最初の月次減税事務までに提出された扶養控除等申告書の内容に基づいて決定しますので、その後「同一生計配偶者と扶養親族の数」に異動があったとしても月次減税額の再計算は行いません。

この場合は、年末調整または確定申告で調整することになります。

3.給与支給時の月次減税額の控除

上記2で計算した月次減税額を、令和6年6月1日以降に支給する給与等から控除していきます。

ここでは、次の6月分給与(6月20日締・6月25日支給)を前提として、月次減税額の控除を行うものとします。

| 基本給 | 480,000 | 健康保険 | 25,450 |

| 家族手当 | 20,000 | 厚生年金 | 45,750 |

| 通勤手当 | 10,000 | 雇用保険 | 3,060 |

| 所得税 | 15,480 | ||

| 住民税 | 0 | ||

| 合計① | 510,000 | 合計② | 89,740 |

| 差引支給額(①-②) | 420,260 | ||

月次減税額を控除する前の所得税額15,480円は、現行の所得税法の規定等により求めたものです。

この場合、月次減税額9万円が控除前税額15,480円を超えているため、控除する月次減税額は控除前税額と同額の15,480円となります。

したがって、6月分給与から源泉徴収する所得税は0円となり、給与明細には次のように表示します。

| 基本給 | 480,000 | 健康保険 | 25,450 |

| 家族手当 | 20,000 | 厚生年金 | 45,750 |

| 通勤手当 | 10,000 | 雇用保険 | 3,060 |

| 所得税 | 15,480 | ||

| 住民税 | 0 | ||

| 定額減税 | 15,480 | ||

| 合計① | 510,000 | 合計② | 74,260 |

| 差引支給額(①-②) | 435,740 | ||

なお、6月分給与で控除しきれなかった月次減税額(90,000円-15,480円=74,520円)は、7月以降に支給する給与・賞与から順次控除していきます。

順次控除して控除しきれなかった月次減税額の金額がなくなった際には、その際に支給する給与等に係る控除前税額と最後に控除しきれなかった金額との差額が、実際に源泉徴収する税額となります。

上記給与を前提とすると、6月分~10月分で控除する月次減税額は15,480円×5=77,400円ですので、10月分給与支給時点で控除しきれなかった月次減税額が90,000円-77,400円=12,600円あります。

この12,600円は11月分給与の所得税15,480円から控除しますので、11月分給与で実際に源泉徴収する税額は15,480円-12,600円=2,880円となります。

※ 上記の6月分給与明細では住民税が0円となっています。例年であれば住民税の特別徴収は6月~翌年5月の12か月で行われますが、令和6年度は7月~翌年5月の11か月で行われるため、令和6年6月の特別徴収はありません。

市区町村から定額減税された住民税額が記載された決定通知書が届きますので、通知の内容に従って特別徴収を実施してください。

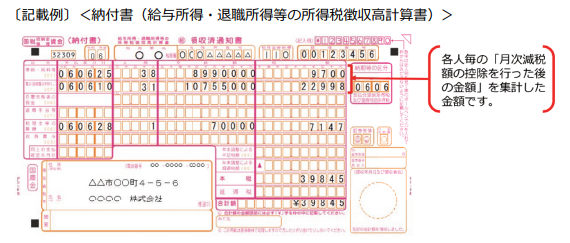

4.月次減税後の納付書の記載

給与支払者は各月の月次減税事務の終了後、納付書に所要事項を記載した上で、納付すべき源泉徴収税額がある場合には法定納期限までに納付しなければなりません。

この場合、納付書の「税額」欄には、各人ごとの控除前税額から月次減税額を控除した後の金額(その給与等から実際に源泉徴収した税額)を集計して記入します。

なお、月次減税額の控除により納付すべき税額がなくなった場合(「税額」欄の「本税」が0円)でも、その納付書を税務署に提出しなければなりません。