2023(令和5)年度税制改正で、暦年課税と相続時精算課税の見直しが行われました。今回はそのうちの相続時精算課税の改正について確認します(暦年課税の改正については、本ブログ記事「生前贈与加算期間はいつから7年になる?」をご参照ください)。

1.相続時精算課税制度とは?

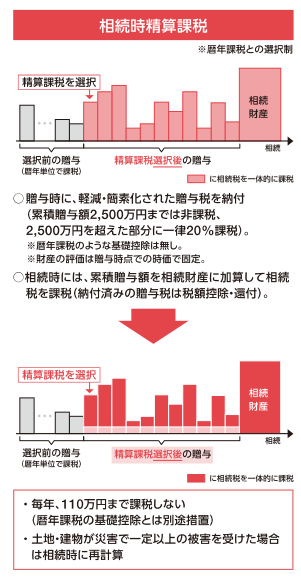

相続時精算課税制度とは、原則として60歳以上の父母または祖父母など(贈与者)から18歳以上の子または孫など(受贈者)が受ける贈与について、2,500万円の特別控除を適用して贈与税を計算し、その後の贈与者の相続発生時に贈与税と相続税を精算するしくみです。適用対象となる贈与財産の種類、金額、贈与回数に制限はありません。

受贈者は、贈与者である父母、祖父母ごとにこの制度を選択することができますが、この制度を選択する場合には、贈与を受けた年の翌年2月1日から3月15日の間に一定の書類を添付した贈与税の申告書を提出する必要があります。

なお、この制度を選択すると、その選択に係る贈与者から贈与を受ける財産については、その選択をした年分以降すべてこの制度が適用され、暦年課税へ変更することはできません。

また、この制度の贈与者である父母または祖父母などが亡くなった時の相続税の計算上、この制度を適用した贈与財産の価額(贈与時の時価)を相続財産の価額に加算して相続税額を計算します。

具体的な贈与税および相続税の計算は、以下のとおりです。

(1) 贈与税の計算

受贈者は、相続時精算課税制度を選択した年以後の各年において、この制度に係る贈与者ごとに次のように贈与税額を計算します。

| (贈与財産の価額-特別控除2,500万円)×20%=贈与税額 |

上記算式の特別控除2,500万円は、複数年の累積限度額です。前年以前において既にこの特別控除を適用している場合は、残額が限度額となります。

(2) 相続税の計算

相続時精算課税に係る贈与者が亡くなった時に、それまでに贈与を受けた相続時精算課税の適用を受ける贈与財産の価額(贈与時の時価)と相続や遺贈により取得した財産の価額とを合計した金額を基に計算した相続税額から、既に納めた相続時精算課税に係る贈与税額を控除して算出します。

| 相続時精算課税選択後の贈与財産の価額+相続財産の価額=課税価格 課税価格を基に計算した相続税額-既に納めた相続時精算課税に係る贈与税額=納付すべき相続税額 |

なお、相続税額から控除しきれない相続時精算課税に係る贈与税額は還付されます。

2.相続時精算課税制度の改正点

現行の相続時精算課税制度の概要は上記1のとおりですが、2023(令和5)年度税制改正では注目すべき2点の改正が行われました。

第一に、相続時精算課税にも年110万円の基礎控除が設けられたことです。

110万円の基礎控除というと、相続時精算課税を選択すると利用できなかった暦年課税の基礎控除110万円が活用できるようになったと勘違いしそうですが、今回の改正で設けられた110万円の基礎控除はあくまでも相続時精算課税制度の中でのことです。相続時精算課税における控除枠が2,500万円と110万円の2つになったのであって、相続時精算課税を選択した後に暦年課税に戻れるということではありません。

相続時精算課税に110万円の基礎控除が設けられたことにより、2024(令和6)年1月1日以降、相続時精算課税を選択した人への贈与は、年110万円までなら贈与税はかからず、申告も不要です。また、相続財産への加算も不要とされていますので、相続税もかかりません。

現行の相続時精算課税では、特別控除2,500万円までは贈与税が発生しませんが、この特別控除枠を使い切った後に追加の贈与を受けた場合は、その額が10万円や20万円などの少額であっても申告が必要であり、かつ、相続財産への加算も必要でした。また、2,500万円までの特別控除枠を使い切った翌年に200万円の贈与を受けたとしても、課税対象額は90万円(200万円-110万円)となることから、今回の改正は利用者にとってメリットが大きいといえます。

なお、改正後の相続時精算課税制度における贈与税の計算は、次のようになります。

| {(贈与財産の価額-基礎控除110万円)-特別控除2,500万円}×20%=贈与税額 |

注目すべき第二の改正は、相続時精算課税によって受贈した土地や建物が災害により一定以上の被害を受けた場合に、相続発生時にその課税価格を再計算することです。

現行の相続時精算課税では、生前贈与を受けた財産は、その後に災害等により損失を受けたとしても贈与時点の価額(贈与時の時価)が相続財産に加算されますので、その問題点を改善したものといえます。