2025(令和7)年度税制改正において、所得税の基礎控除と給与所得控除の見直し、特定親族特別控除の新設が行われました。

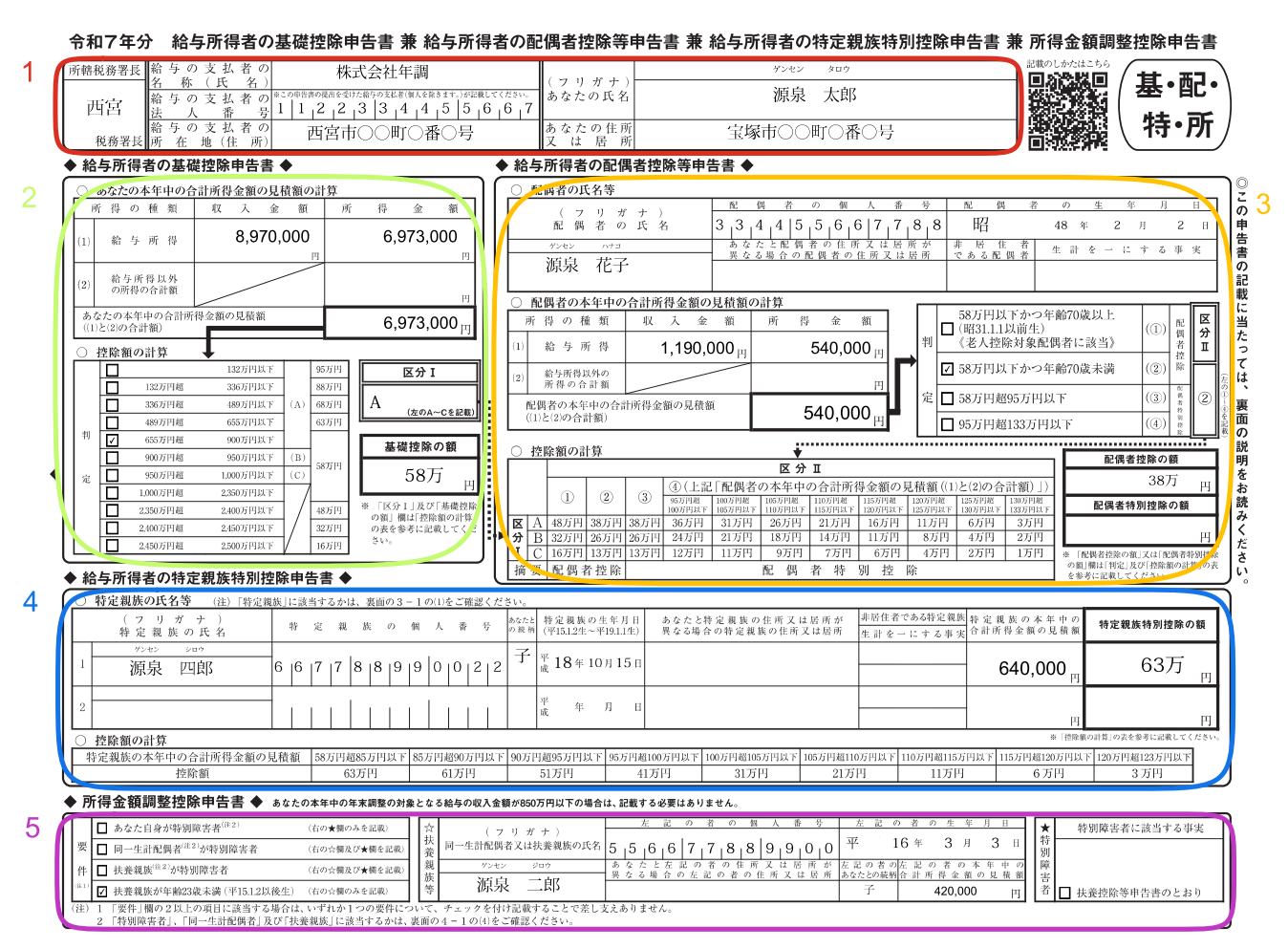

この税制改正に伴い、令和7年分の年末調整の際に会社に提出する次の書類の様式が変更・追加されていますので、注意が必要です。

・給与所得者の基礎控除申告書

・給与所得者の配偶者控除等申告書

・給与所得者の特定親族特別控除申告書

・所得金額調整控除申告書

これらの各申告書は、下図のように4つが一体の書式になって、1つの書類にまとめられています。

以下では、令和7年度税制改正を踏まえて、令和7年分基礎控除・配偶者控除等・特定親族特別控除・所得金額調整控除申告書の書き方を確認します。

なお、令和7年分扶養控除等(異動)申告書については様式に変更はありませんが、改正内容に留意した書き方をしなければなりません。令和7年分扶養控除等(異動)申告書については、「令和7年分給与所得者の扶養控除等(異動)申告書の書き方と記載例」をご参照ください。

1.氏名、住所などの記入

(1) 所轄税務署長

給与の支払者(勤務先)の所在地等の所轄税務署長を記入します。

(2) 給与の支払者の法人番号

この申告書を受理した給与の支払者が、給与の支払者の法人番号を付記しますので、あなた(給与所得者)が記入する必要はありません。

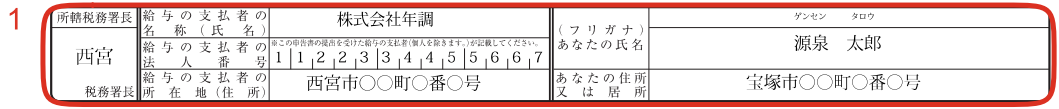

2.給与所得者の基礎控除申告書の記入

(1) あなたの本年中の合計所得金額の見積額の計算

給与所得については、令和7年中の給与の収入金額(給与を2か所以上から受けている場合は、その合計額)の見積額を「収入金額」欄に記入し、その給与の収入金額を基に下表を使用して「所得金額」を計算します。

| 給与の収入金額(A) | 給与所得の金額 |

|---|---|

| 1円以上 650,999円以下 | 0円 |

| 651,000円以上 1,899,999円以下 | A-650,000円 |

| 1,900,000円以上 3,599,999円以下 | A÷4(千円未満切捨て)…B B×2.8-80,000円 |

| 3,600,000円以上 6,599,999円以下 | A÷4(千円未満切捨て)…B B×3.2-440,000円 |

| 6,600,000円以上 8,499,999円以下 | A×0.9-1,100,000円 |

| 8,500,000円以上 | A-1,950,000円 |

ただし、所得金額調整控除の適用を受ける人は、上の表に従って求めた給与所得の金額から所得金額調整控除の控除額を差し引いた額を記入してください。

所得金額調整控除の額の計算方法は、次のとおりです(①②の両方がある場合は、その合計額)。

① (給与の収入金額※1-850万円)×10%

※1 1,000万円を超える場合は1,000万円

② 給与所得控除後の給与等の金額※2+公的年金等に係る雑所得の金額※2-10万円

※2 10万円を超える場合は10万円

例えば、給与の収入金額が8,970,000円の場合、上の表より給与所得の金額は8,970,000円-1,950,000円=7,020,000円と計算されますが、所得金額調整控除の額(8,970,000円-8,500,000円)×10%=47,000円を差し引いた6,973,000円を「所得金額」欄に記入します。

(2) 控除額の計算

上記(1) の「あなたの本年中の合計所得金額の見積額の計算」の表で計算した合計額を基に「判定」欄の該当箇所に✓を付け、判定結果に対応する控除額を「基礎控除の額」欄に記入します。

(3) 区分Ⅰ

配偶者控除又は配偶者特別控除の適用を受けようとする人は、「控除額の計算」の「判定」欄の判定結果に対応する記号(A~C)を記入します。

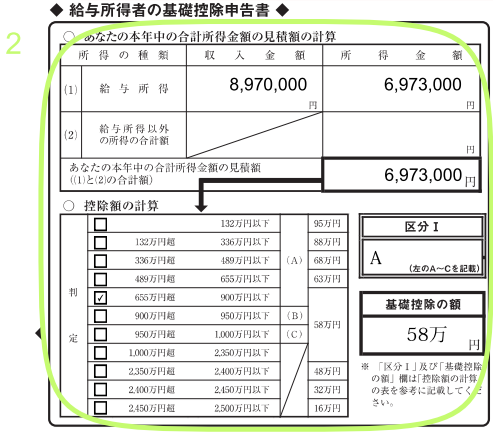

3.給与所得者の配偶者控除等申告書の記入

(1) 配偶者の氏名、個人番号など

一定の要件の下、個人番号の記載を要しない場合がありますので、給与の支払者に確認してください(本ブログ記事「給与所得者の扶養控除等(異動)申告書のマイナンバー記載を省略する方法」をご参照ください)。

また、配偶者が非居住者である場合には、「非居住者である配偶者」欄に○を付け、「生計を一にする事実」欄にその年に送金等をした金額の合計額を記入します。この場合、親族関係書類及び送金関係書類の添付等が必要ですが、親族関係書類については、扶養控除等(異動)申告書を提出した際に添付等をしているときは必要ありません。

(2) 配偶者の本年中の合計所得金額の見積額の計算

上記 2.(1)を参考に、配偶者の収入金額、所得金額を記入して下さい。例えば、給与収入の見積額が1,190,000円の場合には、所得金額は1,190,000円-650,000円=540,000円となります。

(3) 判定及び区分Ⅱ

上記3.(2)で計算した合計所得金額及び配偶者の生年月日を基に、「判定」欄の該当箇所に✓を付け、判定結果に対応する記号(①~④)を「区分Ⅱ」欄に記入します。

(4) 控除額の計算

「控除額の計算」の表に基礎控除申告書の区分Ⅰの判定結果(A~C)とこの申告書の区分Ⅱの判定結果(①~④)を当てはめ、配偶者控除額又は配偶者特別控除額を求めます。

(5) 配偶者控除の額又は配偶者特別控除の額

区分Ⅱが①又は②の場合は「配偶者控除の額 」欄に、区分Ⅱが③又は④の場合は「 配偶者特別控除の額 」欄に、「控除額の計算」の表で求めた配偶者控除額又は配偶者特別控除額を記入します。

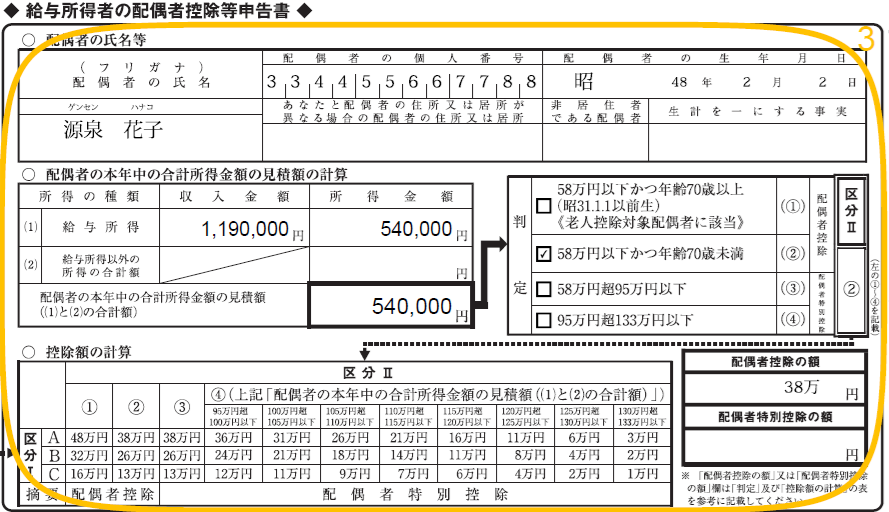

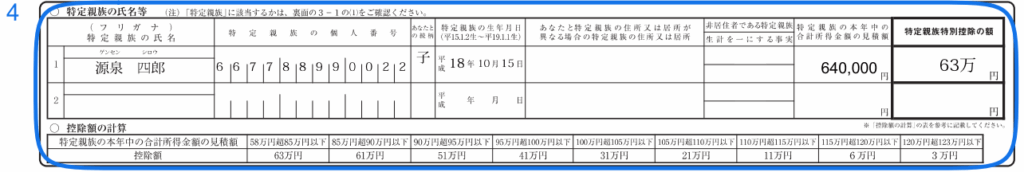

4.給与所得者の特定親族特別控除申告書の記入(新設)

(1) 特定親族の氏名、個人番号など

「特定親族」とは、あなたと生計を一にする年齢19歳以上23歳未満(平成15年1月2日~平成19年1月1日生)の親族(里子を含み、配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます)で、合計所得金額が58万円超123万円以下である人をいいます。

特定親族が非居住者である場合には、「非居住者である特定親族」欄に○を付け、「生計を一にする事実」欄に送金額等を記載します。この場合、親族関係書類及び送金関係書類の添付等が必要ですが、親族関係書類については、扶養控除等(異動)申告書を提出した際に添付等をしているときは、必要ありません。

(2) 特定親族の本年中の合計所得金額の見積額の計算

上記2.(1)を参考に、特定親族の収入金額、所得金額を記入して下さい。例えば、給与収入の見積額が1,290,000円の場合には、所得金額は1,290,000円-650,000円=640,000円となります。

(3) 特定親族特別控除の額

「控除額の計算」の表に特定親族の本年中の合計所得金額の見積額を当てはめ、対応する控除額を「特定親族特別控除の額」欄に記載します。例えば、合計所得金額が640,000円の場合は「58万円超85万円以下」の区分に該当しますので、特定親族特別控除の額は63万円となります。

※ 特定親族特別控除の詳細については、「特定親族特別控除の創設と源泉徴収事務への影響(令和7年度税制改正)」をご参照ください。

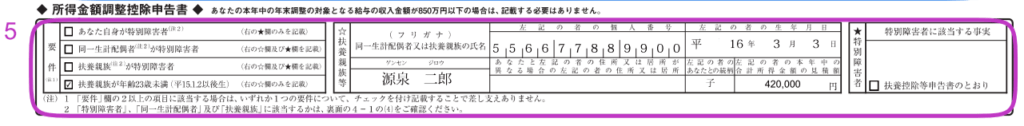

5.所得金額調整控除申告書の記入

(1) 要件

該当する要件に✓を付けます。複数の項目に該当する場合は、いずれか1つを選んで✓を付けます。

「特別障害者」とは、障害者のうち身体障害者手帳に身体上の障害の程度が一級又は二級である者として記載されている人など、精神又は身体に重度の障害のある人をいいます。

「同一生計配偶者」とは、あなたと生計を一にする配偶者(青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます)で、令和7年中の合計所得金額の見積額が58万円以下の人をいいます。

「扶養親族」とは、あなたと生計を一にする親族(配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます)で、令和7年中の合計所得金額の見積額が58万円以下の人をいいます。 なお、児童福祉法の規定により養育を委託されたいわゆる里子や老人福祉法の規定により養護を委託されたいわゆる養護老人で、あなたと生計を一にし、令和7年中の合計所得金額の見積額が58万円以下の人も扶養親族に含まれます。

(2) ☆扶養親族等

「要件」欄で「同一生計配偶者が特別障害者」、「扶養親族が特別障害者」、「扶養親族が年齢23歳未満」の項目に✓を付けた場合、その要件に該当する同一生計配偶者又は扶養親族の氏名、個人番号及び生年月日等を記入します。

なお、「扶養親族が特別障害者」、「扶養親族が年齢23歳未満」の項目に✓を付けた場合でその扶養親族が2人以上いる場合は、いずれか1人の氏名、個人番号及び生年月日を記入します(扶養親族が年齢23歳未満の場合については、「所得金額調整控除における『23歳未満の扶養親族』とは?」をご参照ください)。

また、 一定の要件の下、個人番号の記載を要しない場合がありますので、給与の支払者に確認してください (上記3.(1)参照)。

(3) ★特別障害者

「特別障害者に該当する事実」欄には、障害の状態又は交付を受けている手帳などの種類と交付年月日、障害の程度(障害の等級)などの特別障害者に該当する事実を記入します。

なお、特別障害者に該当する人が「扶養控除等(異動)申告書」に記載している特別障害者と同一である場合には、特別障害者に該当する事実の代わりに「扶養控除等申告書のとおり」と記載することも認められています。

※所得金額調整控除については、本ブログ記事「令和2年分から適用される基礎控除の改正と所得金額調整控除の新設」をご参照ください。