1.会計上の繰延資産と税法上の繰延資産

繰延資産とは、支出した費用でその支出の効果が1年以上に及ぶものをいいます。

繰延資産には、旧商法上の繰延資産(以下「会計上の繰延資産」といいます)と法人税法施行令14条6号資産(以下「税法上の繰延資産」といいます)があります。

繰延資産は、収益との対応関係を考慮して、原則として償却を通じてその効果の及ぶ期間ににわたって費用配分しますが、会計上の繰延資産については、その支出した費用を支出事業年度で全額損金算入することができます(一時償却が認められています)。

| 法人税法上の繰延資産(広義) | 会計上の繰延資産・・・一時償却が認められる |

| 税法上の繰延資産(狭義)・・・均等償却を行う |

2.繰延資産の経理処理

繰延資産の経理処理について、以下の設例で確認します(3月決算法人を前提とします)。

(1) 令和4年6月28日 新しい市場開拓のためリサーチ会社に1,000,000円を支払い、繰延資産(開発費)として計上した。この調査は、当期中に完了報告を受けた。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 開発費 | 1,000,000 | 現金預金 | 1,000,000 |

(2) 令和5年3月31日 上記(1)で計上した繰延資産について、償却を行った。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 開発費償却 | 1,000,000 | 開発費 | 1,000,000 |

※ 開発費は会計上の繰延資産に該当し、支出事業年度で全額損金算入できます。

なお、繰延資産に該当する支出費用を償却費以外の科目をもって損金経理したときも、法人税法第32条第1項(繰延資産の償却費の損金算入)に規定する「償却費として損金経理をした金額」として取り扱われます(法基通8-3-2)。

この場合は、資産計上→償却という過程を経ずに、上記(1)の仕訳のみを行います。

(3) 令和5年3月1日 ノウハウの頭金6,000,000円を支払った。この契約では、同日から向こう1年間のノウハウの使用料2,400,000円は支払わないことになっている。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 長期前払費用 | 3,600,000 | 現金預金 | 6,000,000 |

| 使用料 | 2,400,000 |

※ ノウハウの頭金は税法上の繰延資産に該当します。

なお、ノウハウの設定契約において、頭金の全部又は一部を使用料に充当する旨の定めがある場合又は頭金の支払により一定期間は使用料を支払わない旨の定めがある場合には、その頭金のうち使用料に充当される部分の金額又はその支払わないこととなる使用料の額に相当する部分の金額は、前払費用として処理することができます(法基通8-1-6)。

今回のケースでは、頭金(600万円)のうちノウハウの使用料相当部分(240万円)については、支出時より1年間の短期前払費用の特例が適用できますので「使用料」勘定で費用処理をし、360万円については「長期前払費用」勘定で繰延資産として計上しています。

(4) 令和5年3月31日 上記(3)で計上した繰延資産について、償却を行った。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 長期前払費用償却 | 60,000 | 長期前払費用 | 60,000 |

※ ノウハウの頭金は税法上の繰延資産に該当し、5年(60か月)で償却します。

3,600,000×1か月/60か月=60,000

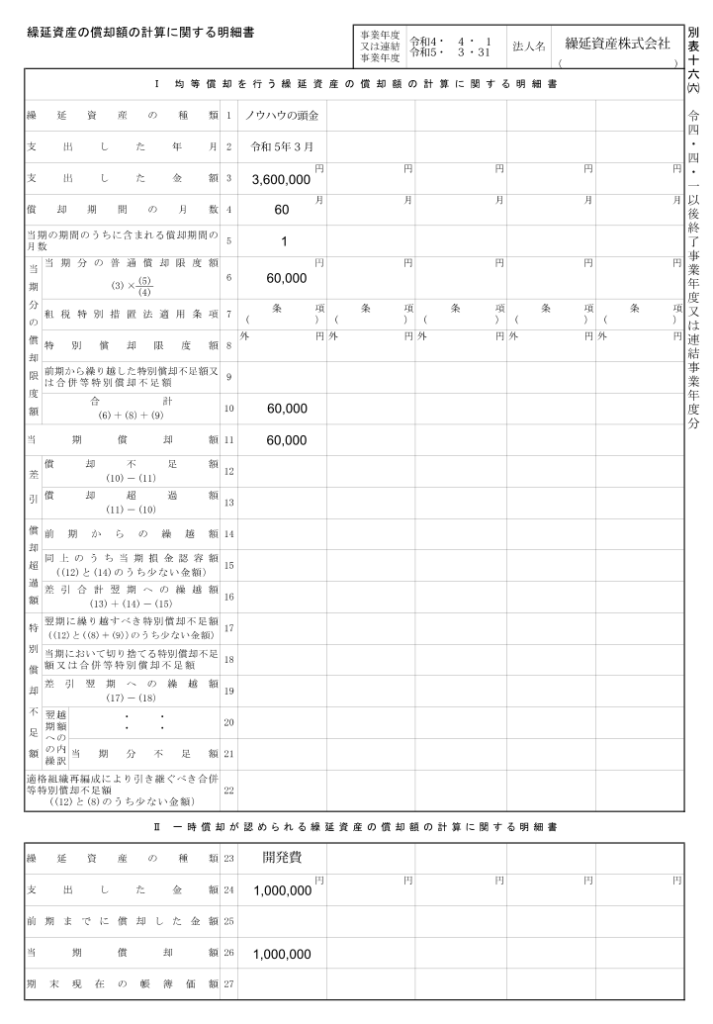

3.別表16(6)の記載例

別表16(6)は、法人税法施行令第64条第1項第2号(繰延資産の償却限度額)の規定により均等償却を行うこととされている繰延資産について、当期の償却費として損金経理をした金額がある場合に使用します。

また、法人税法施行令第64条第1項第1号(繰延資産の償却限度額)の規定により一時に償却ができることとされている繰延資産について、当期の償却費として損金経理をした金額がある場合に使用します。

上記2.の設例(1)~(4)の会計処理から別表16(6)を作成すると、次のようになります。

なお、繰延資産の種類ごとに区分し、区分ごとの合計額を記載する場合は、「支出した年月2」、「償却期間の月数4」及び「当期の期間のうちに含まれる償却期間の月数5」、「翌期への繰越額の内訳」の「20」及び「21」の各欄の記載は必要ありません。

※ 繰延資産の内容や償却期間等については、本ブログ記事「繰延資産の種類と償却」をご参照ください。